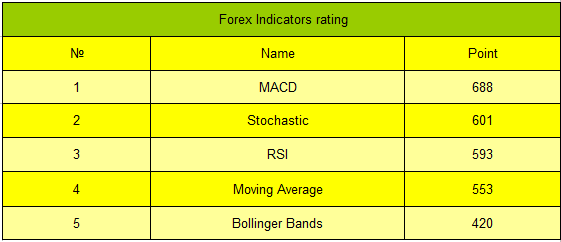

Setiap trader pada suatu hari akan tertarik dengan membuat sistem perdagangan sendiri . Ternyata, setiap trader pada proses penjualan sudah membuat sistemnya sendiri. Ketika dia menggunakan kalkulator trader, jumlah lot yang laku, alat perdagangan khusus, serta indikator tertentu dan, tentu saja, para penasihat ditentukan. Setiap trader tahu bagamana dia dapat menambah keuntungannya. Rencana teratur atau sistematis yang digunakan trader, dapat disebut sistem perdagangan. Bahkan spread kecil dan leverage atau pengungkit broker membantu membuat sistem perdagangan trader lebih berhasil. Akhirnya, trader bertemu dengan masalah yaitu indicator apa yang sebaiknya digunakan untuk perdagangan, soal itu dapat dijawab dengan menggunakan peringkat indikator.

Peringkat indikator mencakup indikator-indikator yang tidak menghapus sejarahnya. Maksudnya, ada kemungkinan untuk meneliti sejarah perdagangan baik sehari maupun seminggu dan satahun yang lalu. Jadi dalam analisa ini, dapat dilihatkan angka nilai indikator yang dicapainya pada saat perdagangan. Ciri khas indicator ini membantu dalam penilaian efektivitas strategi perdagangan untuk periode yang lebih lama. Bahkan trader dapat beryakinan bahwa kemudian gerak indikator dapat diramalkan. Indikator semacam ini dan peringkat indicator diteliti di bawah.

Indikator forex yang klasik

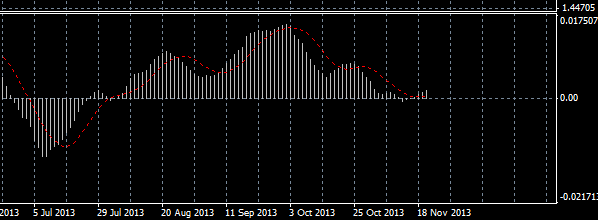

Ada beberapa sebab mengapa indikator klasik disebut begitu. Sebabnya prtama mengapa indicator klasik disebut begitu ialah manfaatnya yang ditemukan oleh ribuan trader yang menggunakan berbagai jenis strategi perdagangan. Sebab kedua ialah bahwa, banyak indicator lain telah dibuat berdasarkan indikator klasik, tetapi, isinya tidak berubah yaitu isinya tetap sama. MACD, yaitu Moving Average Convergence/Divergence dapat disebut salah satu indikator forex begini.

Indikator ini masuk peringkat indicator dan terletak di tempat pertama, karena dia digunakan lebih sering daripada indikator yang lain. Garis merah indicator ini, yang disebut garis sinyal, atau garis isyarat, memperlihatkan kesempatan untuk manjalankan transaksi. Dan, ketika garis abu-abu yang ialah histogram indikator melebihi tingkat netral, di atas garis sinyal – pembelian menjadi prioritas, dan ketika garis abu-abu jatuh di bawah, sebaiknya menjual.

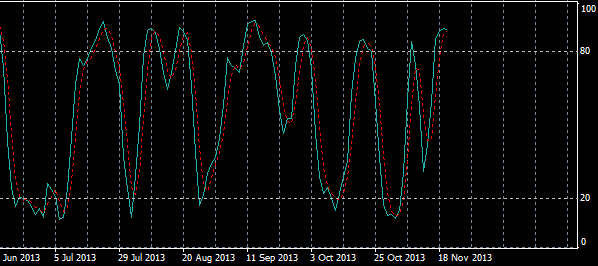

Apalagi, ada indikator stokastik. Stokastik itu masuk peringkat indikator dan memang layak terletak di tempat kedua, karena dia digunakan sering juga. Dia menunjukkan di mana ada overbought (kelebihan pembelian) dan oversold (kelebihan jualan) di pasar dan memberikan kesempatan untuk melihat baik akhiran, maupun mulainya pembentukan sebuah kecenderungan baru. Prinsipnya adlah begitu pembelian dapat dilakukan ketika garis indicator pada awalnya turun di bawah tingkat 20, dan kemudian mulai tumbuh, sedangkan garis merah, yang pada dasarnya adalah sebuah sinyal (isyarat) terletak di atas garis bertitik yang berwarna abu-abu. Sebaiknya menjual ketika stokastik turun, setelah tingkat 80 dicapai, dan garis sinyal (isyarat) terletak di bawah garis abu-abu.

Indikator RSI (Relative Strength Index), juga terletak tinggi dalam peringkat indicator, dan ialah indicator yang memperlihatkan kemungkinan kuatnya pasangan mata uang yang relatip. Sering sekali dia digunakan disamping indikator lain, sehingga memberi kesempatan untuk menentukan arah kecenderungan indicator sesuai dengan rangka waktu tertentu serta membantu meramalkan akhirannya. RSI pada grafiknya sering membentuk bentuk klasik, seperti bentuk yang kadang-kadang muncul di grafik harga. Mereka bergerak sederhana. Dan ini memberikan kesempatan bagi trader meneliti grafik sambil membandingkannya dengan gerak harga.

Indikator yang dipertunjukkan di atas memberi kita kemungkinan untuk memahami bahwa menggunakannya tidak terlalu sesulit walaupun dapat pusing kepala pada awal. Indikator-indikator itu menjadi sangat populer dan telah menempati posisi yang paling atas dalam peringkat indikator.

Social button for Joomla