Быстрый экономический рост всегда был синонимом роста финансовых пузырей, жестокие последствия которых помнит Япония 80-х и Америка 90-х годов (знаменитый Dot‐com bubble). Прожит еще один год стабильного бычьего тренда на американском фондовом рынке. Чего ждать в году наступающем?

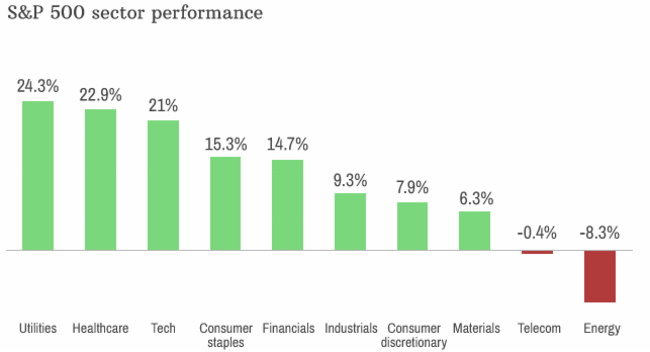

Американский фондовый сохранил в 2014 свой бычий настрой, индекс Dow Jones поставил новый рекорд в 18000 пп, Nasdaq вырос на 14.5% и SnP500 - на 13%. Прирост виден по всем секторам, кроме энергетического. Инвесторы должны благодарить Йеллен за мягкую политику и осторожность по поводу ставок.

Однако Федрезерв плохо умеет просчитывать масштабные последствия своих действий. Большинство мировых фондовых пузырей были (прямо или косвенно) спровоцировано ошибочными решениями ФРС, и самый разрушительный из них – в секторе ипотечных кредитов и недвижимости в 2005-2008 гг. и Азиатский экономический кризис 2008-2010 гг.

Считается, что сейчас такой угрозы в мировом масштабе нет. Можно только сказать, где имеются такие признаки: на рынке недвижимости (Германия, Австрия, Канада – «конфликт subprime ипотеки»), в секторе кредитования (Китай, Турция, Латинская Америка), в технологическом секторе (Япония).

Фондовые аналитики утверждают, что в США пока нет признаков нового долгового кризиса – рост потребительского кредитования только зарождается, госдолг снижает темпы роста.

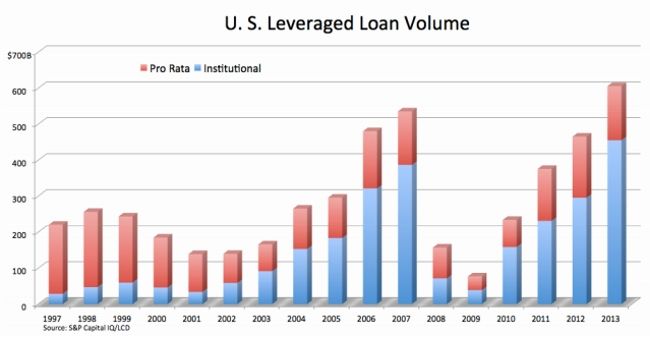

Но вот сектор так называемых «мусорных» облигаций США и суммы кредитования проблемным частным и корпоративным заемщикам (Leveraged Loan) привлекли за 2013 год 1,2-1,5 трлн. долл. (чего не было даже в предкризисном 2007-ом). В этом году (по предварительным расчетам) рост таких долгов слегка упал только в США, в то время как Европа переживает очередной бум подобных затрат.

Американские компании собрали фантастические суммы наличности (до 12-13% ВВП), что весьма опасно даже учитывая, что крупные суммы сосредоточены в оффшорах. 65% этой суммы находится в руках 50 самых крупных: GE, Apple, Berkshire Hathaway, Microsoft, Google. Такие компании не имеют проблем и продолжают наращивать займы.

Более мелкие компании маскируют свои проблемы постоянным увеличением (и не эффективным «проеданием») займов под самую низкую ставку по аналогии с японскими банками 90‐х.

В текущем году американские компании привлекли методом IPO примерно 35 млрд. долл. ларов, в то время как корпоративные инсайдеры на вторичном рынке продали акций на 70 млрд., иногда даже не выдерживая рекомендованные законом 6 месяцев. То есть из акций бегут сами основатели этих же корпораций, уводя свои активы в более выгодные сектора и экономические регионы.

Еще одним тревожным показателем можно считать факт, что Китай и Россия активно продают облигации американского госдолга вместе с растущим объемом продаж (27.2 млрд. долл.) американских акций иностранными держателями. Самый серьезный сброс акций с момента краха в августе 2007 года.

Такой рынок будет стабилен только до момента, пока не появятся хоть малейшие признаки инфляции. Пока термин «дефляция» на слуху, политика ФРС чрезвычайно мягкая, но даже малые проблемы могут сорвать рынок высокодоходных облигаций и никакие банковские вливания не помогут.

В тот момент, когда рынок почувствует, что инфляция возвращается, у индексов больше не будет оснований для роста.

Есть много оснований предполагать, что такой момент в 2015–том наступит. Резкое падение фондового рынка на 10‐15% может случиться в ближайшие 2-3 месяца, если ФРС будет слишком долго обдумывать свой следующий шаг.

Пристегнитесь покрепче – нас ждет трудный год! Источник: Dewinforex

Социальные кнопки для Joomla