Вряд ли кто-то будет спорить, что сложный, многофакторный механизм финансовых рынков подчиняется элементарным законам статистики. Понятие среднего значения особенно важно для понимания движения рынка и трейдер обязан уметь его правильно оценивать для применения в торговле. Индикатор ADR (Average Daily Range) помогает рассчитать важнейший показатель - среднедневной ценовой диапазон на выбранный финансовый актив.

Средний ценовой диапазон - показатель, который в глобальной динамике показывает изменение показателей цены в единицу времени (за выбранный период времени). Для среднедневных стратегий и стратегий интрадей обычно выбирают временной период в 1 день. Значения среднего диапазона движения помогут трейдеру определить предстоящую динамику цены в ближайшем будущем и выбрать правильную тактику торговли в районе сильных ценовых уровней.

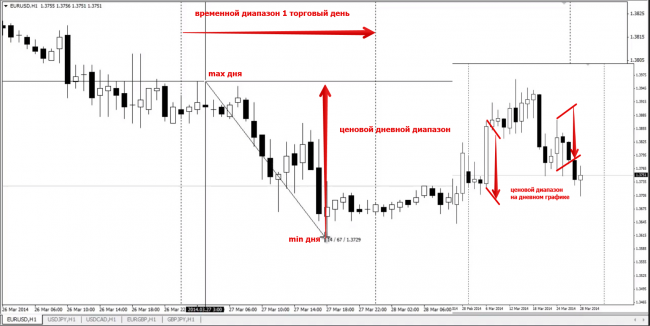

Индикатор ADR предназначен для расчета среднего диапазона для внутридневной торговли как разницы в пунктах от самой низкой до самой высокой цены за торговый день.

Внимание: не путайте этот диапазон с расстоянием между ценой открытия и закрытия дня!

Если перейти на дневной график, то дневным диапазоном считается разница между Hi и Lo дневной свечи.

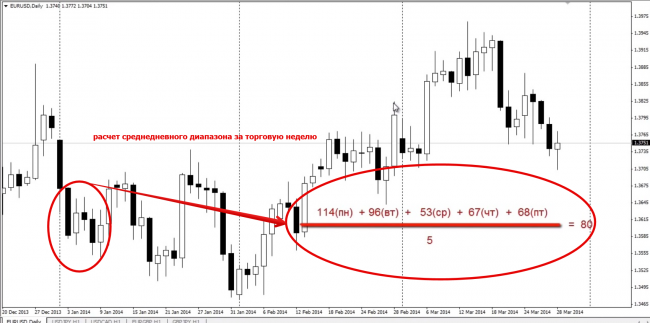

Среднедневной диапазон рассчитывается как среднее дневных диапазонов за несколько дней. Если нужно определить диапазон за неделю, то складываем данные за каждый день недели (например, понедельник - 114 пунктов, вторник – 53 пункта и так далее) и делим на количество торговых дней (5) - получаем среднедневной диапазон за неделю - 80 пунктов. Такой же механизм расчета применяется к любому другому периоду.

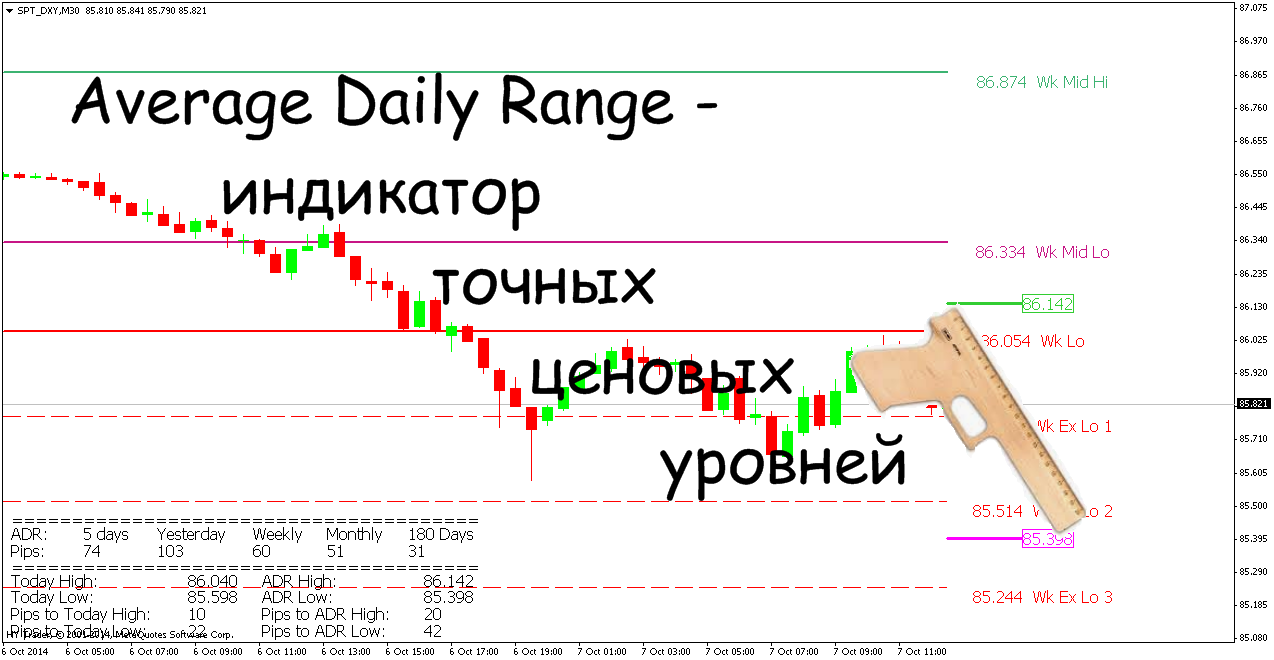

После установки индикатора на графике появляется несколько ценовых уровней и в левом нижнем углу появляется таблица с информацией – так называемое вспомогательное окно. Основную ценность на графике представляют два важных уровня, которые и являются границами ADR. Эти уровни показывают расчетный диапазон, в котором предположительно будет двигаться цена, то есть позволяют оценить потенциал финансового инструмента. Остальные уровни считаются вспомогательными и показывают параметры недельного диапазона.

Они также рассчитываются по принципу ADR: берется значение ADR за неделю (5 дней) и значение ADR за месяц (20 дней), складываются и делятся пополам.

Если к полученному результату прибавить цену закрытия последней пятницы, то получаем уровень WeekHi, а если от полученного результата отнять эту же цену, то получаем уровень WeekLo. Если сумму недельного и месячного ADR поделить на 4 и прибавить цену закрытия последней пятницы, то получаем уровень WeekMidHi, а если отнять – получаем уровень WeekMidLo. Остальные уровни строятся дополнительно на расстояниях, равных разнице между (WeekHi – WeekMidHi) и (WeekLo – WeekMidLo).

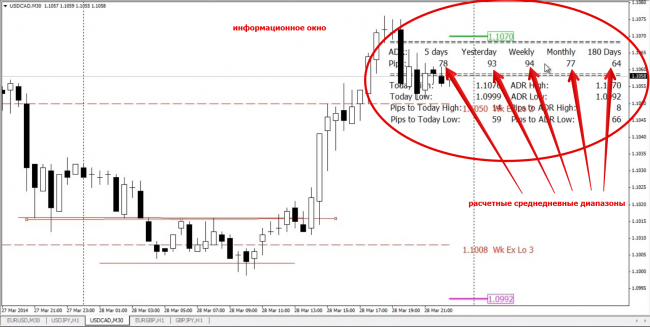

Во вспомогательном окне имеется много полезной информации:

среднедневной диапазон:

- за то количество дней, которое указано в настройках, в данном примере - за 5 дней:

- за предыдущий день;

- за неделю;

- за предыдущие полгода.

выводятся в пунктах:

- значения Hi и Lo текущего дня;

- расстояние текущей цены до текущих max и min;

- расчетные значения индикатора ADR;

- расстояние в пунктах от текущей цены до расчетных значений Hi/Lo ADR.

Использование значений индикатора ADR в торговой практике

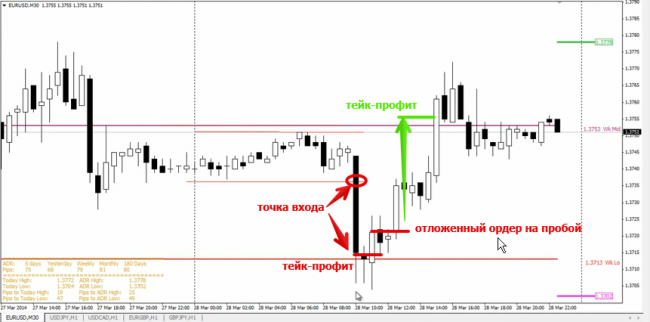

Ночью, когда американские и европейские торговые площадки закрыты, а азиатский рынок вялотекущий, движение на основных валютных парах начинается с открытием Европы. Это можно использовать, чтобы войти в рынок на пробое границ ночного флета.

Строим уровни поддержки/сопротивления имеющегося торгового канала. После пробоя одной из границ входим в рынок с целью на уровне ADR, правда, тейк-профит надежнее будет ставить на несколько пунктов выше/ниже уровня так как это все-таки среднедневной диапазон и возможны отклонения в обе стороны. После отработки целей и консолидации можно поставить отложенный ордер на откат с целью достижения второй границы канала.

Внимание: не выполняем вход и не ставим отложенные ордера на пробой, если текущая цена слишком близко к границам канала ADR! Не покупаем у верхней и не продаем от нижней границы диапазона.

Также необходимо отслеживать выход новостей и делать поправки с учетом основного тренда. Кроме того, на рынке возможны ситуации, когда среднедневной диапазон одного-двух предыдущих дней сильно отличается (отстает или превышает) текущий. Тогда вполне можно ожидать, что рынок «догонит» свое нормальное среднедневное значение ADR.

Самые важные параметры в настройках индикатора:

- DAY_x – задает количество дней для расчета среднеденвного диапазона.

- Corner – задает расположение информационного окна 0 – левый нижний угол экрана, 1 – правый верхний, 2 левый верхний, 3 – правый нижний.

- Show_Daily_High_Low_lines – включает/выключает отображение границ дневного диапазона (про умолчанию – Yes).

- Show_Weekly_Lines - включает/выключает отображение границ недельного диапазона (про умолчанию – Yes).

- Show_Mini_ADR – режим минимизации отображения информационного окна (по умолчанию – No).

- Font_Size – размер и Vertical_Spacing_Aquiment – межстрочное расстояние для шрифта в информационном окне.

В настройках цветовой гаммы нужно отметить параметр ADR_color – цвет текста в информационном окне.

Применение в торговых стратегиях

Значения среднедневного диапазона можно использовать в качестве основного или вспомогательного инструмента любой внутридневной торговой стратегии для более точного определения целевых уровней.

Обычно торговля по стратегиям с индикатором ADR занимает мало времени, если, конечно, рынок неспекулятивный, достаточно прогнозируемый и цена инструмента двигается в привычном среднедневном ритме. Так как подобные стратегии используют эффект усреднения, то их обязательно нужно предварительно проверять на исторических данных.

Примерный план действий по стратегии с использованием ADR с наиболее распространенным количеством дней для расчета – 14.

Прежде всего, выбираем валютную пару (или иной рыночный инструмент) с невысоким спредом и значением индикатора ADR 100 пунктов (или более) на протяжении предшествующих 2-3 месяцев.

Начинаем работу перед открытием европейской сессии, предварительно убедившись, что в экономическом календаре отсутствуют серьезные новости, которые могут переломить общую тенденцию предстоящего торгового дня.

Ставим отложенный ордер BuyLimit на 1-2 пункта выше Hi вчерашней дневной свечи;

Аналогично: устанавливаем ордер SellLimit на 1-2 пункта ниже Lo вчерашней дневной свечи;

Стоп-лоссы и тейк-профиты устанавливаем, исходя из следующих соображений:

- если значение индикатора ADR больше 200 пунктов: TP 50 и SL 25;

- если значение ADR находится между 175-200 пунктов: ТP 40 и SL 20;

- если ADR=175 пунктов: ТP 30 и SL15;

- если значение ADR точно равняется 100 пунктов – ордера вообще не ставим;

- если за день ни один отложенный ордер не сработал, то их отменяем и на следующий день ставим новые ордера, исходя из закрытия сегодняшней дневной свечи.

Понимание практической важности среднего значения цены позволяет правильно определить базовые ценовые уровни. Использование индикатора ADR облегчает математические расчеты и делает его эффективным инструментом для успешной торговли. Источник: Dewinforex

72285

72285