Индикатор laguerre стал широко известен относительно недавно – в 2000-х годах после издания Джоном Элерсом своей книги «Кибернетический анализ фондового и фьючерсного рынков», в которой автор и рассказал читателям о данном алгоритме.

Прежде чем переходить к описанию параметров и практическим примерам, хотелось бы сказать пару слов о самом Элерсе. В отличие от многих современных авторов и преподавателей, Джон получил инженерное образование и в 70-е годы прошлого века работал с оборудованием, предназначенным для обработки аэрокосмических сигналов, что и послужило отправной точкой для дальнейших исследований и наработок.

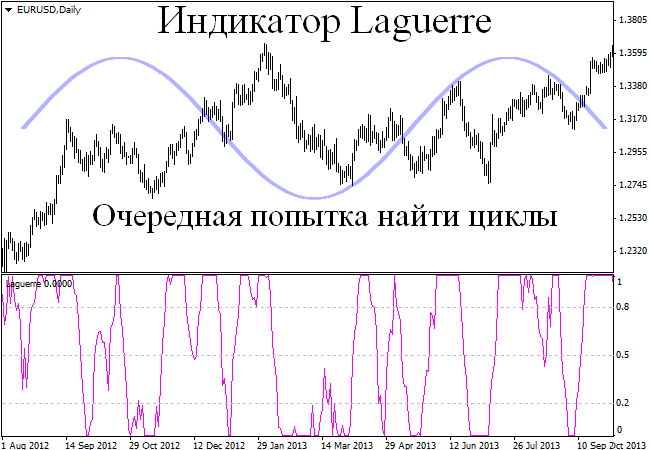

Не трудно догадаться, что центральным элементом теории Элерса являются «циклы», а если быть ещё точнее, то Джон использовал «спектральный анализ», но не классический, а «максимальной энтропии», ранее разработанный геофизиками. Если не вдаваться в науку, то краткий смысл подобных исследований сводится к оценке будущих спектров на основании минимального набора данных в распоряжении исследователя.

А где данная проблема наиболее актуальна? Конечно же, на финансовых рынках, поэтому Элерс предпринял попытку применить накопленный опыт для создания моделей, способных «предсказывать» поведение цены. И справедливости ради отметим, что Джон в своих изысканиях продвинулся весьма неплохо, но отмечал, что пригодные циклы на рынке (вернее их отработка) наблюдаются лишь на протяжении 15% от общего времени торгов, поэтому любые циклические, спектральные, волновые и прочие подобные модели необходимо сочетать с трендовыми инструментами. Кстати, нам, трейдерам, подобное замечание пригодится.

Настраиваем индикатор laguerre

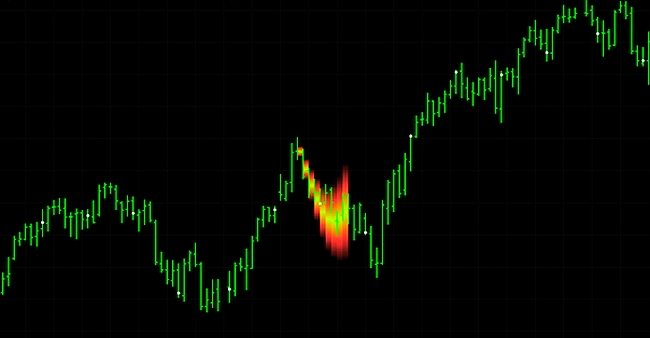

На самом деле, данный алгоритм является одним из самых простых инструментов, разработанных Элерсом. Опять же, немного отвлёчёмся, если зайти на авторский сайт, то на нём можно найти множество интересных разработок, в том числе и опережающие индикаторы для MetaTrader, например, на рисунке ниже представлен один подобный экземпляр:

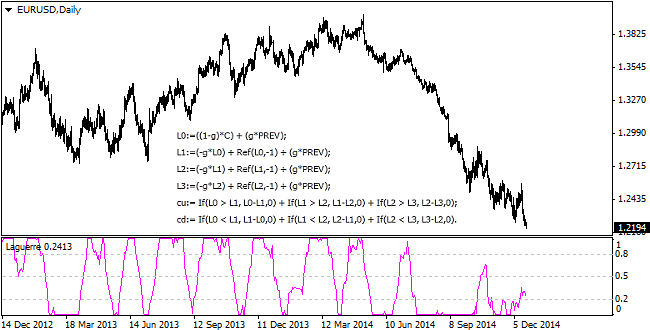

Поэтому индикатор laguerre разумно использовать в сочетании с остальными разработками Элерса, но это отдельная тема, а сейчас вернёмся к параметрам. По своей сути, данный инструмент представляет собой модификацию RSI, он даже так и называется в оригинале RSI Лагуэра, поэтому, как и у большинства осцилляторов, итоговое значение после преобразований всегда будет находиться в определённых рамках, в данном случае это интервал от 0 до 1 включительно.

Что касается настроек, то пользователь может менять лишь количество баров для отображения исторических значений, а также параметр gamma, который по умолчанию равен 0,7 и, фактически, отвечает за период. На рисунке ниже представлен сам индикатор и формула расчёта:

Многие трейдеры считают, что параметр «CountBars» (далее CB) не влияет на результат вычислений и предназначен лишь для отображения истории, данное предположение неверно, так как если сопоставить два индикатора в одном окне (у одного CB=100, а у второго CB=30), получим разный результат:

Разумеется, это ошибка в коде, поэтому следует выбирать такие версии алгоритма, у которых поменять данную переменную нельзя, либо те варианты, где значения совпадают при разной глубине истории. Столь несущественая (как может показаться) ошибка может привести к потере денег и времени

Индикатор laguerre как автономная торговая стратегия

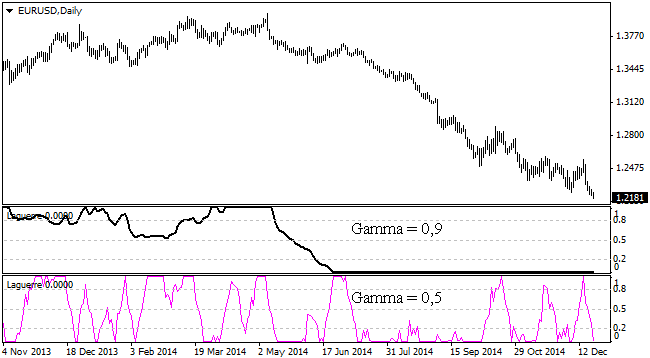

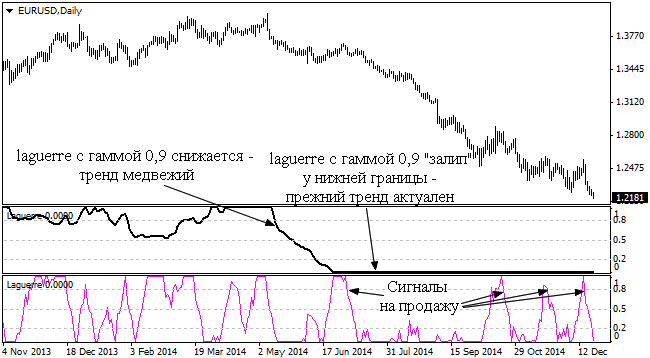

Выше отмечалось, что оптимально сочетать рассмотренный сегодня эксперт с другими приёмами и методами (и мы ещё вернёмся к этой теме сегодня), но если торговать на крупных таймфреймах, то можно ограничиться исключительно разработкой Элерса, для этого достаточно установить на один график два индикатора с разными гаммами:

Первый из них (с крупным периодом) становится идентификатором глобального тренда, т.е. если сигнальная линия направлена вниз – преобладают медвежьи настроения, если вверх – бычьи, если же значения «залипли» у границы, во внимание следует принимать предшествующее этому событию движение, например:

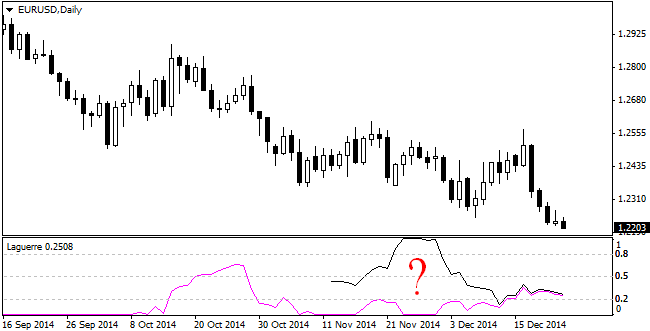

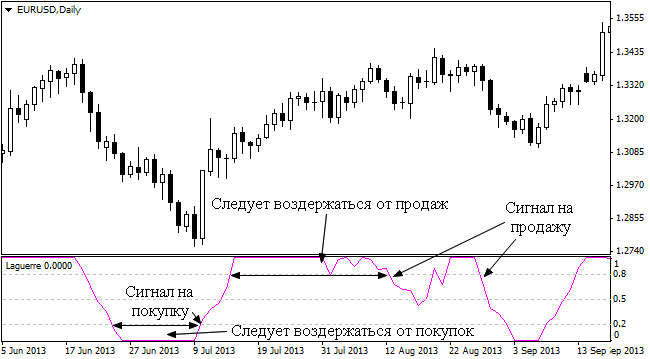

Второй эксперт (расположенный в нижнем окне), используется, как нетрудно догадаться, для определения оптимальных точек входа в направлении тренда. Кстати о точках входа, по «классике» (по авторской методике) индикатор laguerre генерирует следующие сигналы:

- Если сигнальная линия пересекает горизонтальный уровень 0,15 снизу вверх – пора покупать актив;

- Если индикатор пересекает уровень 0,85 сверху вниз – поступил сигнал на продажу;

- В том случае, если линия зажата между экстремальным значением и ключевым уровнем, следует воздержаться от заключения сделок.

Индикатор laguerre в сочетании с другими методами

Напомним, сам Джон Элерс отмечал, что циклы на финансовых рынках необходимо сочетать с трендовыми методиками, и с ним трудно не согласиться, так как в отличие от физических процессов, поведение спекулянтов и инвесторов не всегда рационально, к сожалению, таков современный рынок.

Вопрос остаётся за малым – какой вид анализа или индикатор выбрать в качестве вспомогательного? По нашему мнению, здесь можно экспериментировать, так как и классика технического анализа (трендовые линии, каналы и т.д.), и базовые трендовые индикаторы показывают неплохие результаты (но только в том случае, если трейдер или аналитик их освоил в совершенстве). В качестве примера можно привести стратегию, в которой индикатор laguerre сочетается с простой скользящей средней:

Вся проблема заключается лишь в оптимизации показателя гаммы таким образом, чтобы количество истинных сигналов превышало количество ложных, а всё остальное, в том числе и расчёт оптимальной величины стоп-лосса, как говорится, является делом техники.

Кроме этого, раз речь идёт об индикаторе, похожем на обычный RSI, интересные результаты могут получиться в том случае, если применить к нему стандартное отклонение, верная трактовка значений которого позволит избежать некоторых опасных ситуаций. На самом деле, дискутировать на данную тему можно очень долго.

Сильные и слабые стороны рассмотренного индикатора

Если кратко подвести итоги вышесказанному, то нельзя не отметить важный факт – индикатор laguerre генерирует сигналы намного чаще и точнее, по сравнению с большинством осцилляторов, при этом количество ложных сигналов, которые приводят либо к срабатывают стопов, либо вынуждают закрывать сделку раньше времени, заметно ниже, чем у того же популярного стохастического осциллятора.

С другой стороны, разработчик не смог устранить самую главную проблему, которая значительно ухудшает результаты практических всех индикаторных систем – сигналы по-прежнему запаздывают. Разумеется, можно не ждать, пока сигнальная линия выйдет из зон перекупленности/перепроданности и открывать ордера при первом касании уровней, но в данном случае количество ложных паттернов вырастет многократно и может довести матожидание любой стратегии до отрицательной величины. Источник: Dewinforex

72594

72594