Демарк в свое время просто фонтанировал новыми идеями анализа рынка. Ему мы обязаны не только разработкой новых методов в техническом анализе, но и переработкой классической теории циклов. В русскоязычном сегменте эта ТС известна как Секвента (Sequental).

В классической теории циклов выдвигается предположение, что рынок цикличен, т.е. спад обязательно сменяется подъемом. Хотя бы примерные знания о том, когда произойдет смена тенденции – настоящий грааль и постоянный источник дохода.

ТС Секвента использует те же элементы цикла, что предложены в классической теории:

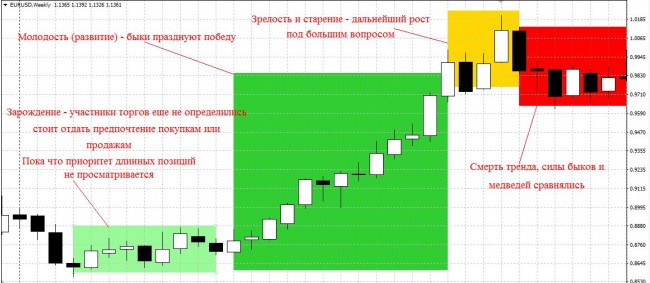

- зарождение – на рынке царит неуверенность, участники торгов пробуют покупать после сильного нисходящего движения и наоборот – продавать на максимумах. Но присутствует опасение по поводу того, что падение/рост может продолжиться. Демарк сравнивал покупки на нисходящем рынке с ловлей кинжалов, падающих острием вниз;

- развитие (молодость цикла) – именно в это время происходят самые значимые движения цены. Как правило, сильных откатов не наблюдается, движение ровное, без импульсных всплесков;

- зрелость – цена начинает замедляться, это еще не разворот тенденции, но уже повод для фиксации прибыли;

- старение – начинается коррекция на движение, которое произошло в фазе молодости;

- логичное завершение цикла – его смерть. Участники торгов убеждаются в том, что тенденция сменилась и продают/покупают все активнее.

Демарк известен своей любовью к механическим методам анализа рынка. Он старался формализовать размытые до этого правила так, чтобы исключитьвозможность двоякого их толкования. Поэтому и ТС Секвенту он разрабатывал с учетом классической теории цикла, но при этом внес немало дополнений и точных условий входа, в обычном виде для торговли она непригодна.

Ключевое отличие Секвенты

В классической теории учитывается временной фактор, то есть считается, что можно на большом временном промежутке посчитать расстояние между максимуми/минимумами, вывести среднее значение и затем использовать его в торговле. Но в реальности такой подход, мягко говоря, работает не всегда, особенно если учесть, какое количество игроков ежедневно выходит на рынок и насколько он чувствителен к слухам/важным новостям.

Такой подход хорош только на истории, можно найти отрезки графика, на котором расстояние между экстремумами почти одинаковое. Но при попытке торговать так по закону подлости оказывается, что именно в этот момент последовательность нарушилась.

Важно! Попытки прогнозировать положение экстремумов с помощью теханализа, Зигзага, уровней Фибоначчи также не дают достоверного результата. Эти инструменты хороши, но в Секвенте Демарка не применяются.

В этом и заключается главная особенность Секвенты – на фиксированные отрезки времени особое внимание не обращается, куда важнее поведение цены в области потенциального экстремума. Соотношение между ценами позволит намного точнее определить положение вершины/впадины чем использование усредненного расстояния между ними по времени.

Установочный набор

Ключевой элемент в Секвенте – ряд соотношения между ценами. Если описать коротко последовательность работы, то нужно найти на графике последовательность из 9 свечей, удовлетворяющих условиям,а после формирования 9 свечи наступает время фазы отсчета, которая длится как минимум 13 свечей, а может и дольше.

Учитывая то, что Демарк правила приводил для D1 можно представить, что сигналы по этой ТС возникали очень редко, в лучшем случае 1 раз в месяц, не чаще. Да и сами правила довольно путаные, легко ошибиться при ручном определении подходящих свечей. Индикатор все расчеты выполняет самостоятельно, но для начала разберем как работает сама ТС.

Начинать следует с поиска последовательности из 9 свечей подряд – так называемый установочный набор. Нас будут интересовать только цены закрытия свечей, для каждой мы будем сравнивать цену Close с ценой Close 4 дня назад:

- для длинных позиций цена Close каждой свечи в последовательности из 9 должна иметь цену закрытия ниже, чем 4 дня назад. То есть на рынке наблюдается нисходящая тенденция;

- для коротких позиций правила обратные – нас будет интересовать восходящая тенденция, а значит, цена Close должна последовательно расти.

Важно! Это правило должно выполняться для всех 9 свечей в последовательности подряд, разрывы недопустимы.

Самое сложное – определить, в какой именно момент на графике сформировалась свеча №1 последовательности из 9. Демарк предлагает использовать для этого такие критерии:

- перед свечой №1 установочного набора цена Close для коротких позиций должна быть ниже, чем цена Close 4 дня назад. Если следом за ней формируется свеча, у которой цена Close выше, чем 4 дня назад, то ей и присваивается №1 установочного набора;

- для покупок Close свечи перед №1 должен быть выше, чем 4 дня назад. Звучит немного путано, но на деле все гораздо проще.

Формирование этого паттерна из 9 свечей само по себе не дает достаточных оснований для входа в рынок. Слишком велика вероятность, что движение продолжится в том же направлении, что и раньше.

Важно! Тем не менее, часто именно после 9 дня наблюдается некое торможение цены, а иногда и коррекция средней глубины. Но потенциал у сделок, заключенных на 9 свече невелик.

При этом правила установочного набора строгие только в соотношении цены Close свечей, а вот их количество вполне может отличаться от описанного в книге. Их может быть и 9, и 10, но не меньше 9, а отличить завершение установочного набора можно по замедлению движения цены.

Бывает и так, что установочный набор формируется по всем правилам, но затем цена начинает идти в другую сторону, не дав трейдеру войти в рынок. В таком случае он считается сломанным и в работу не берется, а отсчет начинается заново. На первый взгляд может показаться, что вход в конце установочного набора был бы неплох, но это противоречит правилам ТС.

Фаза отсчета

Этот этап начинается после того, как сформировался установочный набор и занимает она 13 свечей, отвечающих определенным соотношениям. Начинать фазу отсчета следует:

- если ищется точка для покупок – цена High 8 или 9 свечи должна быть выше, чем цена Low 3-7 свечей назад. То есть должно начаться то самое замедление цены, после свечи, на которой это правило выполняется и производится начало отсчета;

- для продаж правила обратные – цены Low 8 или 9 свечи должна опуститься ниже цены High 3-7 свечей назад.

Важно! Указанное пересечение – ключевой момент во всей стратегии. Часто оно происходит не на 8-9 свече, а на 12-13 и даже позже, причем эти свечи уже могут не удовлетворять установочному набору. В таком случае мы все равно должны начать фазу отсчета после одного из описанных пересечений.

На стадии отсчета свечей до входа в рынок возможна отмена уже сформировавшегося установочного набора. Это происходит в нескольких случаях:

- на свечах, входящих в фазу отсчета переписывается экстремум, который был установлен во время или до формирования установочного набора. Для сделок на покупку цена не должна переписывать максимум, для сделок на продажу – минимум. Это значит, что цена пошла в нужном направлении, но не дала трейдеру возможности для входа в рынок;

- формируется новый установочный набор в том же или в обратном направлении, в таком случае старый аннулируется и весь цикл начинается заново.

В фазе отсчета должно насчитываться не менее 13 свечей, удовлетворяющих описанным критериям, но при этом они не обязательно должны идти одна за другой. Именно поэтому фаза отсчета часто сильно растянута по времени.

Главный критерий, которому должны отвечать свечи на стадии фазы отсчета зависит от направления сделки:

- для продаж – цена Close каждой следующей свечи отсчета должна быть выше цены High 2 свечи назад;

- для покупок наоборот – цена Close свечи фазы отсчета должна быть ниже цены Low 2 свечи назад.

Как заключаются сделки

Демарк использовал в своей практике 3 варианта заключения сделок:

- сразу же после того, как завершилась фаза отсчета можно входить в рынок. То есть сделка заключается по цене Close 13 свечи фазы отсчета. Довольно рискованный вариант торговли, но и потенциал у таких сделок большой, дело в том, что войти в рынок удается буквально на пике и взять почти все последующее движение;

Важно! В этом случае мы не застрахованы от начала формирования нового установочного набора. В этом случае повышенный риск – плата за вероятность получить максимальную прибыль.

- более спокойный вариант торговли – ждем пока на графике не сформируется подтверждение движения цены в нужном направлении. Для длинной позиции нужно, чтобы цена Close свечиоказалась выше цены Close 4 свечи назад – для покупок (13-я свеча фазы отсчета при этом не учитывается). Часть потенциальной прибыли теряется, но и вероятность попасть в зацикливание снижается;

- третий вариант тоже невыгодный с точки зрения упущенной потенциальной прибыли. При этом для продаж нужно дождаться пока после 13 свечи фазы отсчета цена Close свечи не опустится ниже, чем минимальная цена 2 свечи назад. Для покупок наоборот – цена закрытия должна оказаться выше максимума 2 свечи назад.

По большому счету первых 2 способа – 2 крайности, а третий способ — это своего рода попытка совместить ранний вход и подтверждение разворота. По рискам он также находится примерно посередине между первыми двумя.

В показанных примерах четко видно, что первый способ далеко не всегда оптимальный с точки зрения идеальной точки для входа в рынок. Заключив сделку на закрытии 13-й свечи мы вошли бы в рынок преждевременно, после этого сформировалось еще 4 свечи фазы отсчета, и цена ушла вниз на 100+ пунктов.

В то же время, дождавшись подтверждения по одному из предложенных способов получаем лучшую точку для входа.

Защитные ордера, сопровождение позиции и выход из рынка

Практика показывает, что размещение стоп-лосса просто за ближайшим ценовым экстремумом приводит к ложным срабатываниям. Демарк предлагает выполнять расчет уровней расположения Stop Loss на основании ценовых диапазонов свечей, входящий в установочный набор + фазу отсчета.

Расчет ведется в таком порядке (на примере сделки на покупку):

- ищем свечу с самым малым значением цены Low (на отрезке графика от свечи с номером 1 и до конца фазы отсчета);

- рассчитывается положение SL по формуле

SL = Low – (High-Low) либо SL = Low - (Closen-1 - Low)

Последняя формула справедлива в том случае, если цена закрытия предыдущего дня выше, чем цена High.

Для продаж правила расчета аналогичные, разве что искать нужно свечу с максимальной ценой High, а формула приобретет вид

SL = High + (High-Low) либо SL = High + (High - Closen-1)

Вторая формула справедлива для тех случаев, когда цена закрытия накануне ниже чем минимум свечи на которой сформирован максимум всего движения.

Фиксированный уровень ТР при работе по Секвенте не ставится. Можно, конечно просто выставить ТР на расстоянии примерно в 2-3 раза больше чем StopLoss, но есть риск недобора прибыли или наоборот – того, что цена немного не дойдет до него.

По Демарку выходить из рынка можно 2 способами (если, конечно, не считать сработавший стоп-лосс):

- дожидаемся формирования нового установочного набора. Если он не переписал экстремум, который был достигнут при формировании прошлого установочного набора (который мы и использовали при заключении сделки), то сделка закрывается вручную;

- если же во время этого был переписан прошлый экстремум, то нужно дождаться явных сигналов к перелому тенденции.

Приведенный пример практически идеален. Как для D1 стоп-лосс по расчету получился не таким уж и большим – порядка 320 пунктов. А вот прибыль удалось бы взять около 1000 пунктов (по четырехзнаку). И пусть установочный набор и фаза отсчета формировались около месяца, результат того стоит.

Видно, что использование правил Демарка позволило выйти в самом конце восходящего движения. Дополнительного подтверждения о завершении тренда ждать не пришлось потому, что максимум, достигнутый при формировании нового установочного набора не переписал максимум, который был достигнут на прошлом установочном наборе (том, который и дал возможность войти в рынок).

Одноименный индикатор

Из всего вышеописанного видно, что по сути вся торговая система сводится к сравнению цен закрытия определенных дней. Нет ни построений, ни волнового анализа, так что очень удобно эту ТС переписать на языке, понятном компьютеру. В сети гуляет несколько разных вариантов Секвенты, но базовая разметка выполняется одинаково.

Одноименный индикатор под названием Sequential выполняет всю разметку в полностью автоматическом режиме. У него и настроек то нет, которые можно было бы изменить и испортить алгоритм работы. Так что это готовая ТС.

По работе отметить можно следующее:

- установочные наборы на продажу и покупку обозначаются цифрами разного цвета (покупка – красный, а продажа - синий), фаза отсчета при перспективе длинной позиции – оранжевого цвета, при продажах – голубого;

- для удобства девятая цифра установочного набора отображается большей, чем остальные. В результате не нужно выискивать на графике, где именно установочный набор закончился. В сочетании с использованием разных цветов позволяет оценить ситуацию буквально за пару секунд.

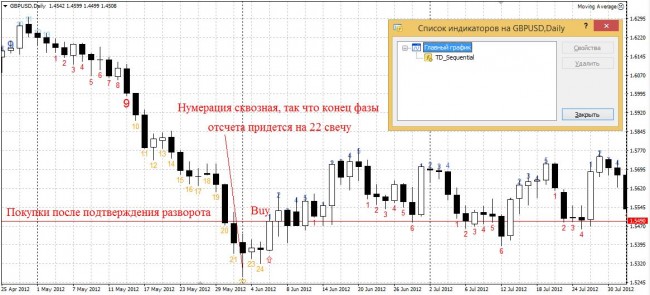

Важно! Некоторая путаница может возникнуть из-за того, что используется сквозная нумерация. То есть после окончания установочного набора отсчет не начинается заново, а продолжается. В итоге по правилам Демарка 13-я свеча фазы отсчета будет иметь порядковый номер 22, это немного сбивает с толку.

На скриншоте показан пример заключения сделки на основании показаний индикатора и самого консервативного из трех правил входа в рынок. В целом сделка получилась не очень удачной, но сам момент для покупок был выбран почти идеально – на выходе цены с дна. Это доказывает, что индикатор работает нормально.

Но есть и замечание. В классической версии Секвенты в фазе отсчета нужно, чтобы для покупок цена Close была ниже Low 2 дня назад (для продаж наоборот), но здесь явно используется другое соотношение. Так что если вы хотите торговать по классической версии, то фазу отсчета придется дополнительно фильтровать визуально.

Это нельзя назвать грубым нарушением или причиной отказаться от индикатора. Просто Демарк о Секвенте писал не один год назад, а с тех пор рынки стали намного динамичнее. Так что внесение изменений могло быть и оправдано.

Что же касается применения индикатора Секвента на малых таймфреймах, то сам Демарк не советовал пытаться искать такие соотношения на малых временных интервалах. Хотя и отмечал, что даже на m1 иногда встречаются практически идеально сформированные установочные наборы и фазы отсчета.

Подведение итогов

Торговая стратегия Секвента целиком и полностью основана на определенных соотношениях между ценами. Выявленные Демарком закономерности работают и сейчас, даже находящаяся в свободном доступе базовая версия стратегии дает отличные точки для входа.

Что касается разных версий одноименного индикатора, то все они практически на 100% дублируют друг друга. Разница может быть лишь во вложенных в алгоритм соотношениях между ценами, но выявить эти отличие не так просто, главное, что базовый принцип торговли сохранен. А разметка графика и нумерация свечей в разы облегчает работу по ТС.

Специфика работы по этой ТС заключается в ее неторопливости. Она однозначно не подойдет тем, кто привык заключать по несколько сделок в день и даже в неделю. Если взять формирование установочного набор и фазы отсчета, то все вместе это может занять до месяца и даже больше, так что даже при условии мониторинга всех популярных пар интенсивность торговли будет невелика. Источник: Dewinforex

Социальные кнопки для Joomla

71804

71804