Этот индикатор входит в число стандартных, встроенных в МТ4, в свободном доступе можно найти несколько его модификаций. Многие его используют только для более удобного поиска экстремумов, но Зигзаг пригодится и при более глубоком анализе валютной пары.

Для начала разберем принцип работы этого индикатора, единственное, что он делает – это строит на графике ломаную линию, которая соединяет значимые экстремумы. Это всего лишь простой алгоритм, выбирать «значимые экстремумы» на глаз, как это делают трейдеры, он не умеет, поэтому в настройках задается величина колена (в пунктах или в процентах, в зависимости от версии индикатора).

Если движение цены превышает это значение, на графике будут обозначены соответствующие экстремумы, в противном случае Зигзаг не обратит на это внимание. Так что с его помощью можно не только облегчить поиск важных минимумов/максимумов, но и для оценки трендового движения использовать. Чаще всего этот индикатор используется как вспомогательный инструмент для того, чтобы отсеять мелкие, незначительные движения (шум).

Если 2 экстремума индикатор соединил прямой линией, то этот участок можно считать безоткатным. Если торговая система предполагает использование трейлинг-стопа, то задав величину порога, равную трейлинг-стопу, то можно просто и быстро оценить величину потенциальной прибыли.

Очень важен зигзаг в волновом анализе, заметить на графике волны и так непросто, а если ярко выраженных движений нет, то задача еще больше осложняется. По вершинам зигзага выполнять разметку в разы удобнее.

Настройки у стандартного индикатора всего 3:

- Depth – минимальное количество свечей, которое должно быть в колене, если установлено значение 10, а изменение цены произошло за 9 свечей, индикатор проигнорирует его;

- Deviation – в процентах задается минимальное значение изменения цены между экстремумами. Если величина текущего колена составляет, к примеру, 90 пунктов, а этот параметр равен 20%, то для того, чтобы индикатор нарисовал новую вершину, цена должна измениться не менее, чем на 18 п, при это должно соблюдаться условие и по depth;

- backstep – обозначает число свечей между 2 соседними минимумами/максимумами.

Любопытные особенности Зигзага

Теоретически торговать можно с учетом одних лишь колен Зигзага. Например, в момент формирования нового колена заключаем сделку и переворачиваемся в момент формирования нового колена. Конечно, сама по себе такая торговая система вряд ли окажется работоспособной в долгосрочной перспективе, но для понимания идеи этот пример подойдет.

При таком стиле торговли решающее значение будет иметь расстояние которое цена пройдет в рамках одного колена. Причем нижний предел этого расстояния мы уже знаем (этот порог задается в настройках индикатора). Остается открытым вопрос, сколько именно цена пройдет после формирования нового колена.

Для этой стратегии профит/убыток можно рассчитать по формуле ТР(SL) = L – 2 x P, где L – величина колена, а Р – порог, заданный в настройках индикатора. По большому счету вход в таком случае производится наугад, а значит при большом числе сделок процент прибыльных должен примерно соответствовать числу убыточных (для сбалансированного рынка), т. е. торговать мы должны в ноль.

Из этого следует, что величина колена Зигзага примерно вдвое должна превышать порог, заданный в настройках. По отклонениям от выведенной таким образом зависимости можно судить о характере пары и подбирать соответствующий стиль торговли.

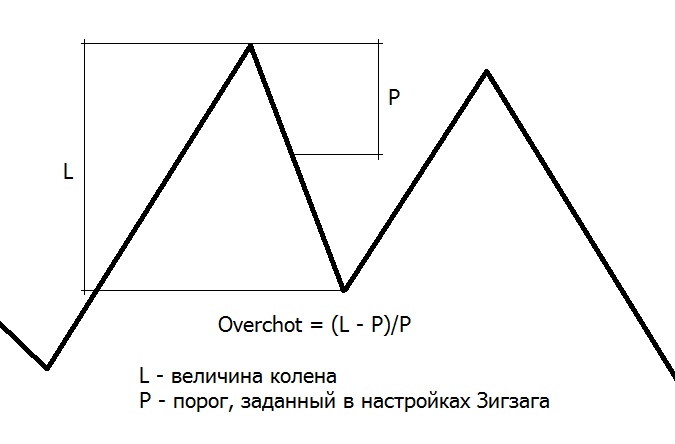

Если рассчитать такой параметр как Overshot = (L – P)/P, обозначения те же, то его значение должно быть равным 1,0, т.е. число прибыльных сделок примерно равно числу убыточных. Но в случае если Overshot равен, например, 0,85-0,9, то можно говорить о том, что торговать можно против направления колена Зигзага (то есть для пары больше характерно движение в горизонтальном канале). А вот для значения больше 1,0 имеет смысл торговать в направлении колена, т.е. торгуем на пробой и перепись недавних максимумов/минимумов (трендовый характер движения пары).

Вышеперечисленные формулы справедливы для стандартного Зигзага, но могут использоваться и модифицированные версии этого индикатора. Например, адаптивный Зигзаг отличается от обычного тем, что он подстраивается под рыночные условия (учитывается волатильность пары). Благодаря этому он может применяться на любых таймфреймах, любых валютных парах без изменения настроек.

Отличия от обычного индикатора будут заметны только в положении последней секции. У обычного зигзага она прилипает к последнему экстремуму и перескакивает вверх-вниз до тех пор, пока не будет сформировано новое колено, а у адаптивного последняя вершина как бы висит в воздухе.

Тестирование Зигзага и определение значения Overshot

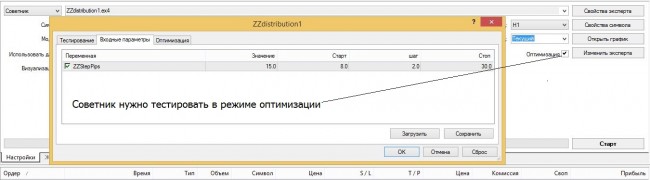

Для определения значений этого параметры использовался советник ZZDistribution (взят с argolab.net). Он хоть и является роботом, но сам не торгует, а просто прогоняет Зигзаг на определенном участке истории и подсчитывает значение Овершота, число сформированных колен.

Из настроек у него есть только 1 параметр – ZZStepPips, который и обозначает величину колена. Так как нужно сделать несколько проходов при разных значениях ZZStepPips, то робот нужно запускать в режиме оптимизации в тестере МТ4. Таймфрейм может быть любой, указанные выше закономерности прослеживаются на любом.

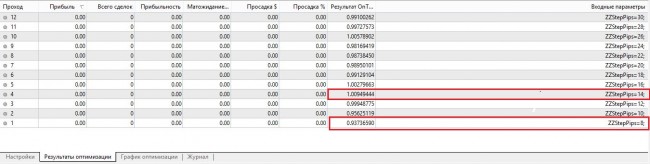

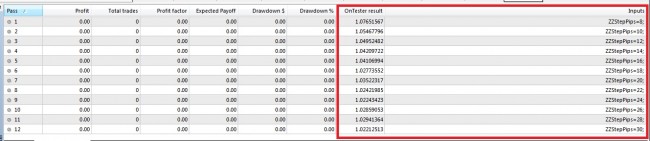

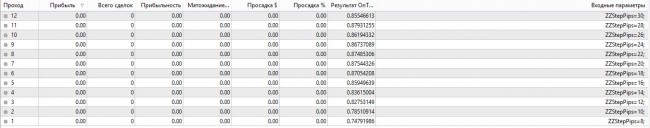

Для примера обработаем данные за последний год на паре EUR/USD, подсчитаем значение Overshot для диапазона значений колен 8-30 пунктов с шагом 2,0. В результате тестирования во вкладке результаты оптимизации наблюдаем следующую картину: минимальное значение Overshot равно 0,9374, максимальное – 1,0095. Но то, что большая часть значений близка к 1,0 говорит о том, что получить преимущество торгуя на пробой либо отбой от экстремума не удалось бы, т.е. соотношение прибыльных/убыточных сделок при такой торговле было бы примерно 50 на 50.

Важно! Во вкладке результаты оптимизации может быть пусто, а в журнале написано, что результаты были отклонены как не принесшие существенного улучшения. Для того, чтобы просмотреть их нужно в контекстном меню (вызывается правой кнопкой мыши) снять метку с «Пропустить бесполезные результаты».

В этом вопросе многое зависит от выбранного временного интервала. Например, на участке с 2010 по 2015 годы для EUR/USD значение овершота было стабильно больше 1, т.е. имела смысл торговля на пробой.

Таким же способом можно выполнить анализ любой другой валютной пары. Например, для EUR/JPY в последние месяцы наблюдается та же картина, что и на EUR/USD, любопытства ради диапазон величины колена Зигзага был изменен (от 10 до 50 п), но на результатах это не сказалось – разброс значений овершота колеблется от 0,93-0,94 до 1,03.

Намного интереснее выглядят результаты за 2015 год, здесь уже четко прослеживается характер пары, для всех значений колена overshot был менее 1,0. Так что если бы торговля велась на отбой, то по статистике шансов на успех было бы больше.

Для примера можно привести и пары, на которых сильные тренды – редкость. Классический пример таких пар – кроссы валют, экономики стран которых сильно взаимосвязаны. Например, экономика Австралии и Новой Зеландии связаны достаточно сильно, поэтому кросс AUD/NZD имеет ярко выраженный контртрендовый характер. Та же ситуация и с Канадой, и Канада, и Австралия сильно страдают от снижающихся цен на сырье, замедления роста мировой экономики, поэтому и корреляция между ними неплохая, так что AUD/CAD также имеет контртрендовый характер.

Результаты подтверждают это, по паре AUD/NZD овершот стабильно и намного меньше 1,0, т.е. предпочтительнее торговля на отбой.

Исследование полученных данных

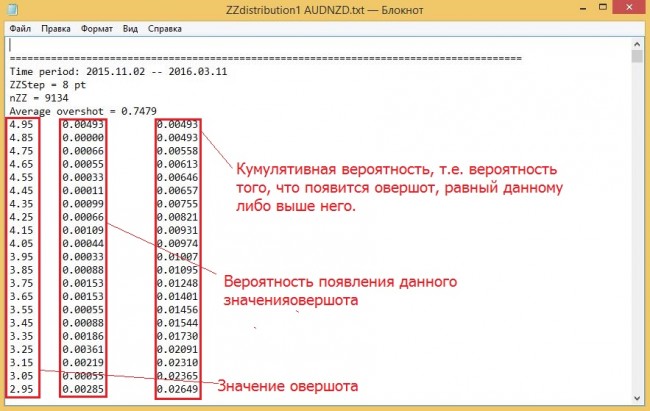

Значение овершота для каждого из заданных порогов зигзага дает только общее представление о характере движения пары и подобрать стиль торговли. Но вот для определения величины тейк-профита этих данных недостаточно, нужно знать вероятность выпадения каждого из значений overshot.

К счастью, советник всю эту информацию собирает самостоятельно и сохраняет в виде текстового документа (tester/files). Помимо временного отрезка, на котором выполнялось тестирование и значения среднего овершота, советник записывает еще и величину овершота в диапазоне 0,05-5,00с шагом 0,1, для каждого значения фиксируется вероятность его появления (второй столбец) и вероятность появления на графике овершота равного либо больше заданного.

В таком виде работать с информацией не очень удобно, поэтому на основании этих данных удобно построить диаграмму и делать выводы уже по ней.

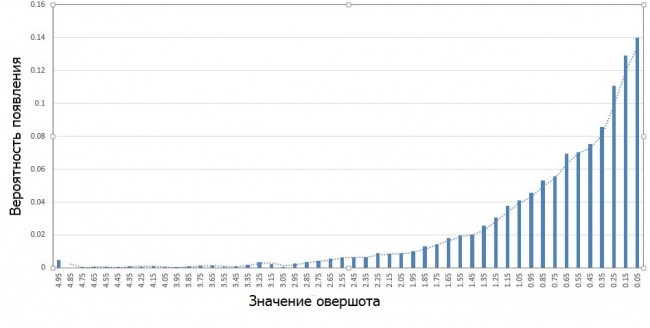

Видно, что с ростом овершота уменьшается вероятность его появления. На диаграмме также видно, что при овершоте есть скачок по шкале вероятности, это объясняется тем, что советник при тестировании записывает в текстовый файл значения овершота в диапазоне 0,05-5,0. Поэтому на диаграмме этот всплеск учитывает вероятность появление овершотов свыше 5,0.

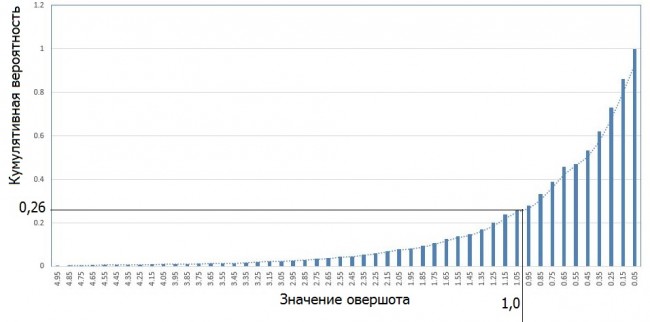

По диаграмме видно, что в случае с AUD/NZD значение овершота будет больше 1,0 только в 25-26% случаев, это только подтверждает контртрендовый характер движения пары. Зато 25% овершотов будут довольно длинными.

Что касается того, как применять полученные знания на практике, то они пригодятся для выбора тактики для конкретной валютной пары и помогут с установкой ТР. Например, в случае с AUD/NZD в соответствии с выполненным анализом логично было бы торговать на отбой от уже сформированного экстремума. Учитывая вероятность возникновения овершота больше 1,0 ТР имеет смысл ставить чуть ближе к последнему экстремуму, в 75% случаев цена до экстремума не дойдет.

Стоп-лосс есть смысл разместить на небольшом расстоянии за экстремум на отбой от которого производится вход в рынок. Если он сработает, велика вероятность значительного движения в направлении пробоя.

Стратегии на основе зигзага

На основании Зигзага можно создать не одну торговую систему (как пробойную, так и предусмотренную для торговли на отбой от экстремумов). Как пример пробойной стратегии можно рассмотреть ТС ZZelse, зигзаг – единственный используемый индикатор (параметры в базовой версии 15, 0, 3), торговля ведется на Н1.

Для покупок необходимо выполнение таких правил:

- на графике должны сформироваться 2 максимума, причем последний должен быть ниже, чем предыдущий, обозначим экстремумы точками 1, 2, 3;

- после формирования точки 3 выше нее размещается отложенный ордер на покупку, стоп можно поставить под недавний минимум (точка 2), ТР не рекомендуется ставить более 80 п, а можно использовать трейлинг-стоп. Если по паре был выполнен анализ с помощью советника ZZDistribution, то можно примерно оценить вероятность срабатывания ТР;

- далее возможны 2 варианта – лучше всего если цена не переписывает точку 2, а сразу идет в нужную сторону, пробивает сопротивление на уровне максимума в т.3. Если же новый минимум (т. 4) переписывает т.2., то рекомендуется перетащить SL на новый уровень. Между точками 3 и 4 растягиваем Фибо уровни и стоп размещаем чуть ниже 38,2% от точки 3;

- если будет сформирован новый максимум ниже т. 3, то отложенный уровень на покупку размещаем уже над ним.

По большому счету это один из вариантов торговли на пробой канала, который можно построить уже когда сформированы точки 1-3. Вход напереписи экстремума иногда приводит к тому, что большая часть движения после пробоя канала уже прошла.

Что касается сопровождения позиции, то стоп рекомендуется переносить под каждый новый минимум. По фиксации прибыли особых правил нет.

Определяем уровни с помощью Зигзага

В этой стратегии торговля предполагается только на отбой от уровней, а сами уровни поддержки/сопротивления будут строится по экстремумам Зигзага (торговля желательна на Н1 EUR/USD либо GBP/USD). Для того, чтобы построить сопротивление нужно:

- найти на графике 3 максимума, они должны последовательно повышаться;

- для дальнейшей работы расстояние между первым и последним максимумом должно быть не менее 90 п;

- если условие выполняется, то нужно дождаться формирования 4 максимума и оценить его положение. Если он попадает в диапазон между вершинами 2 и 3, а расстояние между ними не более 40 п, то уровень строится через 3 экстремум. Если 4 вершина выше 3-й, а расстояние между ними не превышает 40 п, то уровень будет находиться на 3-м максимуме (4 вершина считается ложным пробоем).

Для построения поддержки правила зеркальные. То есть ищем 3 последовательно понижающихся минимума и повторяем описанные выше шаги.

Далее возможны такие варианты торговли:

- если цена находится между построенными уровнями. Торговать будем на отбой от них, вход в рынок возможен как отложенным ордером, так и в момент касания ценой поддержки/сопротивления. Стоп не должен быть меньше 50 п, ТР выставляется либо в 1,5-2 раза больше стопа, либо используется трейлинг-стоп;

- цена может и выйти за пределы уровней, если цена находится выше них, то выставляется 2 отложенных ордера на покупку (от каждого из уровней), ниже – 2 отложенных ордера на продажу.

Оба уровня считаются актуальными до тех пор, пока не будут построены новые, т. е. трейдер постоянно будет иметь возможность для торговли.

Зигзаг как вспомогательный элемент торговой системы

Еще одна стратегия предполагает использование зигзага в составе набора индикаторов, торговля будет вестись с тем, чтобы войти в рынок на завершении отката, так что эта ТС – одна из многочисленных вариаций торговли по тренду (работать желательно на EUR/USD либо GBP/USD, рабочий таймфрейм – Н4). Для торговли понадобится такой набор инструментов:

- 2 скользящие средние SMA72 и SMA144;

- фракталы;

- Стохастик с параметрами 8, 5, 3 (выбрать в настройках метод МА - simple);

- Зигзаг с параметрами 5, 3, 1.

Работать по стратегии будем только во время тренда, если обе МА переплелись, а цена долгое время не выходит из горизонтального канала, торговля не ведется. Помимо этого, понадобятся уровни поддержки/сопротивления, построенные по вершинам Зигзага.

Для покупок должна сложиться такая ситуация:

- на рынке должен быть восходящий тренд, т.е. SMA72 располагается над SMA144, цена должна располагаться над МА;

- далее на графике ищем строим ближайший уровень поддержки (через минимум ZZ);

- когда Стохастик пересечет по направлению сверху-вниз срединную линию, можно размещать отложенный ордер на покупку чуть выше уровня поддержки;

- SL ставим в районе 70-80 п, ТР как минимум в 1,5 раза больше. Стоп-лосс при сопровождении позиции можно переносить либо под последующие минимумы Зигзага (если они выше, чем тот, через который построена поддержка, либо по фракталам).

Для продаж правила обратные, т. е. цена должна находиться ниже МА, SMA72 располагается ниже SMA144.

Возможна ситуация, когда торговля может вестись в обе стороны. Для этого нужно, чтобы МА показывали восходящий либо нисходящий тренд, а цена располагалась под ними (для растущего рынка) или над ними (для падающего рынка). Правила для входа в рынок остаются теми же.

Подведение итогов

Зигзаг на первый взгляд кажется предельно простым индикатором, его алгоритм действительно не сложен, но от этого он не становится менее полезным. Вариантов его использования можно придумать немало, начиная от простой помощи в графических построениях и заканчивая вполне работоспособными торговыми системами (правда, в них он тоже используется как основа для построения уровней поддержки/сопротивления).

Возможен и более глубокий анализ рынка, благодаря ему можно установить характер поведения пары (трендовый/контртрендовый) и подобрать соответствующую торговую систему. Источник: Dewinforex

Социальные кнопки для Joomla

72268

72268