Часто можно услышать, что сверхточные индикаторы являются фантазией новичков, увлечённых поиском «Грааля». Отчасти, это верное замечание, ведь даже точный индикатор иногда даёт сбои, но здесь критики лукавят, так как подобные индикаторы существуют.

Перед поиском надёжных алгоритмов следует принять как данность один простой факт – все погрешности в индикаторных формулах обусловлены фактором времени, здесь даже на интуитивном уровне становится понятно, что в математических расчётах нельзя приравнивать две свечи, одинаковые по продолжительности, но с разными ценовыми диапазонами (другое дело – метод VSA и графические модели, но мы сегодня не станем рассматривать подобные стратегии).

Соответственно, самыми лучшими индикаторами являются такие алгоритмы, на результат расчёта которых фактор времени оказывает наименьшее влияние. Вот от этой мысли всегда и следует начинать поиск, а чтобы его упростить, рассмотрим несколько примеров подобных моделей.

Сверхточные индикаторы для обычных графиков

Итак, почему многие трейдеры разочаровались в техническом анализе? Всё просто - обычный график строится в системе координат «цена-время», поэтому практически все стандартные индикаторы (стохастики, MA, MACD и т.д.) на нём будут запаздывать, а это значит, что для точных входов в арсенале спекулянта остаются лишь индикаторы объёмов и различных уровней.

К сожалению, на валютном рынке невозможно подсчитать реальные объёмы, поэтому приходится работать с так называемыми «тиковыми данными», но в этом и заключается их главное преимущество, ведь количество ценовых колебаний отражает торговую активность, а значит, позволяет заранее определить скорый разворот тренда.

Подобные сверхточные индикаторы входят в стандартный набор любого терминала и называются Accumulation/Distribution и On Balance Volume. Да, они также привязаны ко времени, так как призваны дать объективную оценку ценовым колебаниям на каждой новой свече, но дело в том, что дивергенции на упомянутых индикаторах позволяют набрать позицию ещё до того, как толпа на рынке увидит фактический разворот тренда.

На представленном выше графике представлены две классических дивергенции между динамикой A/D и котировками пары EURUSD. В первом случае поступил надёжный сигнал на покупку, так как новый минимум индикатора оказался выше предыдущего, в то время как европейская валюта обновила очередной минимум по отношению к доллару. Во втором случае наблюдалась аналогичная ситуация, только здесь позицию стали набирать уже «умные» медведи.

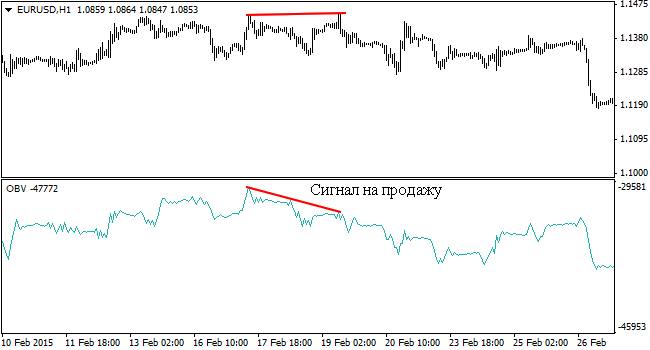

Индикатор OBV по нашим наблюдениям менее чувствителен к изменениям баланса рыночных сил, но он также генерирует неплохие сигналы на покупку и продажу буквально перед разворотным импульсом. В качестве примера можем привести ещё одну дивергенцию на EURUSD:

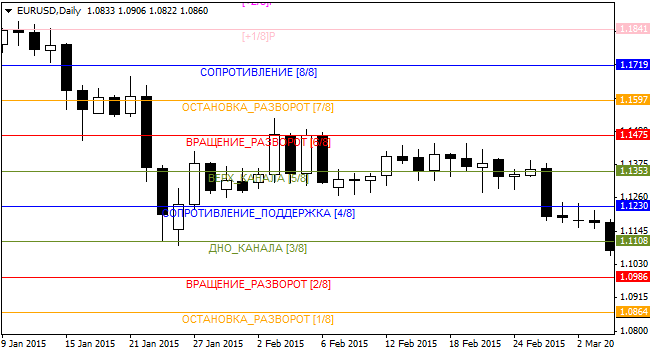

Что касается уровневых индикаторов, то самым точным из них является алгоритм, строящий уровни Мюррея (в сети он так и называется – Murrey Levels). Примечательно, что цена отбивается от многих уровней (в особенности синих) в подавляющем большинстве случае пункт в пункт, что делает их незаменимыми как для прогнозирования целей, так и для установки стоп-лоссов. Справедливости ради отметим, что данная тема заслуживает отдельного внимания, но сегодня заострять на ней внимания не станем.

Сверхточные индикаторы для ренко-графиков

А теперь перейдём к самой интересной части сегодняшней публикации. Ранее мы уже кратко изучали ренко-графики, поэтому сегодня не станем рассматривать теорию и порядок настройки «ренко-советника» в терминале MetaTrader, вместо этого сразу перейдём к результатам наблюдений и тестам.

Напомним, главное преимущество ренко-графиков заключается в нейтрализации временного фактора, т.е. при построении ценовых баров во внимание принимается только факт движения цены, а сам график представляется в виде последовательности одинаковых по величине «кирпичей».

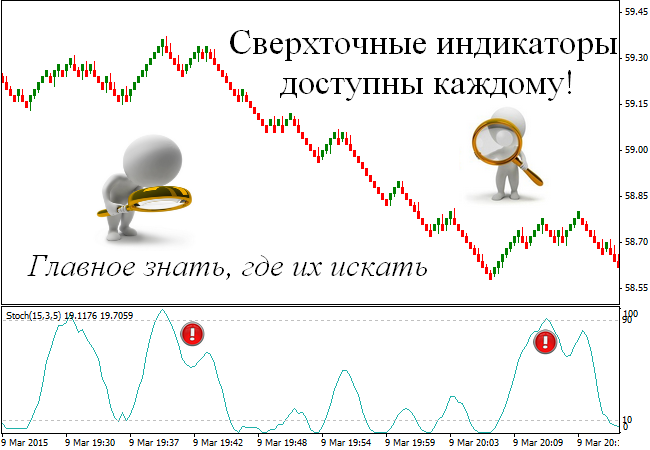

В результате этого нехитрого преобразования все стандартные формулы, особенно осцилляторы, модифицируются в сверхточные индикаторы. Если выражаться на языке статистики, то в данном случае каждому элементу исследуемого ряда присваивается равный вес, поэтому результат вычислений не искажается от периода к периоду. Теперь установим на ренко-график стохастический осциллятор и RSI:

Как можно заметить, привычные и давно известные осцилляторы теперь предстают в совершенно новом качестве - они практически не запаздывают и позволяют с высокой точностью определять оптимальные точки для заключения сделок. Если быть конкретнее, то сигналами в данном случае могут выступать следующие ситуации:

1. Касание линией RSI или Stochastic верхней границы своего диапазона – рекомендация к продаже;

2. Касание индикаторами нижней границы диапазона – это сигнал на покупку.

Роль фильтра ложных сигналов при этом играет сам ренко-график – для открытия ордера трейдеру достаточно дождаться появления первого «кирпича», направленного в сторону предполагаемой сделки. Подобный подход позволяет одновременно сгладить шумы на флетовом рынке и ускорить реакцию торговой стратегии на импульсы.

Для того чтобы целесообразность работы на «ренко» стало очевидной, установим «вновь испечённые», а точнее старые, почти «раритетные», сверхточные индикаторы на график торгового инструмента и найдём тот же самый участок рынка. В принципе, многое очевидно из рисунка даже без комментариев:

Также нельзя не упомянуть скользящие средние. Наверняка, многие начинающие трейдеры наслышаны об их недостатках, которые в полной мере проявляются в торговых стратегиях на основе пересечения «быстрой» и «медленной» MA, а также в методиках на базе индикатора Envelopes.

Подобные замечания были абсолютно справедливыми и обоснованными, но только до появления ренко-графиков, которые преобразовали в сверхточные индикаторы даже такие, казалось бы, устаревшие методы. Чтобы не быть голословными, установим на «ренко» обычный конверт и сопоставим его с разметкой на том же самом участке стандартного ценового графика:

Можно заметить, как на «кирпичах» цена отбивается от границ с высокой точностью, в то время как на обычном графике конверт значительно запаздывает от реальной тенденции и поэтому теряет всякий смысл. Как его использовать? Можно торговать на отбой от границ в направлении тренда.

Делаем выводы – где искать сверхточные индикаторы

Подводя итоги, отметим, что на сегодняшний день не существуют универсальные индикаторы, применение которые гарантировало бы получение прибыли, напротив, подобное положение вещей противоречит самой природе рынка и экономическим законам, но, с другой стороны, найти для своей стратегии алгоритмы, генерирующие в 60% случаев верные сигналы – вполне реально, достаточно лишь отступить от устаревших методик.

Яркий тому пример – ренко-графики, которые позволяют создавать сверхточные индикаторы на элементарных и давно известных формулах. Не менее интересные результаты можно получить, торгуя на range-барах и специальной модификации графиков, отображающих свечи даже тогда, когда не поступали котировки (рисуется просто один тик, равный последней цене). Источник: Dewinforex

Социальные кнопки для Joomla

72113

72113