Технические осцилляторы неплохо себя зарекомендовали во всех отношениях, но у них есть один недостаток – подобные инструменты учитывают ситуацию лишь на текущем таймфрейме. Лари Вильямс решил устранить данную проблему и создал Ultimate Oscillator.

Прежде чем переходить к описанию индикатора, следует остановиться на личности самого Лари Вильямса, так как многие начинающие трейдеры его путают со своим однофамильцем Биллом Вильямсом. В среде профессиональных трейдеров данный человек считается одним из самых авторитетных преподавателей, так как до чтения лекций он смог показать беспрецедентную доходность – за один год сделал из $10 тыс. более миллиона.

К сожалению, повторить успех в более поздние годы Ларри не смог, но в отличие от многих своих коллег, специализирующихся на издании обучающих материалов, он продолжает зарабатывать на рынках и сегодня. Кроме этого, иногда Вильямс публикует долгосрочные прогнозы по некоторым биржевым активам (в т.ч. и по нефти), которые отрабатываются с поразительной точностью.

Таким образом, Ларри Вильямс является одним из немногих преподавателей, мнение которого имеет реальный вес, поскольку он сам применяет собственные разработки. Данное обстоятельство позволяет предположить, что и Ultimate Oscillator должен показать себя с положительной стороны.

Описание Ultimate Oscillator

Вообще, что такое осциллятор? В техническом анализе по этим термином понимается некая функция, сравнивающая текущую цену с котировкой, зафиксированной n-свечей назад. В зависимости от способа расчёта подобные индикаторы можно разделить на относительные и абсолютные, в частности, первые предназначены для поиска циклических колебаний, а вторые просто измеряют разницу между ценами.

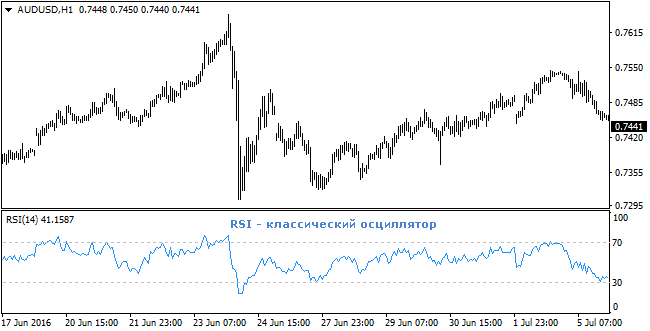

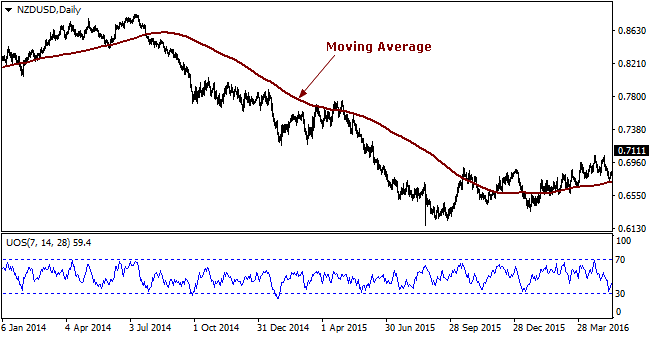

На рисунке выше представлен классический пример – RSI. Наверняка, с этим индикатором знакомы многие трейдеры, так как он неплохо идентифицирует откаты и силу импульсов, но у него есть один важный недостаток – он оценивает ситуацию только на текущем таймфрейме, поэтому для проведения комплексного анализа часто приходится устанавливать данный индекс сразу на несколько графиков одной пары.

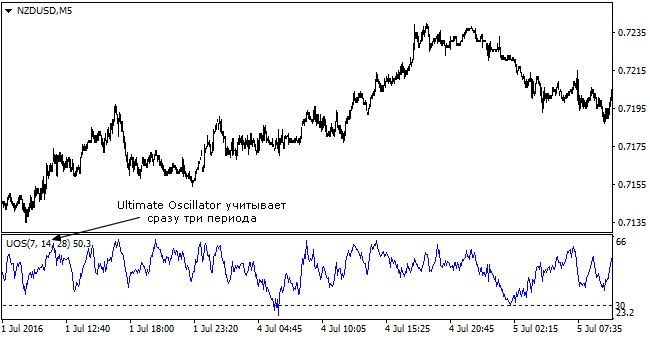

Ларри Вильямс заметил данную особенность и решил усреднить значения сразу трёх индикаторов, рассчитанных для разных периодов. В результате получился алгоритм, который он впоследствии и назвал Ultimate Oscillator (в переводе на русский язык – окончательный осциллятор).

Кстати говоря, факт отсутствия данного инструмента в стандартной сборке терминала MetaTrader4 кажется немного странным, так как Ларри описал его ещё в 1985 году (одноимённая статья была опубликована в журнале «Технический анализ акций и товаров»), и за это время алгоритм доказал свою эффективность, по крайней мере, он ничем не хуже RSI, стохастика и прочих подобных аналогов

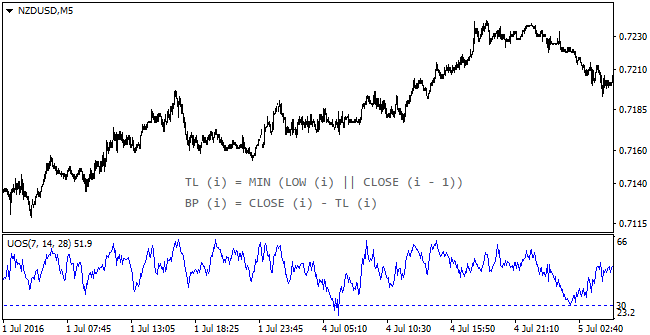

Тем не менее, несмотря на визуальное сходство с классическими индикаторами, формула, предложенная Вильямсом, значительно сложнее в плане вычислений, поэтому на каждой стадии расчётов следует остановиться подробнее. В частности, на первом этапе индикатор определяет истинный ценовой минимум (кодовое обозначение TL).

Под данным термином Ларри понимает наименьшее значение из текущего Low и предыдущей цены закрытия. Когда искомые значения для каждого бара были рассчитаны, оценивается так называемое «покупательное давление» (BP) путём вычитания переменной TL из текущей цены закрытия.

На второй стадии расчёта Ultimate Oscillator измеряется показатель, именуемый «истинным диапазоном» (обозначается TR). Как и в случае с ATR (популярный индикатор волатильности), под данным термином понимается наибольшее значение из следующих диапазонов:

- Текущий Hugh – текущий Low;

- Текущий High – цена закрытия предыдущей свечи;

- Предыдущая цена Close – текущий Low.

На следующем шаге для каждого из трёх периодов (напоминаем, в осцилляторе Ларри Вильямса учитываются циклы сразу 3-х временных интервалов) значения BP (покупательного давления) суммируются. Тоже самое происходит и с истинными диапазонами.

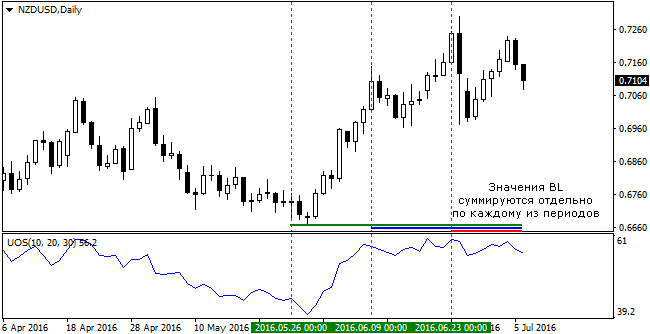

Чтобы лучше стало понятно, о чём идёт речь, рассмотрим конкретный пример. Предположим, что ситуация анализируется на трёх интервалах, продолжительность которых равна 10, 20 и 30 свечам. Если нам необходимо рассчитать совокупное покупательное давление (BPSUM), придётся просуммировать значения BL отдельно по каждому из этих периодов.

Аналогичный принцип работает и при вычислении совокупного истинного диапазона (TRSUM), в частности, сначала значения TR суммируются за последние 10 свечей, затем расчёты повторяются, но уже за последние 20 баров, и на завершающей стадии определяется третья величина, соответствующая самому продолжительному периоду.

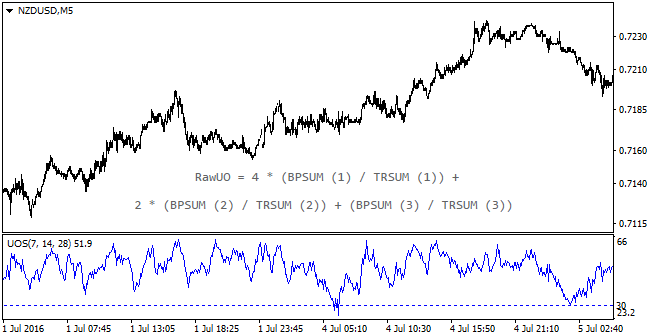

После того, как BPSUM и TRSUM каждого из диапазонов были рассчитаны, строится «черновой» вариант Ultimate Oscillator. На данной стадии суммируются соотношения упомянутых величин каждого из периодов, при этом их значения корректируются на специальные весовые коэффициенты (конкретные значения задаёт сам пользователь).

И на завершающем этапе полученные черновые значения делятся сумму всех весовых коэффициентов, после чего умножаются на 100. В результате получается классический осциллятор, значения которого варьируются в диапазоне от 0 до 100 (хотя большую часть времени линия индикатора находится в коридоре 30 – 70).

Особенности и настройки осциллятора Ларри Вильямса

Как нетрудно догадаться, главная особенность рассмотренной формулы заключается именно в весовых коэффициентах, присваиваемых разным периодам, поскольку от их величин будет зависеть не только графическое отображение разметки, но и результат всего технического анализа.

Прежде чем приступить к оптимизации ключевых показателей, следует учесть один важный нюанс – из-за специфики формулы младший период участвует в расчётах три раза, средний по величине интервал учитывается дважды, а самый продолжительный диапазон используется лишь один раз.

Таким образом, если не использовать весовые коэффициенты, получается, что младший период оказывает на результат самое большое влияние. В некоторых стратегиях подобный подход (без поправки на веса) является оправданным, поскольку все тренды и откаты начинаются именно с младших таймфреймов, но Ларри Вильямс всё-таки рекомендует использовать корректировку.

Как правило, для расчёта коэффициентов используется геометрическая прогрессия, т.е. младшему периоду присваивается коэффициент «1», среднему «2», а самому продолжительному «4». Некоторые трейдеры считают подобный подход слишком грубым и поэтому присваивают самому продолжительному интервалу вес «3».

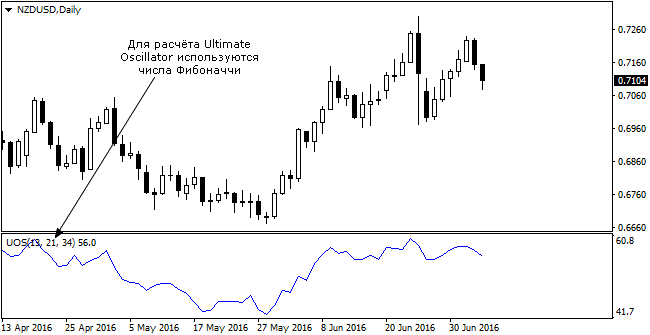

Что касается непосредственно периодов, то здесь каждый трейдер руководствуется собственным пониманием рынка. По умолчанию в индикаторе заданы диапазоны 7, 14 и 28 (именно их и рекомендует использовать Ларри), но при желании можно прибегнуть к любым другим соотношениям, например, применить пропорции Фибоначчи.

Как использовать Ultimate Oscillator на Форекс

Выше мы неоднократно отмечали, что данный индикатор по своей сути ничем не отличается от своих основных конкурентов, поэтому и его сигналы следует трактовать по общим правилам, характерным для всех осцилляторов. В частности, чаще всего данный алгоритм используется для поиска состояний перекупленности и перепроданности.

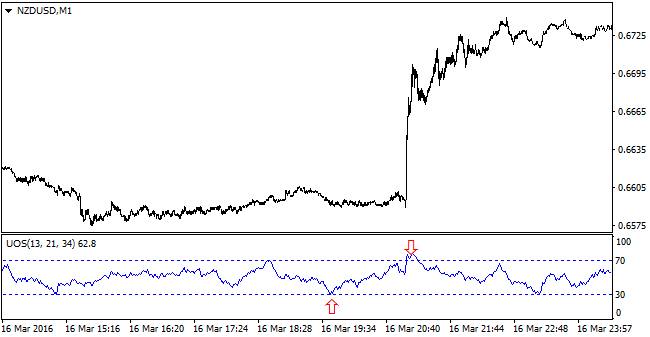

Под перекупленностью понимается ситуация, когда линия Ultimate Oscillator находится выше уровня 70, а в качестве перепроданности рассматривается формация, в рамках которой значение индикатора располагается в диапазоне от 0 до 30. Разумеется, перечисленные планки являются рекомендованными, но пользователь вправе самостоятельно их корректировать в любом направлении по вертикальной шкале.

Например, если критический уровень перекупленности повысить, качество сигналов существенно увеличится, но точек входа станет значительно меньше. Если же планку понизить, индикатор начнёт чаще генерировать точки входа, но их точность будет весьма сомнительной.

Кроме этого, внимание следует обратить и на тот факт, что сделки от перекупленности/перепроданности целесообразно заключать только после того, как линия индикатора выходит из критического состояния, т.е. в первом случае пробивает нижний уровень снизу вверх, а во втором тестирует планку сверху вниз. Если пренебречь данным правилом, вероятность поймать ложный сигнал существенно возрастает.

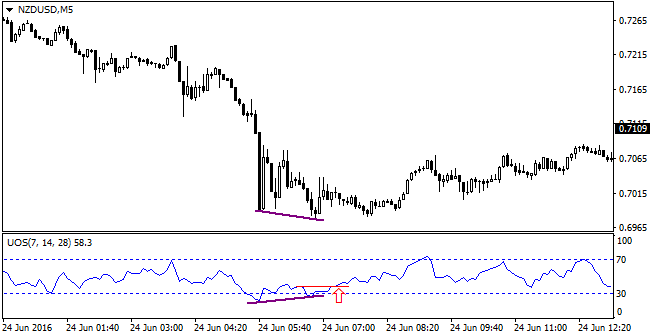

Ultimate Oscillator на Форекс можно применять и в рамках стратегии, предложенной самим Ларри Вильямсом, в частности, её центральным звеном являются расхождения между динамикой индикатора и рыночной ценой (их ещё называют дивергенциями). Согласно классическим правилам, сделку на покупку следует открывать при соблюдении следующих условий:

- В то время как цена обновила локальный Low, линия индикатора не смогла пробить свой последний минимум;

- На момент образования бычьего расхождения значение индикатора находилось ниже отметки 30;

- Ордер на покупку открывается только после того, как осциллятор обновит свой локальный максимум, сформированный в процессе образования всей структуры бычьего расхождения.

Таким образом, в одном сигнале комбинируется бычья дивергенция с правилами торговли от уровня перепроданности, т.е. точка входа получается более точной. Закрывается открытая покупка гораздо проще, в частности, трейдер может выбрать один из трёх сценариев:

- Ultimate Oscillator пробил уровень 50, после чего вернулся в область, расположенную ниже 45 – данный вариант подойдёт среднесрочникам и интрадейщикам, которые предпочитают ловить небольшие движения;

- Индикатор пробил уровень 70 снизу вверх, но затем снова вернулся в привычный диапазон – вариант для долгосрочников, предпочитающих выжимать из тренда максимум;

- Поступил сигнал на продажу.

На некоторых активах имеет смысл разбивать позицию на три ордера, каждый из которых сопровождается по одному из перечисленных выше вариантов. Подобная тактика позволит использовать преимущества каждого подхода, в частности, первый сигнал поможет вывести позицию в безубыток, второй станет основным генератором прибыли, а последний предоставит возможность поймать весь потенциальный сильный тренд.

Сделка на продажу заключается по аналогичному принципу, в частности, на первом этапе анализа необходимо дождаться момента, когда появится медвежья дивергенция, при этом осциллятор должен на некоторое время зайти в область от 70 до 100. Непосредственно ордер открывается после того, как линия индикатора обновит свой последний локальный минимум.

Следует отметить, что вышеперечисленные правила для коротких позиций нами уже были оптимизированы для валютного рынка, поэтому не следует удивляться незначительным расхождениям с рекомендациями самого Вильямса (он использует уровень 50, а не 70).

Дело в том, что Ларри работал преимущественно на фондовом и фьючерсном рынках, где активы на медвежьей и бычьей фазах ведут себя по-разному (цена падает быстрее, чем растёт). На форекс восходящие и нисходящие тренды формируются по одной модели, так как в числителе и знаменателе инструментов находятся валюты, поэтому можно использовать универсальный подход. Что касается закрытия продаж, то здесь пользователь также выбирает один из трёх вариантов:

- Ultimate Oscillator преодолел планку 50 (сверху вниз), после чего развернулся и вернулся в диапазон, расположенный выше 55;

- Линия индикатора пробила уровень 30, но спустя некоторое время отбилась от состояния перепроданности (вернулась в область, расположенную выше 30);

- Поступил обратный сигнал на покупку.

Комбинации с другими индикаторами

Как правило, технические индикаторы редко используются по одиночке, особенно осцилляторы. Гораздо чаще они сочетаются с другими алгоритмами, так как подобный подход позволяет минимизировать последствия ложных сигналов. Формула, предложенная Ларри Вильямсом также не является исключением из этого правила.

В частности, особой популярностью пользуются системы, в рамках которых Ultimate Oscillator сочетается со скользящими средними и прочими трендовыми индикаторами. Здесь всё просто – общее движение оценивается при помощи дополнительного инструментария, а сами сделки открываются по сигналам рассмотренного осциллятора.

Примечательно, что итоговые результаты в каждой подобной системе будут практически идентичными, поскольку возможности технических индикаторов весьма ограничены (они все привязаны к одним и тем же ценам), поэтому пытаться искать Грааль в данном направлении бессмысленно.

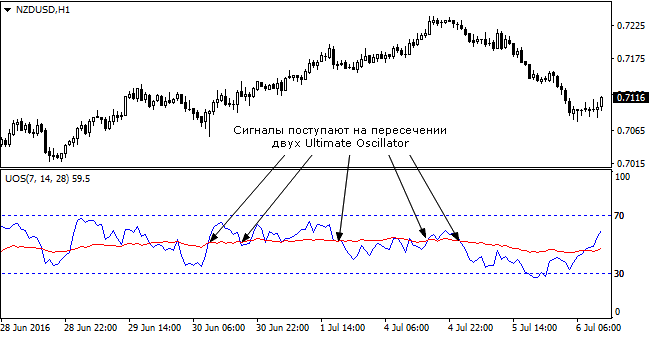

Второй вариант применения Ultimate Oscillator предполагает наложение двух осцилляторов с разными периодами. В этом случае сигналы будут идентифицироваться в момент пересечения двух линий, но следует помнить о том, что в настройке каждого алгоритма придётся задать привязку вертикальной шкалы к фиксированным уровням (как правило, используются значения 0 и 100). В обратном случае (если игнорировать привязку) картина будет искажена из-за разного масштаба шкал индикаторов.

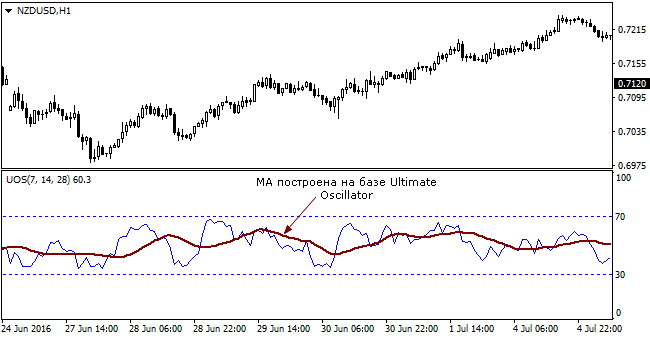

Интересные сигналы получаются и после расчёта скользящей средней непосредственно на базе самого осциллятора Вильямса. Решить данную задачу можно при помощи функции «Применить к: previous indicator's data», найти которую можно в главном окне настроек стандартной скользящей средней.

В данном случае точки входа трактуются очень просто – если основная линия индикатора находится выше своего среднего значения, на рынке преобладают силы покупателей, если же Ultimate Oscillator расположен ниже скользящей средней, построенной по его значениям, можно говорить о локальной победе продавцов. Иначе говоря, здесь работает точно такой же принцип, как и в стохастике.

И последняя комбинация, о которой обязательно следует упомянуть, предполагает оценку стандартного отклонения значений индикатора. Для решения поставленной задачи потребуется «прицепить» алгоритм Standard Deviation к построенному осциллятору. Сделать это можно при помощи всё той же функции «previous indicator's data».

Замечено, что высокие значения стандартного отклонения формируются в критических точках, от которых начинается разворот тренда. К сожалению, в терминале MetaTrader4 нет возможности использовать процентную шкалу StDev, поэтому предельный уровень придётся рассчитывать для каждого актива по отдельности.

Преимущества и недостатки Ultimate Oscillator

Подводя итоги сегодняшней теме, следует сделать акцент на основных особенностях рассмотренного индикатора. В частности, по нашему мнению, основным плюсом данного инструмента можно считать его всеобъемлющий характер, т.е. он оценивает ситуацию не только на текущем таймфрейме, но ещё учитывает динамику цены на более старших периодах. Подобный подход позволяет избежать преждевременных выводов и всех вытекающих из них ошибок.

Во-вторых, Ultimate Oscillator без преувеличения можно назвать одним из лучших осцилляторов, поскольку он хорошо справляется с их основной задачей – идентификацией областей перекупленности/перепроданности. Под термином «хорошо» следует понимать генерацию сигналов, вероятность отработки которых является достаточно высокой.

В-третьих, несмотря на то, что Ларри Вильямс изначально оптимизировал свою разработку для трендовых фьючерсных и фондовых рынков, она оказалась универсальной, т.е. сегодня её можно использовать даже на Форекс. Кстати говоря, на валютном рынке данный индикатор может оказаться даже более эффективным, так как осцилляторы лучше всего работают во флете.

И последний плюс не столь очевиден, но его нельзя игнорировать. Дело в том, что Ultimate Oscillator очень гибкий в настройке (трейдер может менять не только периоды, но и весовые коэффициенты), поэтому каждый спекулянт сможет найти в нём что-то полезное для своего стиля работы.

Что касается недостатков, то мы не нашли каких-либо очевидных ошибок и упущений. В целом, рассмотренный осциллятор обладает точно такими же слабыми сторонами, как и все его основные конкуренты, но мы предпочитаем их называть не минусами, а специфическими чертами.

Кроме этого, нельзя игнорировать и тот факт, что разметка данного эксперта практически не «залипает» в состояниях перекупленности/перепроданности, поэтому его можно считать одним из самых точных осцилляторов. Чтобы в этом убедиться, достаточно сравнить UO с RSI – последний не идёт с ним ни в какое сравнение, так как генерирует очень много ложных сигналов. Источник: Dewinforex

Социальные кнопки для Joomla

71546

71546