В настоящее время природный газ широко используется в бытовой сфере, химической промышленности и в качестве топлива, поэтому не удивительно, что его цены находятся в постоянном движении, предоставляя трейдерам возможности для заработка по средствам CFD.

CFD на природный газ – это производный финансовый инструмент, условиями которого предусмотрен взаиморасчёт между покупателем и продавцом, т.е. проигравшая сторона обязуется перечислить контрагенту причитающуюся сумму вознаграждения, при этом оба участника в процессе торговли уплачивают комиссии посреднику (брокеру).

Формально (если рассматривать операции с точки зрения трейдера), CFD на газ ничем не отличаются от одноимённых фьючерсов, более того, если торги осуществляются без бумажного оформления через инфраструктуру форекс-дилера, за основу таких контрактов берутся котировки, сформированные на товарной бирже NYMEX. Иначе говоря, это дериватив от дериватива.

Если же рассматривать специфику данного рынка со стороны дилингового центра, то он имеет ряд важных особенностей. Во-первых, контрагентом для трейдера чаще всего выступает сам дилер, поэтому спреды и комиссии на CFD выше, чем на фьючерсах (такой подход снижает риски для компании).

Во-вторых, так как CFD не регулируются строгими отраслевыми стандартами, многие компании могут себе позволить использовать дробные лоты. Позже мы ещё вернёмся к вопросу о размерности контрактов, но уже сейчас можно однозначно сказать, что такая политика выгодна не только брокеру, но и его клиентам, ведь финансовые возможности последних весьма ограничены.

И, в-третьих, поскольку среди клиентов форекс-дилеров представлены именно частные спекулянты, а не юридические лица, которым контракты на газ могут пригодиться для хеджирования отраслевых рисков, всеобщее распространение получила практика котирования бессрочных CFD (для клиента данная схема имеет как преимущества, так и недостатки).

Историческая справка и общее описание базового актива

Природный газ (он же «голубое топливо») в промышленных масштабах стал добываться относительно недавно – после второй мировой войны, а до этого переломного момента он часто рассматривался в качестве побочного продукта нефтедобычи и поэтому просто сжигался (подобный подход используется и сегодня, но такую «роскошь» позволяют себе только развивающиеся страны, пренебрегающие экологической ситуацией, и богатые энергоносителями регионы).

Причин для пересмотра отношения к этому топливу было более чем достаточно. Во-первых, были найдены крупные залежи газа, т.е. если раньше он был сопутствующим продуктом, с транспортировкой которого никто не хотел связываться (отдача была несопоставима с инвестициями в трубопроводы от нефтеносных районов), то после открытия месторождений появился смысл в разработке долгосрочных проектов.

Во-вторых, инженерами были предложены новые решения в области проектирования газогенераторных электростанций, которые удачно «вписались» в общемировой тренд к снижению вредных выбросов (газ стал вытеснять мазут и уголь) в атмосферу.

И последняя причина «популяризации» газа относится скорее к нашему времени, но упомянуть о ней нужно обязательно. Дело в том, что за последние десятилетия был сделан серьёзный прорыв в области сжатия и транспортировки этого топлива, в частности, каждый год верфи спускают на воду новые танкеры, которые за счёт «эффекта масштаба» позволяют извлекать прибыль от продажи газа «морем».

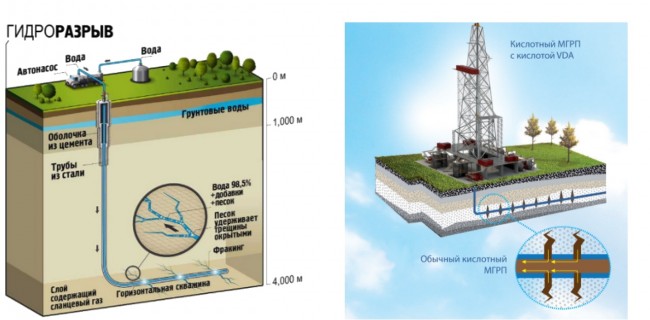

Определённую роль в развитии рынка сжиженного природного газа сыграла и «сланцевая революция» в США, суть которой состоит в увеличении добычи «голубого топлива» за счёт извлечения ранее недоступных залежей при помощи технологии гидроразрыва пласта.

Несмотря на сопутствующие экологические проблемы, данная технология позволила Соединённым Штатам покрыть внутренние потребности в природном газе и занять значительную долю мирового рынка, которая с каждым годом только увеличивается.

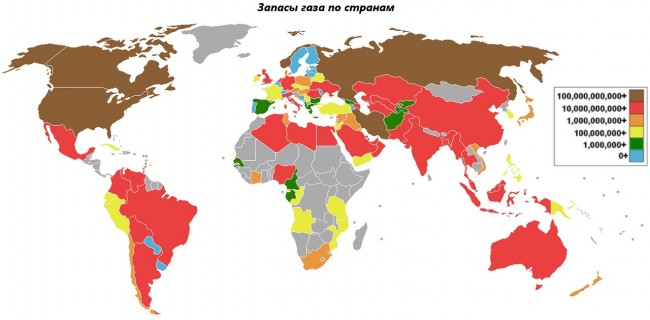

Мы не просто так сейчас сделали акцент на США, поскольку «газовые» CFD, доступные для торговли в известных дилинговых центрах, привязаны именно к американским фьючерсам. Это значит, что их котировки в краткосрочной и среднесрочной перспективе будут зависеть преимущественно от ситуации на северо-американском рынке.

Безусловно, ценовая политика остальных стран-поставщиков (Россия, Катар, Туркмения и т.д.) также оказывает влияние на цены, но оно заметно лишь в «историческом масштабе» (3-5 лет), поскольку газовый рынок весьма инертен (потребителям переключиться с поставок через трубопровод на морские пути и обратно очень сложно).

Сравнение фьючерсов и CFD на газ

Торги газовыми фьючерсами (Henry Hub Natural Gas) впервые были запущены в 1990 году на площадке NYMEX, но, несмотря на свой молодой возраст, эти контракты по объёму торгов и ликвидности уже обогнали более старые и проверенные активы (сельхозсырьё, металлы и д.р.).

Чтобы стал понятен масштаб рынка, приведём несколько цифр. На момент публикации обзора средний дневной объём торгов NG составлял 350 тыс., в то время как оборот на рынке бензина редко достигал 200 тыс., а рынок фьючерсов на свинину (один из самых популярных продуктов питания) едва смог преодолеть планку в 50 тыс. контрактов.

Таким образом, поскольку фьючерсы Henry Hub Natural Gas являются надёжным и ликвидным инструментом, который постоянно находится в движении, они пользуются спросом как у хеджеров (покупателей/продавцов физического газа), так и со стороны спекулянтов.

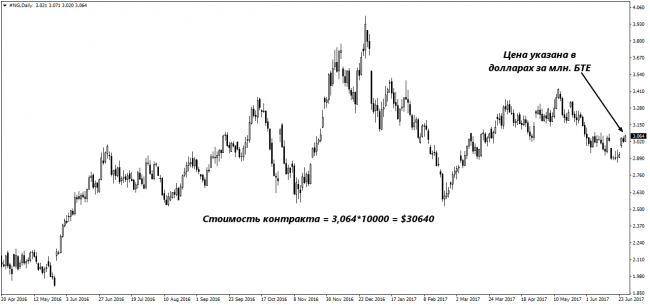

Что касается прочих характеристик NG, то здесь следует запомнить несколько нюансов. Во-первых, их цены указаны в долларах и центах за 1 млн. британских тепловых единиц (сокращённо BTU), при этом объём самого контракта равен 10000 млн. BTU. Таким образом, зная текущую цену актива, можно рассчитать полную стоимость фьючерса.

На графике выше представлен пример расчёта этого показателя. Как можно заметить, сумма получается немалая – более $30 тыс. (один тик эквивалентен $10), но она актуальна лишь в том случае, если покупатель контракта намеревается исполнить взятое на себя обязательство. Если же речь идёт о биржевой торговле, то для спекуляций достаточно иметь на счёте сумму, отвечающую маржинальным требованиям (она постоянно меняется, но редко превышает $5000).

Кроме основных фьючерсов существуют и мини-контракты (E-mini Natural Gas Futures, тикер QG), размер которых в 4 раза меньше (2500 BTU). Как правило, они используются небольшими компаниями для хеджирования рисков, а также подходят для среднесрочных и долгосрочных спекуляций (внутри дня торговать ими уже не так просто, как NG, поскольку ликвидность получается значительно ниже).

В принципе, газ ничем не отличается от остальных сырьевых или валютных фьючерсов (вноси деньги на счёт брокера и работай), но главная проблема сводится к высокой стоимости этих контрактов (по рискам торговля NG эквивалентна открытию полного форекс-лота.

И вот здесь на помощь приходят CFD, на которых можно использовать дробные лоты. Пожалуй, это и есть их главное преимущество, поскольку во всём остальном они практически не отличаются от фьючерсов. В частности, если рассматривать CFD Инстафорекс, можно отметить следующие их особенности:

- Стоимость пункта на NG равна 10 долларам (при торговле целым лотом);

- На мини-контракте один пункт 2 доллара;

- Комиссия эквивалентна 3 пунктам (что относительно немного).

Факторы, влияющие на цены газа в США

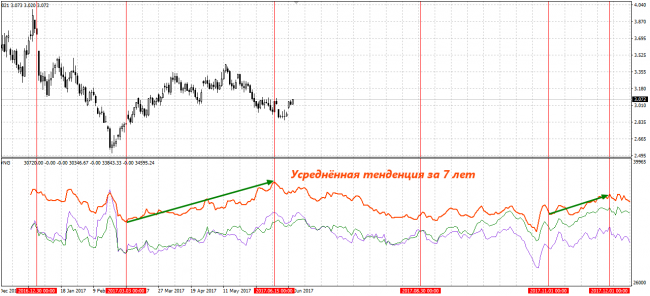

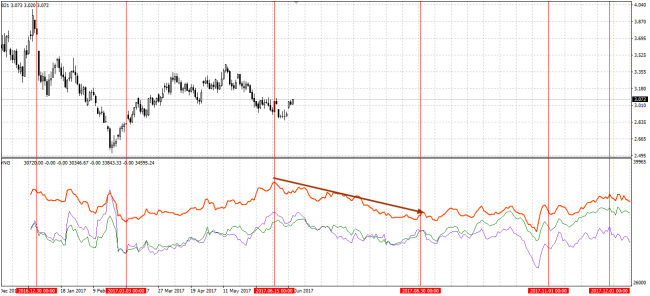

Теперь, когда мы знаем о возможностях CFD на газ, можно рассмотреть специфику этого рынка, и первое, что следует принять во внимание – это сезонность. Наблюдения за последние 7 лет показывают, что газовые контракты обычно дорожают с марта по июнь и в декабре.

В первом случае данная закономерность объясняется весенним ростом деловой активности, а также ожиданиями жаркого лета (в США много энергии вырабатывается для систем кондиционирования), которые в июле идут на спад, поскольку игроки к этому времени запасаются достаточным количеством топлива.

Во втором случае играет роль зимний фактор, т.е. рынок готовится к морозам. Отдельно следует заметить, что здесь речь идёт не про ожидания аномалий, которые могут наступить, а могут и «проигнорировать» текущий сезон, нет, в данной ситуации рынок фьючерсов реагирует на динамику цен физического актива.

По аналогичному принципу формируются сезонные медвежьи тренды, самый сильный из которых наблюдается в июле и августе. Как правило, к этому моменту уже становится понятно, что аномальной жары не будет, поэтому спрос на хеджирование падает.

По нашему мнению, сезонность следует использовать исключительно в качестве фильтра, т.е. она даёт подсказку о силе потенциального тренда, но рассматривать её в качестве полноценного сигнала не рекомендуется. В этом плане газ уступает другим активам (особенно сельскохозяйственным).

Отчасти, такой своенравный характер газа обусловлен его чувствительностью к геополитическим событиям, например, когда ситуация на Ближнем Востоке обостряется, спекулянты делают ставки на повышение его цен, а потребители стремятся в короткие сроки открыть позиции по выгодным ценам, так как потом может быть поздно.

В качестве примера такой ситуации можно привести вторжение США в Афганистан, которое остановило мощный нисходящий тренд на рынке газа. Несмотря на то, что Афганистан не занимался разработкой крупных месторождений, упомянутые события могли привести к дестабилизации всего региона, что и нашло отражение в ценах.

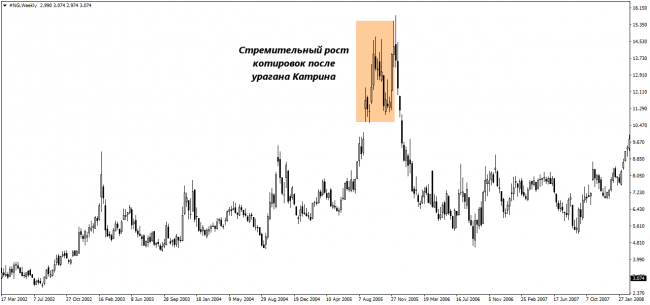

Кроме геополитики на рынок влияют и форс-мажорные обстоятельства, в частности, когда ураган Катрина в 2005 году обрушился на США, котировки газа буквально «взорвались», так как пришлось остановить добычу на крупных месторождениях. К сожалению, простому трейдеру очень сложно следить за такими событиями, поэтому потенциальный профит часто ускользает из рук.

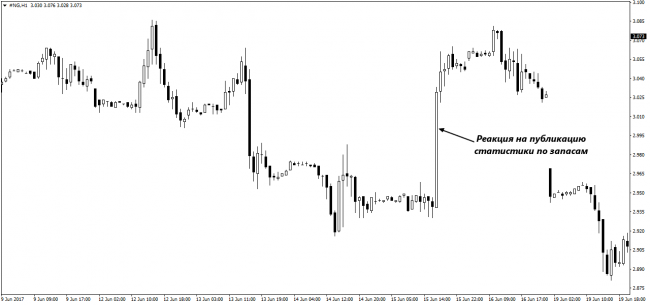

Немного иначе обстоят дела с публикацией макроэкономической статистики, а именно, каждый четверг Минэнерго США отчитывается о динамике запасов в хранилище Henry Hub, и если ожидания рынка пошли в разрез с фактическими данными, наблюдается резкий скачок цен.

Профессиональные трейдеры, специализирующиеся на товарном рынке, извлекают из этих импульсов значительную выгоду, но, поскольку здесь важна скорость исполнения заявок, подобные сделки подойдут не для всех дилинговых центров, предоставляющих для работы CFD.

Какие технические системы подойдут для торговли газом

В общем, торговать фундаментальные события можно, но делать это не так просто, как кажется в теории. Учитывая данное обстоятельство, при работе с газовыми CFD разумно сделать акцент на технические стратегии, формирующие сигналы при любом новостном фоне.

Наш опыт показывает, что лучше всего на NG работают различные осцилляторы, среди которых самыми ценными являются стохастик и стандартное отклонение. Не менее интересны и скользящие средние, но их рекомендуется использовать исключительно на небольших таймфреймах, так как на графиках старшего порядка цена находится в широком флете.

Кроме этого, при должном уровне оптимизации неплохо должны себя показать и ренко-стратегии, в рамках которых игнорируется фактор времени, а акцент делается исключительно на сами цены. Разумеется, для работы с такими методиками придётся найти качественные минутные котировки, ведь самые точные «кирпичи» формируются на базе М1.

Подводим итоги

Резюмируя всё вышесказанное, можно сделать очевидный вывод – CFD на газ ничем не хуже валютных инструментов, более того, в сочетании с другими контрактами и парами этот актив позволяет снизить портфельные риски (за счёт диверсификации).

Отдельно следует отметить и тот факт, что CFD в Инстафорекс по условиям не только идентичны базовым фьючерсам, они ещё и более универсальны, поскольку трейдер может использовать не целые, а дробные лоты. Подобные условия позволяют торговать даже новичкам.

Что же касается специфики самого газа, то мы советуем помнить несколько моментов. Во-первых, данный актив подвержен геополитическим и климатическим рискам, во-вторых, несмотря на то, что он используется в качестве топлива, делать ставку на одну лишь сезонность нельзя, в-третьих, статистика по запасам в США провоцирует сильные всплески, и последний нюанс – искать сигналы желательно по осцилляторам, так как NG относится к категории флетовых инструментов. Источник: Dewinforex

Социальные кнопки для Joomla

72368

72368