Традиционно выделяют три разновидности методов построения графиков котировок: линейный, с помощью баров или с помощью японских свечей. Конечно, еще есть несколько методов построения графиков котировок, как крестики-нолики и другие мало популярные методы.

Традиционно выделяют три разновидности методов построения графиков котировок: линейный, с помощью баров или с помощью японских свечей. Конечно, еще есть несколько методов построения графиков котировок, как крестики-нолики и другие мало популярные методы.

В последние время наибольшую популярность набирают графики на основе японских свечей. В западном мире они появились совсем недавно — в 80-х, в отличие от линейных и стандартных для американских рынков барных графиков. А вот на родине, в Японии, таки графики применялись еще до создания фондовых рынков, при анализе торговли сырьевыми товарами.

«Открыл» метод графического анализа на основе японских свечей Стив Нисон, который написал книгу Стив Нисон «Японские свечи. Графический анализ рынков», где описал способы построения свечей и методы анализа рынка, а также основные графические модели японских свеч.

График японских свечей представляет из себя совокупность свечей, которые, как и бары, строятся по заданному временному промежутку (минута, час, 4 часа, день, неделя, месяц или любой другой).

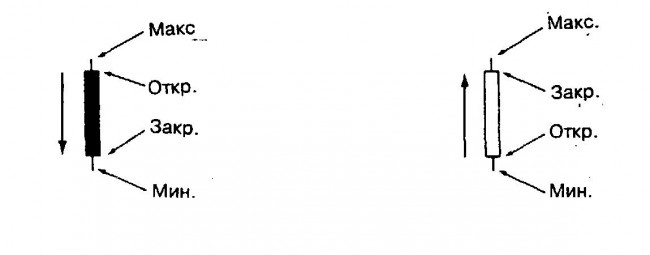

Японские свечи имеют следующие параметры:

Цена открытия — цена первой котировки в выбранном временном интервале.

Цена закрытия — цена последней котировки во временном интервале.

Максимум — максимальная величина котировки за весь временной интервал.

Минимум — максимальная величина котировки за весь временной интервал.

Между ценами открытия и закрытия свечи формируется тело свечи. Если цена закрытия выше цены открытия, то тело свечи белое, если же цена закрытия ниже открытия, то тело черное. Таким простым цветом способом показывается динамика котировок внутри временного интервала.

Максимум и минимум определяют длину «теней» (вертикальных линий от тел). Таким образом, дневной график пары EURUSD будет включать набор свечек, каждая из которых отражает один обособленный день.

Таким образом, дневной график пары EURUSD будет включать набор свечек, каждая из которых отражает один обособленный день.

Благодаря своему двуцветовому оформлению японские свечи дают моментальный анализ, в какой интервал времени был рост, а в какой котировки падали.

Но японские свечи стали популярны не из-за информативности представления изменения цен на бирже, а из-за графического анализа на основе их.

Графический анализ японский свечей состоит из проверенных временем моделей японских свечей. Выделяют следующие классические модели японских свечей, которые отражают характер торговли.

«Свечи-дожи»

Свечами-дожи называются свечи с очень тонким телом (в идеале свеча-дожи — это когда цена открытия равна цене закрытия). Свеча-дожи символизирует непостоянство настроения на рынке. И чем длиннее тени свечи-дожи, тем, значит, более активно происходило сопротивление быков и медведей в данном временном интервале. Свеча-дожи является сильным разворотным сигналом, когда находиться выше (ниже) рядом стоящих свечек.

Вот пример свечи-дожи указывающей на конец нисходящей тенденции пары EURUSD.

А вот пример свечи-дожи указывавшей на разворот восходящей тенденции.

Важно! Сигнал считается завершенным только при закрытии всех трех свечей, иначе сигнал может быть недействительным. Например, как было здесь:

Свечи-дожи — сильный сигнал, но очень редкий, и поэтому по аналогичному принципу используется более часто встречающие сигналы — молоты, которые также показывают на смены тенденции. Молоты обладают маленьким телом (белым или черным), расположенным в верхней части ценового диапазона сессии, и очень длинной нижней тенью. Верхняя тень маленькая или вообще отсутствует. Если эта свеча появляется при нисходящей тенденции, она становится бычьим молотом, и наоборот. У идеального молота нижняя тень должна быть по меньшей мере вдвое больше тела. Длинная тень характеризует перелом тенденции внутри торговой сессии, который подтверждается следующей свечой. Перевернутый молот имеет длинную тень вверх. Перевернутый молот лучше указывает на смену восходящего движения нисходящим, а молот на смену нисходящего тренда на восходящий. В классике молот на вершине называется «повешенный».

Свечная модель «поглощение» чаще встречается, но имеет меньшую значимость для графического анализа японских свеч. Данная свечная модель образуется, когда тело текущей свечи полностью поглощает тело предыдущей свечи (лучше, но необязательно, когда и вместе с тенями). Причем свечи имеют разнонаправленное движение. Сигнал наиболее силен, когда тело текущей свечки значительно больше тела поглощаемой свечки, т.к. это значит, что новая тенденция набрала большую силу, чем была у предыдущей.

Бывают «бычье поглощение» (когда черную поглощает белая свечка) и «медвежье поглощение» (когда белую поглощает черная свечка), как показано на примере ниже:

Модели поглощения встречают достаточно часто и дают много ложных входов, поэтому применять их стоит только в направлении основной тенденции, как это было на графике выше.

Мы рассмотрели только основные самые сильные свечные модели графического анализа для рынка форекс. Инструментарий японских свечей достаточно широк, но, несмотря на большое количество моделей, сигналы по японским свечам носят вероятностный характер, и трейдеру помимо правильной интерпретации той ли иной свечной модели необходимо проводить риск-менеджмент каждого сигнала с выбором наиболее привлекательных.

Графический анализ на основе моделей японских свечей позволят увидеть смену разворота тенденции раньше, чем среагирует любой другой индикатор, поэтому владеть базовыми навыками графического анализа на основе свеч должен каждый трейдер.

Важно! Японские свечи наилучшим образом действуют на дневных графиках. Анализ японских свечей на более мелких временных интервалам может привести к значительному росту ложных сигналов. Источник: Dewinforex

Социальные кнопки для Joomla

70918

70918