Осваивая торговые методики, многие трейдеры делают особый акцент на поиск точки входа в позицию, предполагая, что именно правильный сигнал является залогом успеха. На самом деле, открыть сделку – это половина дела, так как из неё ещё нужно вовремя выйти.

Как правило, точки выхода из позиций делятся на две большие группы – фиксированные и динамические, в частности, для первых характерен конкретный стоп-лосс, установленный в момент открытия сделки, т.е. в данной ситуации величины потенциальных прибылей/убытков известны заранее, а всё искусство спекуляции сводится к банальной борьбе с позывами раньше времени зафиксировать профит.

С динамическими точками выхода дела обстоят несколько иначе, поскольку они меняются с течением времени, например, если сегодня оптимальный уровень для закрытия длинной позиции по EURUSD (buy от 1,1200) расположен на отметке 1,1500, завтра он может сместиться на 1,1560, послезавтра на 1,1600 и т.д. Иначе говоря, трейдер находится с рынком на одной волне и старается извлечь из движения максимум прибыли.

Подобная тактика называется «трейлинг позиций», и сегодня мы рассмотрим её различные модификации, среди которых особый акцент сделаем на индикаторные приёмы и ренко-графики, поскольку именно технический анализ позволяет устранить неопределённость.

Стандартный трейлинг позиций

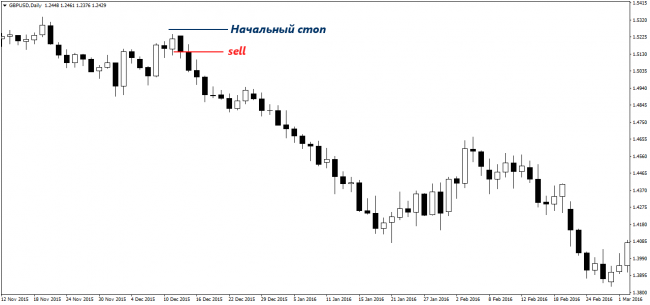

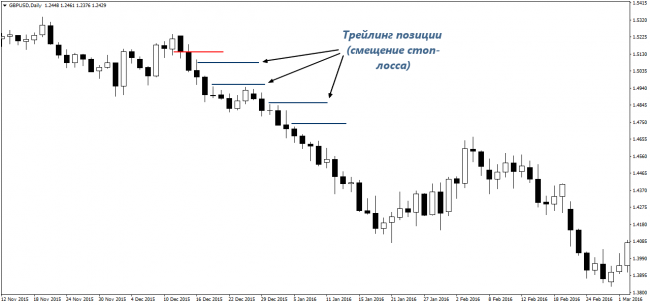

Самым распространённым на сегодняшний день видом «тралла» является стандартный отступ от текущей рыночной цены, который даже предусмотрен в терминале MetaTrader. Суть его работы заключается в следующем – трейдер открывает позицию и устанавливает базовый стоп-лосс (страховка на случай, если сразу после заключения сделки цена «полетит» не в ту сторону).

Если сигнал оказался верным (котировки двигаются в направлении сделки), через заданное в настойках количество пунктов стоп-лосс начинает постепенно подтягиваться за ценой, и, если тренд оказался действительно сильным, защитный приказ в итоге оказывается в зоне прибыли.

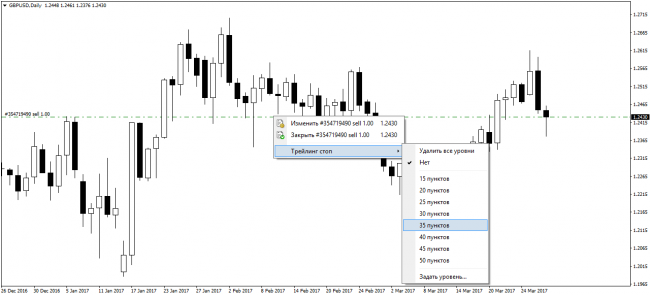

Рассмотренный только что трейлинг-стоп можно включить непосредственно в терминале, в частности, для решения этой задачи необходимо навести курсор на открытую позицию, кликнуть по ней правой кнопкой мыши и выбрать в раскрывшемся контекстном меню соответствующий раздел¸ где программа предложит различные варианты «тралла».

На первый взгляд может показаться, что это идеальный способ сопровождения позиций (всё-таки цена довольно часто совершает обманный манёвр – сначала стремительно движется в направлении сигнала, после чего разворачивается, «съедает» всю плавающую прибыль и срывает стоп-лосс), но у него есть несколько очевидных недостатков:

- Плавающий спред часто мешает оптимизировать тралл (в том числе и пользовательский, оформленный в виде советника);

- Волатильность валютных пар постоянно меняется, поэтому трейлинг, параметры которого отлично себя показывают на спокойном рынке, приводит к преждевременному закрытию сделок на активной фазе торгов;

- И последний минус связан с нагрузкой на сервер брокера (к сожалению, некоторые компании по-прежнему не поощряют частые обращения к точкам доступа, а каждая корректировка стоп-лосса – это отдельная команда).

Кстати говоря, раз речь зашла про корректировку защитного приказа, нельзя не упомянуть и про последние новшества в регулировании Форекс. Относительно недавно регулятор Франции вернулся к обсуждению проблем, связанных с защитой интересов частных инвесторов, и выразил намерение обязать брокеров CFD по всем сделкам ставить стоп-лоссы, гарантирующие защиту капитала клиента.

Пока эти предложения носят консультативный характер, но если их одобрят (в этом случае опыт могут перенять все страны ЕС), возникнет закономерный вопрос – можно ли будет вручную изменить защитный приказ или он так и останется фиксированным? В общем, будущее классического тралла весьма туманно.

Сопровождение сделок по скользящим средним

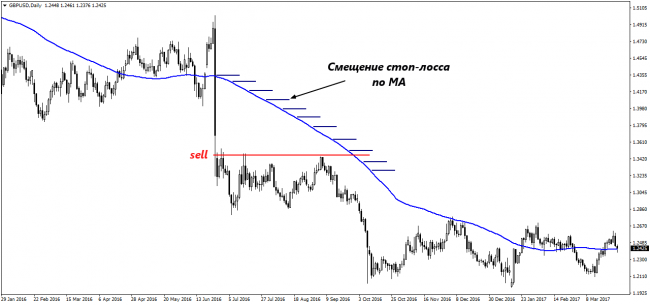

Один из самых популярных вариантов трейлинга предполагает установку стоп-лосса рядом со средней ценой. Можно не соглашаться с таким подходом, но смысл всех Moving Average очень точно в своё время описал известный биржевик Александр Элдер.

В частности, Александр в своих книгах неоднократно отмечал, что MA – это не просто технический индикатор, а равновесная котировка, на которой интересы покупателей и продавцов соблюдены в равной степени. На самом деле, в подобной трактовке нет ничего нового, поскольку в реальном секторе средние цены давно используются для анализа спроса и предложения.

На Форекс эти балансовые линии следует рассматривать в качестве динамических поддержек/сопротивлений, от которых цена с достаточно высокой вероятностью может отбиться. Например, если была открыта длинная позиция, скользящая средняя покажет точку, где покупатели вновь начнут проявлять интерес к активу.

Отсюда следует, что защитный приказ, расположенный ниже такой MA, будет находиться в относительной безопасности до тех пор, пока ситуация на рынке кардинально не изменится, т.е. он сработает лишь в том случае, если рынку станут известны некие факты, свидетельствует о перекупленности актива (в качестве примера здесь можно привести распродажи доллара, спровоцированные мягким решением ФРС).

Единственная проблема скользящих средних связана с оптимизацией их периодов, что особенно актуально на небольших таймфреймах. По нашему мнению, всегда следует использовать параметры, которые можно привязать к самым популярным календарным интервалам, например:

- если сделки открываются на D1, MA разумно рассчитывать за 5, 10, 20 и 260 свечей (1 и 2 недели, рабочий месяц и год);

- если торговля осуществляется на H1, можно попробовать MA(12), MA(24) и прочие варианты скользящих, кратные 12 часам;

- по аналогичному принципу параметры подбираются и для остальных графиков.

Тралл по линиям Ишимоку

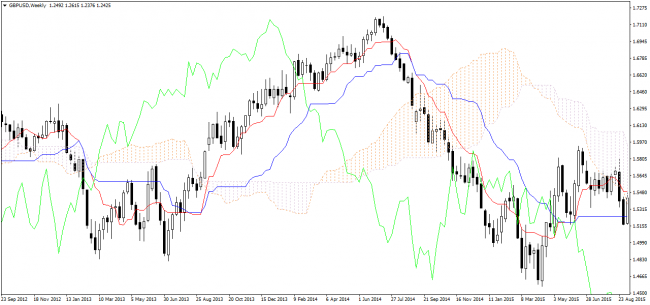

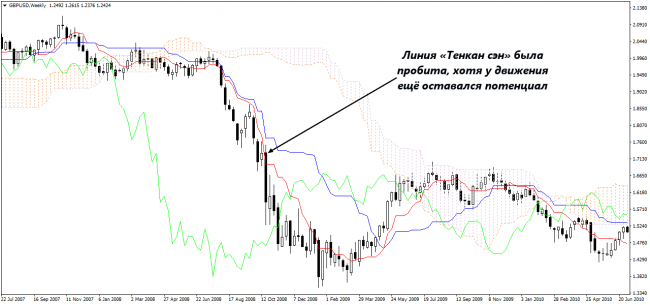

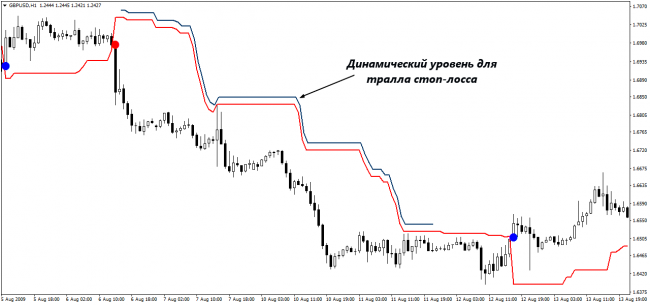

Следующий технический индикатор, функционал которого многие трейдеры недооценивают, это старый добрый Ichimoku Kinko Hyo, всесторонне анализирующий рыночную ситуацию. Для сопровождения позиций нам здесь будут интересны линии «Тенкан сэн» и «Киджун сэн».

В частности, «Тенкан сэн» (по умолчанию красная) используется для трейлинга мощных импульсных движений, когда цена без существенных откатов движется в одном направлении. Поскольку мы не можем заранее определить, на каком именно инструменте начнётся такой тренд, всплески распознаются по факту при помощи индикаторов волатильности, например, неплохо с этой задачей справляется ATR.

Линия «Киджун сэн» (в оригинале синяя) является более универсальной и подходит для сопровождения среднесрочных сделок, открытых в рамках спокойного поступательного движения, которое редко формируется без серьёзных контртрендовых коррекций.

На графике выше представлена ситуация, наглядно демонстрирующая, как «Киджун сэн» помогает получить максимум прибыли. Если бы мы здесь для тралла использовали «Тенкан сэн», нам пришлось бы несколько раз перезаходить по тренду, а это рост издержек на спреды и потеря части эффективного движения.

В общем и целом, индикатор Ишимоку обладает следующими плюсами и минусами:

- Он встроен в терминал по умолчанию, поэтому пользователь сразу получает готовый алгоритм (нет нужды что-либо устанавливать);

- По Ишимоку написано много обучающей литературы, поэтому при желании его можно использовать не только как тралл;

- Разметка его линий достаточно точная и при грамотных настройках успешно борется с рыночным шумом;

- И единственный недостаток – «облака» подходят преимущественно для дневных и недельных графиков, т.е. у скальперов и интрадейщиков с ними могу возникнуть проблемы.

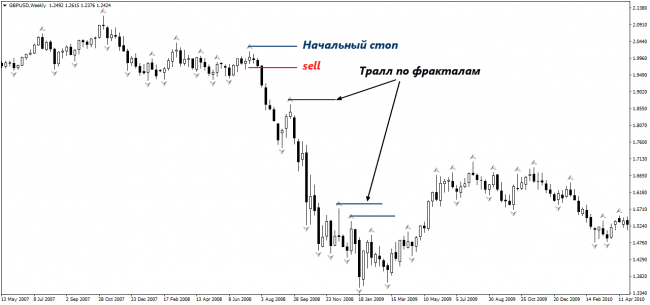

Установка стоп-лосса по фракталам

Следующий способ сопровождения сделок одобряют не все трейдеры, поскольку на Форекс он часто даёт сбои, но на сильных трендах этот метод приносит не меньше пользы, чем скользящие средние. Суть данного подхода сводится к отслеживанию динамики фракталов Вильямса.

В частности, на первом этапе базовый стоп-лосс размещается за ближайший фрактал. Как можно заметить, здесь нет ничего нового, поскольку во многих торговых стратегиях защитные приказы устанавливаются на несколько пунктов ниже/выше локального экстремума, поиском которого как раз и занимается фрактал.

Далее, по мере развития тренда, пользователь следит за формированием новых фрактальных структур, сформированных на откатах, и постепенно подтягивает стоп-лосс ближе к актуальным максимумам/минимумам. Преимущество такого подхода заключается в его простоте, но спекулянт должен принять во внимание несколько нюансов:

- Поскольку фрактал окончательно формируется после закрытия двух свечей, следующих за локальным минимумом/максимумом, о себе даёт знать незначительное запаздывание;

- На сильных трендах фракталы появляются редко, вследствие чего стоп-лосс долгое время может оставаться завышенным;

- Как уже отмечалось, на Форекс подобная тактика часто даёт сбои из-за рыночного шума.

Тралл по актуальным экстремумам

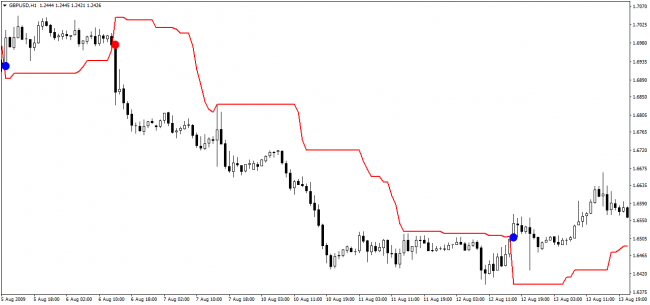

Тем не менее, несмотря на все недостатки, индикатор Билла Вильямса внёс серьёзный вклад в развитие технического анализа, а именно, идея фракталов эволюционировала до более совершенных алгоритмов, которые стали учитывать экстремумы не дискретно, а в динамике.

На графике выше представлен один из таких индикаторов – PerfecTrend_Lines. Он отслеживает локальные High и Low за выбранный период времени и строит трендовые линии (по умолчанию им присвоен красный цвет) по следующему принципу:

- Если цена пробила локальный High за период, эксперт рассматривает сложившуюся ситуацию в качестве восходящего тренда;

- UP-тренд продолжается до тех пор, пока котировки не пробьют локальный Low;

- После закрепления очередной свечи ниже Low разметка переворачивается, т.е. теперь трендовая линия располагается выше цены (отслеживает локальные High);

- Далее цикл повторяется.

Таким образом, если фрактал привязан строго к 5-барным формациям, то PerfecTrend_Lines учитывает каждую свечу. По нашему мнению, этот индикатор является незаменимым для сопровождения позиций, поскольку его можно использовать не только в качестве ориентира для трейлинга стоп-лосса, но и как полноценный трендовый модуль.

Более того, при использовании PerfecTrend_Lines и прочих похожих экспертов стоп-лосс даже настраивать необязательно, так как они в любом случае своевременно находят точки, подходящие для фиксинга ранее открытой позиции (достаточно просто следить за ситуацией).

В общем и целом, PerfecTrend_Lines и его аналоги на сегодняшний день являются лучшими индикаторами, функционал которых справляется с трейлингом позиций. Возможно, в будущем программисты придумают нечто более совершенное, но мы считаем, что в техническом анализе есть определённая планка (т.е. предел возможностей).

Ренко-графики как альтернатива индикаторам

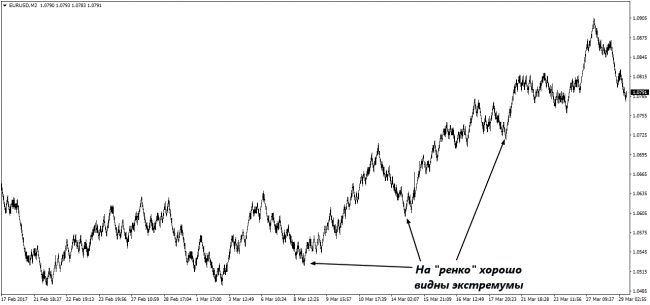

И последний метод, о котором сегодня пойдёт речь, сочетает в себе преимущества всех рассмотренных алгоритмов, так как он опирается на синтетические графики, получившие название «ренко» (в переводе с японского это слово означает «кирпичи»).

В одном из более ранних обзоров мы уже рассматривали механизм построения ренко-графиков по средствам терминала MetaTrader4, поэтому сегодня не станем в очередной раз делать акцент на технические моменты и сразу перейдём к сути метода.

На графике выше представлен синтетический график EURUSD, каждый бар которого равен 5 пунктам. Новичкам, которые ещё ни разу не слышали про «ренко», напомню, свечи этой диаграммы не учитывают фактор времени, т.е. за один день может сформироваться как 3, так и 15 баров, т.е. частота их появления напрямую зависит от волатильности.

Как можно заметить, тралить позицию по синтетическим котировкам гораздо удобнее, поскольку на них хорошо видны все экстремумы. Фактически, ренко-график – это некий симбиоз PerfecTrend_Lines и индикаторов волатильности, за счёт которого информативность разметки существенно повышается.

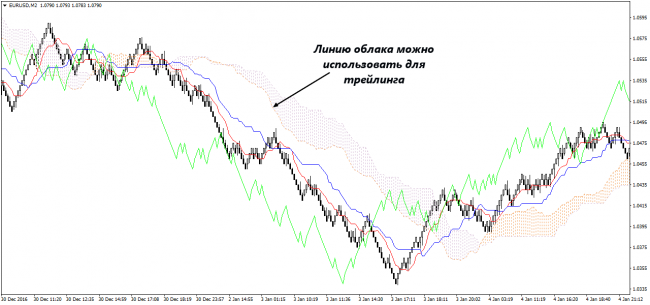

Более того, на «синтетике» и все остальные индикаторы обретают качественно новый смысл, например, если установить на такую диаграмму Ишимоку, мы увидим, что стоп-лоссы можно траллить не цветными линиями, а непосредственно по облакам. Не менее интересные изменения претерпевают и скользящие средние, поскольку исключение из расчётов фактора времени позволяет сократить запаздывание сигналов.

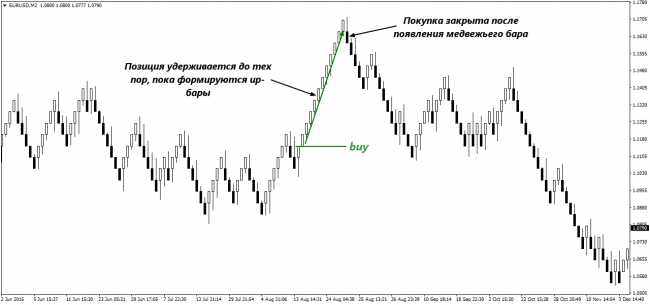

Отдельное внимание следует обратить и на «тяжёлые» кирпичи, т.е. боксы, построенные за 20-50 пунктов. Практика показывает, что на сильных трендах позицию можно сопровождать до тех пор, пока продолжается последовательность таких однотипных баров, например, если была открыта покупка, её разумно удерживать ровно до того момента, пока не появится медвежий прямоугольник.

На графиках младшего порядка (где диапазон бокса колеблется в пределах 1-5 пунктов) подобный метод не приносит существенной пользы, так как из-за рыночного шума серия однотипных баров часто нарушается случайными всплесками, да и спред оказывает достаточно сильное влияние на итоговый результат от сделок.

Делаем выводы

Итак, сегодня мы рассмотрели самые популярные способы сопровождения позиций. Каждый из перечисленных вариантов обладает как преимуществами, так и недостатками, поэтому выбор конкретной методики будет зависеть преимущественно от специфики стратегии, которой придерживается трейдер.

Что касается непосредственно мнения редакции DewinForex, то мы считаем наиболее эффективным инструментом трейлинга ренко-графики, поскольку они помогают своевременно распознать мощные импульсы и локальные экстремумы, на которые в дальнейшем можно опираться при установке защитных приказов.

Если же пользователь не умеет работать с синтетическими графиками (не знает, как установить нужные советники, открыть автономные окна и т.д.) в качестве альтернативы «ренко» целесообразно использовать такие индикаторы, как PerfecTrend_Lines.

На третьем месте по эффективности в нашем рейтинге находится Ишимоку. Данный индикатор неплохо себя зарекомендовал на крупных таймфреймах и упомянутых ранее ренко-графиках. Плюс ко всему, недостатка в информации по этой японской разработке явно не наблюдается – тематические книги исчисляются десятками.

Далее следуют скользящие средние. Наш опыт показывает, что MA сильно запаздывают, поэтому в области трейлинга их функционал существенно ограничен, в частности, они пригодятся для торговли исключительно высоковолатильными активами, которые большую часть времени находятся в тренде (в качестве примера можно привести CFD на фоновые индексы).

После средних цен в рейтинге эффективности трейлинга располагается обычный тралл. В принципе, по своей «задумке» он ничем не хуже любых индикаторов, но у него есть один существенный недостаток – его параметры приходится оптимизировать под каждую валютную пару, а эту задачу не так просто выполнить даже при помощи специального советника, поскольку в терминале MetaTrader4 нет тиковой истории.

И на последнем месте находятся фракталы Вильямса. Несмотря на то, что они стали фундаментом для более совершенных разработок, использовать их для сопровождения сделок не рекомендуется. Безусловно, существуют прибыльные стратегии, оптимизированные строго под индикаторы Билла, но в общей совокупности систем их так мало, что этим фактом можно пренебречь. Источник: Dewinforex

Социальные кнопки для Joomla

72174

72174