Если понаблюдать за динамикой новозеландского доллара, становится очевидно, что он неплохо отрабатывает «технические» цели, но лишь немногие трейдеры знают про ещё одну особенность NZD, которая помогает зарабатывать – он коррелирует с рынком молока.

Прежде чем приводить конкретные факты, подтверждающие упомянутую закономерность, а также комментировать прочие особенности валютных пар с NZD, обратимся к истории и географии, поскольку данные дисциплины дают множество подсказок.

Современная Новая Зеландия, как и соседняя Австралия, является относительно молодым государственным образованием, которое получило независимость от Великобритании после второй мировой войны. Этот факт наложил определённый отпечаток не только на историю становления валютного рынка, но и на экономическую жизнь страны.

В частности, как и многие другие колониальные владения, Новая Зеландия длительное время специализировалась на производстве сельскохозяйственной продукции – шести и мяса. Этому способствовал благоприятный климат, географическое расположение (фактически, это «тёплые» Альпы), а также низкие затраты на транспортировку сырья и консервацию.

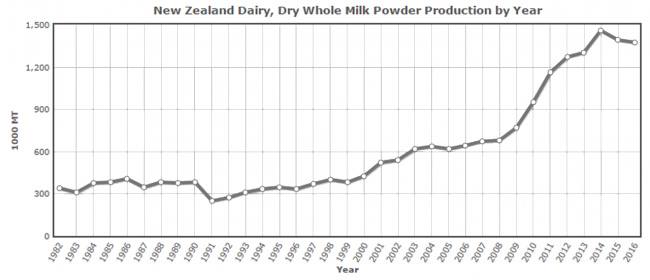

Во второй половине 20 века, когда стала бурно развиваться международная торговля, Новая Зеландия заняла лидирующие позиции по экспорту молочных продуктов, а именно, по данным Минсельхоза США, в 2016 году местные производители продали за рубеж 1,36 млн. тонн сухого цельного молока.

С экспортом жидкого молока ситуация складывается не так «замечательно», поскольку транспортировать его по морю сложно и дорого, а вот на мировом рынке масла и сыра новозеландские фермеры также входят в тройку лидеров (первое и второе места соответственно).

Что касается мясной отрасли, то сегодня Новая Зеландия практически отказалась от этого рынка, в частности, по объёму экспорта крупнорогатого скота и сырого мяса она занимает 9 и 5 места соответственно. В принципе, учитывая географические особенности региона (ограниченные площади под пастбища и пашню для кормовых культур) и высокую конкуренцию со стороны ЕС, США и Бразилии, такой подход можно считать оправданным.

На сегодняшний день общая численность основного стада крупно-рогатого скота в Новой Зеландии составляет 4,822 млн. голов, а экспорт сухого молока (в натуральном выражении) находится вблизи исторических максимумов (Минсельхоз США отмечает, что High был зафиксирован в 2014 году).

Таким образом, Новая Зеландия относится к группе сырьевых стран, входит в тройку лидеров по экспорту молочных продуктов, зависит от морского сообщения и придерживается политики плавающего валютного курса. Все перечисленные только что особенности нам ещё пригодятся.

Корреляция NZD и молочных цен – базовая теория

Пока курс новозеландского доллара был фиксированным, структура экспорта не оказывала непосредственного влияния на валютный рынок, но после отмены Бреттон-Вудских соглашений пара NZDUSD стала своего рода «амортизатором» для сырьевой экономики Новой Зеландии.

В частности, когда мировые цены на «молочку» снижаются (напомним, они номинированы в долларах США), валютные поступления в Новую Зеландию сокращаются, вследствие чего местным производителям и национальному правительству становится сложнее выполнять обязательства перед работниками и гражданами.

В условиях гибкой валютной политики подобные негативные тенденции компенсируются снижением стоимости «новозеландца», например, если раньше (по курсу NZDUSD = 0,8000) фермер получал за тонну молока 1000 USD (1250 NZD), а спустя некоторое время цена продукта и котировки пары снизились до $700 и 0,6000 соответственно, выручка составит N$1166.

Разумеется, представленные цифры носят условный характер, но логика ценообразования должна быть понятна – когда выручка в долларах США падает, факт снижения курса NZDUSD позволит сохранить доход в национальной валюте на прежнем уровне (+/- несколько процентов).

По аналогичному принципу формируются тенденции в восходящей фазе сырьевого цикла, т.е. долларовая выручка увеличивается, за ней растёт благосостояние Новой Зеландии, повышается её привлекательность для инвесторов, вследствие чего курс NZD начинает укрепляться по отношению к USD.

Кроме этого, как и в любой другой сырьевой стране, курс новозеландского доллара часто используется в качестве «макроэкономического оружия», при помощи которого правительство повышает конкурентоспособность отечественных производителей на мировом рынке.

Дело в том, что рост инфляции и себестоимость продукции в развитых странах практически всегда отстаёт от down-тренда на валютном рынке, поэтому девальвация позволяет резко увеличить прибыль местных производителей, предоставив им своего рода «карт бланш» на модернизацию и расширение экпорто-ориентированного производства.

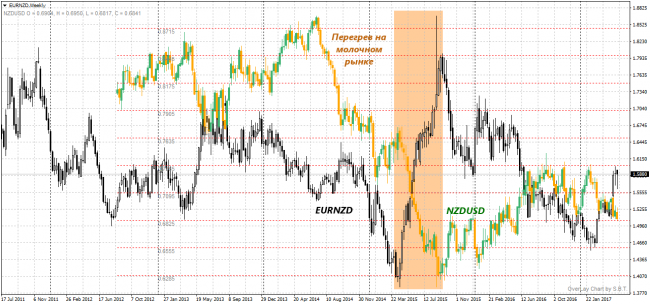

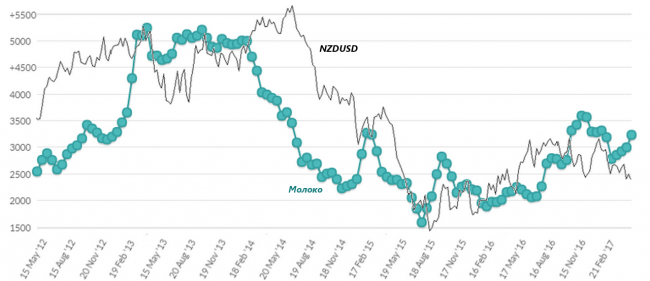

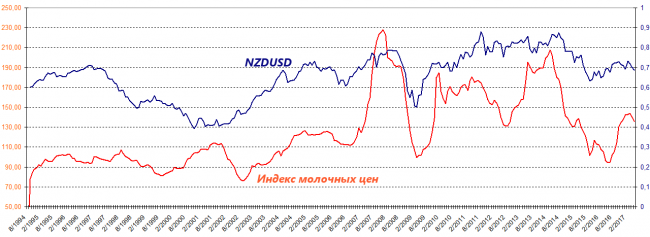

На графике выше как раз представлен свежий пример того, как Новая Зеландия отреагировала на перегрев молочного рынка. Напомним, в 2014 году обострилась ситуация в Украине, после чего ЕС и Россия ввели двусторонние санкции, в частности, РФ запретила импортировать ряд продуктов из ЕС, в т.ч. «молочку».

Сразу после введения запрета рынок некоторое время «не замечал» накопления излишков, но уже через несколько месяцев нереализованное предложение из стран Евросоюза стало оказывать давление на мировые цены молока. В общем, сформировалась простая комбинация:

- ЕС и Новая Зеландия конкурируют на рынке молока;

- Экономика Евросоюза диверсифицирована, т.е. зависит не только от экспорта сырья;

- Экономика Новой Зеландии опирается именно на сырьевую выручку;

- Курс NZD по отношению к EUR закономерно снизился, так как в этом случае у новозеландских фермеров и экспортёров остаётся пространство для манёвра.

Подобную тактику используют практически все сырьевые и экпортно-ориентированные страны, более того, в подавляющем большинстве случаев такая корректировка осуществляется самим рынком, т.е. без вмешательства центрального банка через ставку или интервенции.

Импортируем необходимые данные

Прежде чем делать выводы и принимать спекулятивные решения, следует определиться с исходной базой данных. Как нетрудно догадаться, ключевая проблема здесь возникает именно с поиском «качественных» молочных цен, поэтому кратко рассмотрим основные каналы получения необходимых сведений.

Некоторые трейдеры ориентируются по данным срочного рынка США, в частности, на бирже CME обращаются фьючерсы на молоко третьего класса, которые достаточно ликвидны для того, чтобы считать их «репрезентативной выборкой» для всего рынка.

Тем не менее, мы считаем, что данный источник информации не очень подходит для анализа межрыночных взаимосвязей, поскольку «молочным» контрактам присущи определённые недостатки. Во-первых, молоко 3 класса используется преимущественно для изготовления сыра и масла, т.е. оно занимает относительно небольшую долю во всём сегменте.

Во-вторых, несмотря на глобализацию, CME в первую очередь «привязана» именно к экономике США, т.е. она обслуживает интересы местных производителей и потребителей продукта, которые могут отличаться от актуального спроса/предложения в Новой Зеландии.

И, в-третьих, фьючерсы – это срочные контракты, истекающие через определённый временной интервал. Эта, незначительная на первый взгляд, особенность мешает полноценно анализировать сложившуюся ситуацию, плюс ко всему, подобные сведения с CME распространяются только на платной основе.

Второй источник информации – это , организованный компанией Fonterra. Пожалуй, это самый простой (и главное – бесплатный) способ получить актуальные молочные цены, поскольку на официальном сайте этой торговой площадки результаты обновляются каждые две недели.

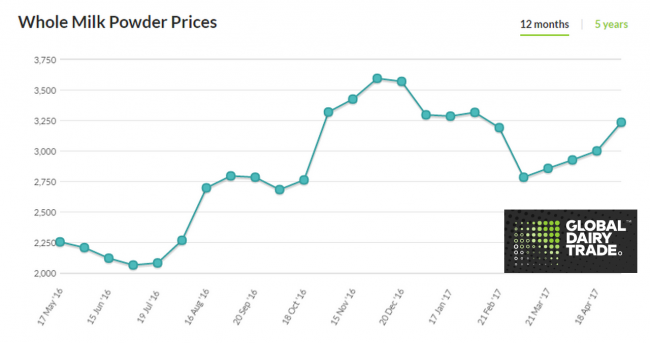

На графике выше для примера представлена динамика цен сухого цельного молока (в тоннах) с 17 мая 2016 г. по 2 мая 2017 г. Как можно заметить, молоко весьма волатильно. А теперь попробуем совместить в одном окне данный показатель и котировки NZDUSD за последние 5 лет.

В долгосрочном периоде корреляция между этими показателями заметна невооружённым глазом, но есть некоторый лаг – котировки NZDUSD реагируют на динамику молочного рынка спустя несколько месяцев. В принципе, это даже плюс, поскольку трейдер может спокойно набрать необходимую позицию.

Кроме молочных цен на сайте GlobalDairyTrade представлены сведения о торгах сыром, сывороткой и прочими производными продуктами, но для фундаментального анализа подобные индексы не играют важной роли. Что же касается времени публикаций, то оно заранее указывается в специальном .

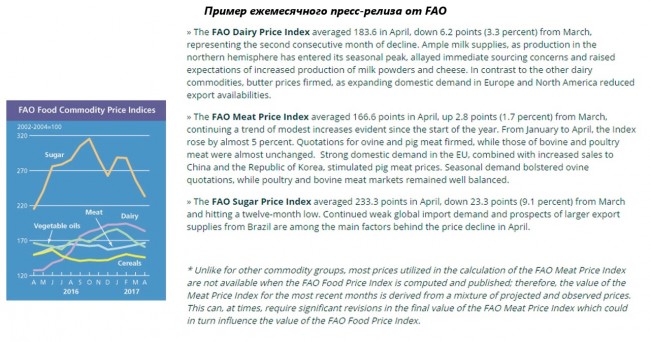

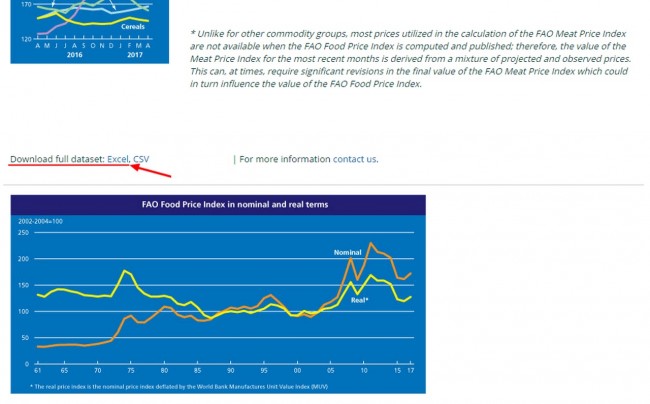

И последний ресурс (третий по счёту), имеющий реальную практическую ценность, это сайт , которая, в отличие от CME и GlobalDairyTrade, ежемесячно собирает данные по всему Миру и рассчитывает средние индексы по ключевым товарным группам (мясо, молоко, зерновые, сахар и т.д.).

Нам, валютным трейдерам, будет интересен именно молочный индекс от ООН, подробные сведения о котором можно скачать в специальном разделе сайта. Заметим, что данную информацию лучше сразу загружать в формате Excel, поскольку в этом случае мы получаем полностью готовую таблицу.

По нашему мнению, из всех перечисленных баз данных самой удобной для дальнейшего анализа является именно хранилище FAO. Если же требуется более оперативная информация, можно пользоваться индексом GlobalDairyTrade, который обновляется раз в 2 недели. А вот котировки CME самые неудобные, поскольку они учитывают спрос на молоко из Новой Зеландии лишь косвенно.

Измеряем корреляцию между NZDUSD и молоком, интерпретируем результаты

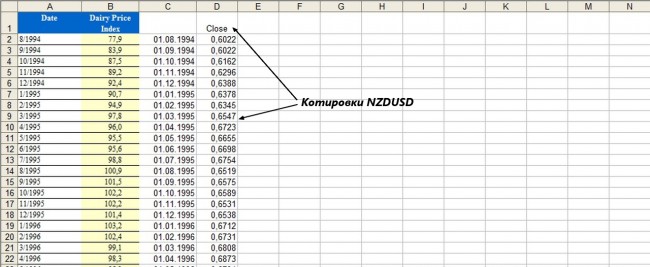

Итак, для анализа нам потребуются ежемесячные индексы FAO и график MN пары NZDUSD. Для удобства мы рекомендуем сразу «выгрузить» валютные котировки из MetaTrader в формате CSV и преобразовать их в привычную таблицу EXCEL. В итоге должен получиться следующий результат.

Обратите внимание, на данном этапе необходимо учесть несколько технических моментов (алгоритм импорта данных можно подробнее изучить через обычную справку от Microsoft):

- В формате CSV используется разделитель «,»;

- После преобразования CSV в обычную таблицу необходимо в котировках заменить точки (формат 0.6000) на запятые (0,6000);

- Поскольку для анализа важны лишь цены закрытия, остальные столбцы (High, Low и т.д) следует удалить.

Как и в случае с ценами GlobalDairyTrade, корреляция между молоком и NZDUSD сразу бросается в глаза, но использовать данную информацию в торговле нельзя, так как мы не располагаем конкретными количественными характеристиками этой взаимосвязи.

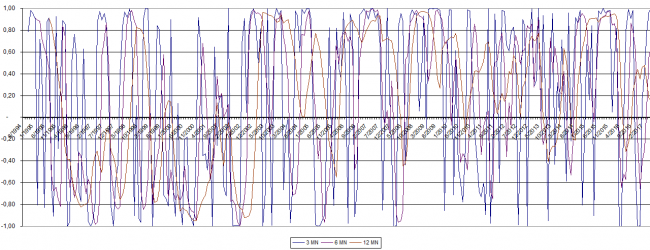

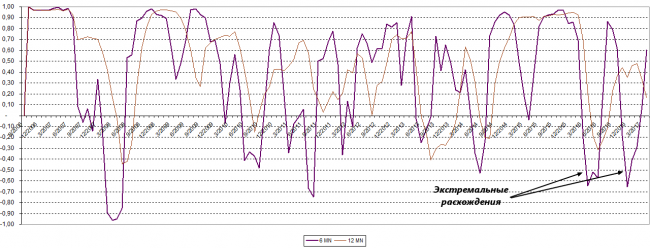

Решить эту проблему можно очень просто - рассчитав коэффициенты корреляции за 3, 6 и 12 месяцев при помощи встроенной в Excel функции КОРРЕЛ. В результате получатся привычные осцилляторы, значения которых колеблются в диапазоне от -1 до 1.

Что касается интерпретации результатов исследования, то она будет одинакова на всех периодах, а именно, длинную позицию по NZDUSD следует открывать в том случае, если молочные цены выросли, а коэффициент корреляции достиг отметки - 0,5. Иначе говоря, покупать «киви» необходимо в такие моменты, когда его курс сильно отклоняется от фундаментально обоснованных уровней.

Короткие позиции открываются по обратному принципу, т.е. они будут актуальны при соблюдении двух критериев: первый - молочные цены должны снизиться, второй – коэффициент корреляции находится в диапазоне от -0,5 до -1. Такую ситуацию ещё можно назвать медвежьей дивергенцией.

Разумеется, самые точные сигналы получаются при анализе годовой корреляции, поскольку в этом случае расхождение достигает экстремальных значений. Полугодовой коэффициент также идентифицирует неплохие сигналы, а вот трёхмесячные закономерности следует использовать только для подтверждения сигналов, полученных по другим системам.

Что касается положительной корреляции между NZDUSD и молоком, то её рекомендуется применять в качестве дополнительного критерия, подтверждающего тренд, иначе говоря, она измеряет силу тенденции. Например, если валютная пара и товарный рынок синхронно растут, вероятность продолжения этого движения получается выше шанса на его разворот.

Соответственно, когда корреляция согласуется с трендами, использовать стратегии, предполагающие усреднение, крайне опасно. Данный фильтр позволяет избежать множества проблем, поскольку многие трейдеры, несмотря на все предупреждения, злоупотребляют мартингейлом.

От каких факторов ещё зависит динамика NZDUSD

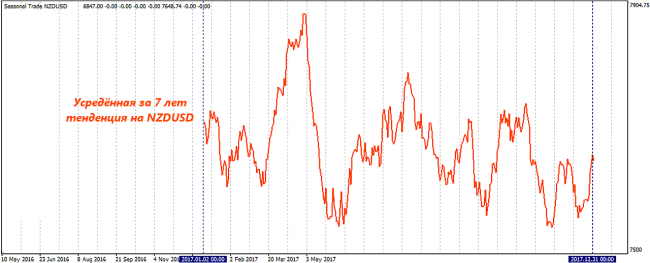

В самом начале обзора мы вскользь упоминали о том, что Новая Зеландия – это островное государство, которое зависит от морского сообщения. Данное обстоятельство накладывает определённый отпечаток на товарооборот, вследствие чего формируются ярко выраженные сезонные тренды.

В частности, многолетние статистические наблюдения показывают, что пара NZDUSD сезонно растёт с марта по апрель, с июня по июль, а также в октябре. Кроме погодных факторов на её динамику также влияет и сельскохозяйственный цикл, ведь молочное животноводство также имеет выраженную сезонность.

А вот медвежьи фазы цикла, когда спрос на NZD падает, обычно наблюдаются в мае, августе, сентябре и ноябре. Таким образом, если технический анализ указывает на возможный рост NZDUSD, а сезонность и корреляция с молочным рынком дают сигнал на продажу, предпочтение следует отдавать фундаментальным факторам.

И последний показатель, о котором следует всегда помнить, это ставка Резервного Банка Новой Зеландии. Несмотря на то, что в последние годы она находится на многолетних минимумах, некоторые инвесторы по-прежнему используют новозеландские активы для операций керри-трейд, т.е. скупают их за кредитные деньги, полученные в юрисдикциях с ультрамягкой политикой (например, в Японии).

Краткие выводы

Резюмируя всё вышесказанное, можно сделать несколько важных выводов. Во-первых, курс NZDUSD зависит от рынка молока, более того, новозеландский доллар реагирует на корректировку товарного рынка с некоторым временным лагом, предоставляя трейдеру возможность выгодно купить/продать валюту.

Во-вторых, корреляцию NZDUSD и молока можно использовать как для поиска дивергенций, так и для подтверждения текущей тенденции. С этой целью рекомендуется рассчитывать сразу несколько коэффициентов (по одному на квартал, полугодие и календарный год).

В-третьих, для фундаментального и регрессионного анализа лучше всего подходят данные по молочным ценам от FAO, на втором месте по информативности находятся результаты аукциона GlobalDairyTrade, ну а котировки CME следует использовать в самую последнюю очередь, поскольку они платные и ориентируются преимущественно на США.

И последний нюанс – NZD, в отличие от некоторых европейских валют, сильно зависит от сезонной составляющей. Причин для этого хватает, ведь товарооборот Новой Зеландии зависит от погоды на море, а надои в течение года колеблются. Кроме этого, выше мы не отмечали этот момент, но определённое влияние на курс NZDUSD оказывает и туристический поток.

В общем и целом, пару NZDUSD можно считать одной из самых удобных и предсказуемых для спекуляций, т.е. она находится в одном лагере с AUDUSD, USDCAD и USDRUB. Что же касается различных кроссов с «киви», то они гораздо сложнее во всех смыслах, поэтому начинающим спекулянтам мы не рекомендуем с ними работать. Источник: Dewinforex

Социальные кнопки для Joomla

71671

71671