Основную идею теории Доу («история повторяется») постоянно критикуют, однако трейдеры продолжают искать на ценовом графике конструкции, которые можно однозначно трактовать и применять для входа в рынок. Предлагаем графические паттерны Форекс, требующие нестандартного мышления, но повышающие шансы на успех.

Стандартные графические модели давно и подробно описаны, и на рынке все «видят» их практически одинаково. Тем, кто не имеет миллионных капиталов или фундаментальных способов влияния на финансовый рынок, приходится искать для себя торговое преимущество в уверенном техническом анализе и оригинальном подходе к рынку. Начнем с наиболее красивого, редкого и неоднозначного:

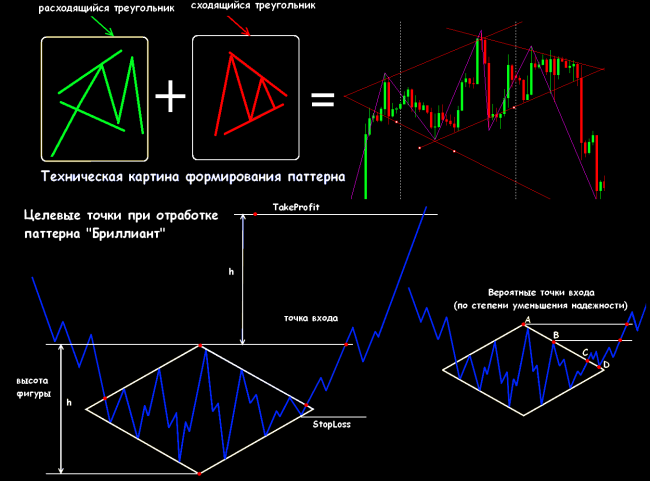

Паттерн Форекс «Бриллиант»

Редкая, но очень сильная фигура «Алмаз» («Ромб» или «Бриллиант» − от англ. Diamond pattern) означает состояние рыночной нестабильности – практически равноценные периоды роста и падения, поэтому шансы в обоих направлениях считаются примерно равными. Но завершающий модель пробой, который и будет использован для входа рынок, произойдет обязательно.

Технически паттерн «Бриллиант» можно разделить на два участка – расширяющийся и сходящийся треугольники с общими вершинами, в результате чего получается замкнутая фигура, границы которой считаются линиями поддержки/сопротивления. Выход цены из готовой модели и открытие сделок выполняется по правилам треугольника: при пробое нижней границы – на продажу, верхней − на покупку.

Модель «Бриллиант» формируется как «медвежий» разворот (вниз) − в верхнем диапазоне цены, или как разворот нисходящего тренда вверх − на дне рынка, причем паттерн на бычьем рынке строится гораздо быстрее, чем фигура в основании. Именно потому, что игроки всегда гораздо охотнее продают активы, чем покупают, «верхняя» модель всегда содержит периоды большей волатильности. Расходящийся участок должен состоять как минимум из трех волн, а завершается модель чаще всего двумя сильными сжатиями. Чем больше колебаний попадает в зону паттерна, тем более сильное движение ожидается на выходе. Внутри фигуры имеются периоды относительной консолидации – скопление мелких колебаний в зоне центральной линии.

Самой надежной будет фигура правильного «Ромба», когда период роста примерно равен периоду падения. На таймфреймах от D1 и выше паттерн Форекс, чаще всего, работает на разворот. На малых периодах «Бриллиант» вообще трудно идентифицировать, но если он все-таки появляется, то его с большой вероятностью нужно трактовать как модель продолжения тренда. Для надежного сигнала нужно подтверждение динамикой торговых объемов − согласно схеме, которая одинакова для всех вариантов «Алмаза», независимо от направления:

- На этапе расширения (первые 2-3 волны) объемы чуть выше среднего значения, а на пути к центральному экстремуму – снижаются.

- На участке сходящегося треугольника ожидается рост объемов на пониженной волатильности (множество сделок в обоих направлениях).

- В момент пробоя границы объем резко возрастает (покупатели и продавцы торопятся открыть сделки в направлении прорыва).

Вход в рынок можно выполнить в нескольких случаях:

- сразу при пробое границы паттерна (для покупки – вверх, на продажу – вверх), надежнее – после закрытия свечи за трендовой линией;

- выше/ниже экстремальных точек модели;

- выше/ниже последней ключевой точки модели;

- после ретеста пробитой границы.

Открываем сделки только в случае полностью сформированной модели. Самыми надежными считаются сигналы по схеме 1 и 4.

StopLoss размещаем на уровне последнего экстремума (короткий вариант) или под общий экстремум модели (более консервативный вариант).

При отработке паттерна Форекс «Бриллиант» первая целевая точка располагается на расстоянии общей высоты модели (от точки пробоя). Сделку рекомендуется как можно раньше переводить в безубыток и далее постепенно фиксировать профит. Выше целевой точки фигура отрабатывается очень редко. Минимальный рекомендуемый таймфрейм для анализа и входа – не ниже H1, для сопровождения сделки – не ниже H4,

Размеры модели «Бриллиант» могут быть достаточно большими, но торговля внутри сформировавшейся фигуры считается рискованной и новичкам не рекомендуется. Если «Бриллиант» появляется на периоде D1 или выше, то при достаточно жестком манименеджменте можно торговать на малых периодах по обычным методикам, но при этом обязательно контролировать глобальную модель.

Все варианты модели «Алмаз», несмотря на длительный период формирования, представляют собой нестабильные конструкции и могут «сломаться» в любой момент.

Надежность паттерна на Форекс снижается за счет спекулятивной волатильности, тем более, что его трудно идентифицировать, и постоянно возникает желание такую фигуру визуально «дорисовать» − без соответствующего подтверждения. Например, на такой паттерн бывает очень похожа «Голова-Плечи», которая дает сильный разворотный сигнал, но гораздо позже, чем правильный «Бриллиант». Это может привести к более раннему входу в сделку и, как результат, – к серьезным убыткам.

Для реальной торговли паттерна Форекс «Бриллиант» должен полностью сформироваться, выполнить необходимые условия торгового сигнала и тогда среднесрочные сделки могут принести неплохую прибыль.

Далее рассмотрим самый «быстрый» из нестандартных

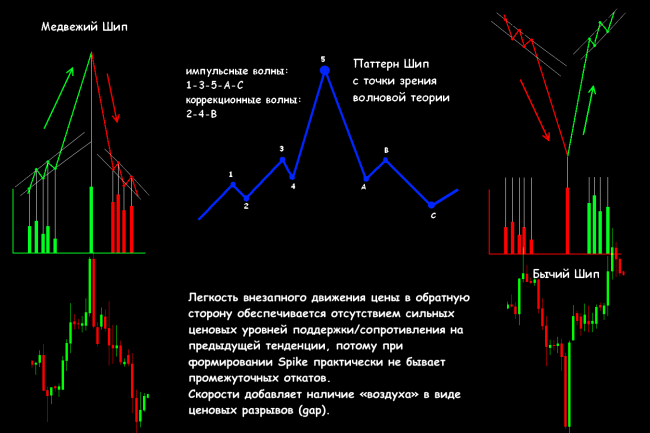

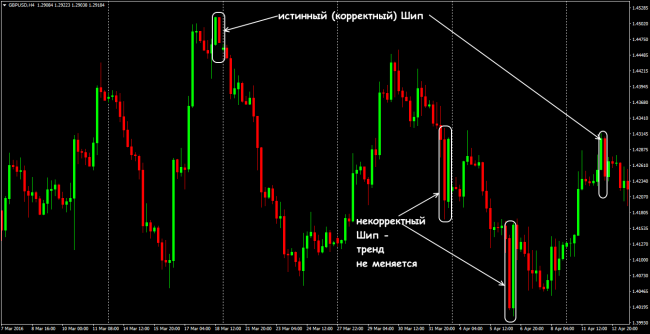

Паттерн Форекс «Шип»»

Такие симметричные модели еще называют спайками (от англ. Spike) или V-образными Вершинами/Впадинами (V-Top/V-Bottom). Внешне напоминают свечные конструкции «Молот» (или «Повешенный»), хотя на самом деле это гипертрофированный вариант модели «Голова-Плечи». Работают как разворотные, но достаточно проблемные фигуры – их трудно выделить среди ситуаций обычной коррекции, а технические индикаторы, такие как осцилляторы или традиционные мувинги, в таких случаях не помогают, потому что всегда отстают от реальной динамики цен.

Паттерн Форекс «Шип» − это резкое движение цены в сильном направлении, с таким же быстрым возвратом к прежнему уровню. Формируется обычно в течение торгового дня, иногда для этого нужно всего 2-3 ценовых бара, и при этом на вершине (или основании) модели вообще нет какой-либо консолидации цены.

Технически спайки вызваны превышением объема спекулятивного сделок Форекс над реальными биржевыми объемами, например – валютных или индексных фьючерсов. Чем выше таймфрейм, на котором формируется «Шип», тем сильнее его потенциал.

Первым спайки еще в 1995 году начал анализировать Джек Швагер, именно он предложил первые критерии входа. «Шипы» отражают реальную психологию толпы – спонтанные поступки и панику. Спекулятивная реакция рынка поддерживается мелкими игроками, которые не успели войти на первой внезапном броске, поэтому на откате срочно закрывают позиции, чтобы снизить убытки. Причиной обычно выступают фундаментальные факторы (новости, форс-мажор, политические события), первая реакция на которые оказывается слишком преувеличенной, а после реальной оценки ситуации цена быстро возвращается – первая кратковременная коррекция может составлять до 50% диапазона пробоя.

Диапазон спайка может достигать сотен пунктов, а с обеих сторон паттерна не должно быть ценовых колебаний. С точки зрения волновой теории Эллиота «Шип» соответствует удлиненной пятой волне, после которой происходит разворот и далее формируется стандартная коррекционная модель ABC.

Модель формируется очень быстро, на высокой волатильности и крупных объемах, а потому торговля получается рискованная и нервная. Хотя в результате формирования «Шипа» вероятность трендового разворота достаточно высокая, четких критериев для определения точки входа и параметров TakeProfit/StopLoss практически нет. Чаще всего «Шип» используется как сильный вспомогательный сигнал для определения сильного направления, а вход выполняется по более точным техническим сигналам.

Паттерн Форекс «Шип» считается спекулятивной фигурой − до его формирования на рынке не должно быть существенной консолидации, а непосредственно перед паттерном наблюдается снижение торговых объемов. Модель усиливается, если на рынке присутствует:

- сильный тренд перед образования паттерном;

- разрыв между конечной точкой «Шипа» и предыдущим экстремумом;

- длинная тень базовой свечи.

Иногда после формирования небольшого «Шипа» цена может продолжить движение, а разворот происходит на 2-3 свече. Последний экстремум перед возникновением модели считается ценовым уровнем поддержки/сопротивления.

Классический StopLoss устанавливается выше/ниже конечной точки, но не менее уровня Фибо 61,8% от диапазона «Шипа». Первый TakeProfit ставим на высоту «Шипа» от точки входа − здесь будем переводить сделку в безубыток, второй TakeProfit – на 2 высоты модели от точки входа.

Структура «Шипа» может быть сформирована как гэп (или их последовательность), без явных опорных уровней. Паттерн «Шип» может разворачивать нисходящий («бычий спайк») или растущий («медвежий спайк») тренд. Еще выделяют расширенный вариант V-образного паттерна, когда после основного падения наблюдается некоторое скопление цен, чаще всего, в виде «Флага» с наклоном в противоположную сторону. Это означает, что участники рынка некоторое время пытаются удержать рынок от резкого роста/падения.

Более радикальным вариантом можно считать «Двойной Шип» (от англ. PipeTop/PipeBottom») – разворотную модель из двух (иногда − нескольких) соседних баров в форме ценовых спайков разного направления, но примерно одного размера, расположенных параллельно друг другу. Оптимальный период для такой конструкции – неделя. Разворот тренда происходит максимально быстро, без промежуточных свечей, «медвежий» вариант спайка считается более надежным. Если объем на левом спайке больше среднего уровня, а на правом – меньше среднего, но при этом правый спайк длиннее левого – сигнал усиливается.

Торговать на такой фигуре сложно даже профессионалам, а начинающим игрокам вообще не рекомендуется. При наличии опыта можно попробовать скальпировать, но только на отложенных ордерах и после тщательного предварительного анализа. Рекомендуется использовать трейлинг для защиты от убытков и фиксации прибыли, конечно, если ваш брокер будет вовремя перемещать ваш StopLoss вслед за активно «убегающей» ценой.

Следующим рассмотрим нестандартный флет или

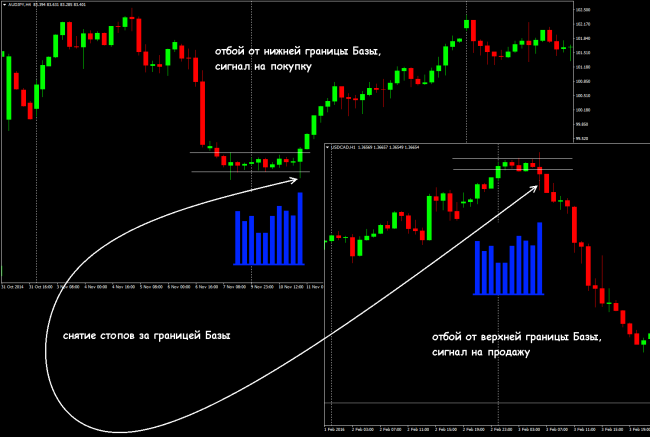

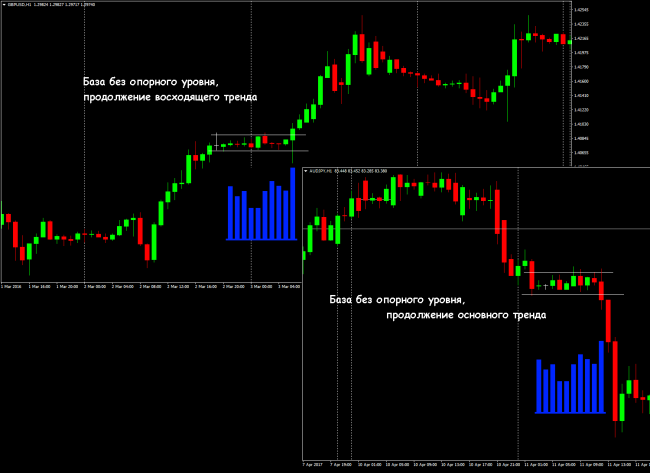

Свечной паттерн «База»

Еще один удачный сетап Price Action, адаптированный для Форекс с фондового рынка. Получил свое название благодаря особому поведению цены, которая торгуется в очень узком диапазоне, что напоминает создание некоторого фундамента («Базы») для последующего сильного движения. При правильной идентификации пробой такого канала в 80% случаев обеспечит стабильный профит, как минимум, на 5-10 свечей после границы «Базы».

Модель формируется практически на любых таймфреймах, но наиболее стабильными и «ликвидными» считаются H1 и H4. Для торговли рекомендуются любые активы со стабильной волатильностью.

Паттерн Форекс «База» означает, что рынок временно остановился, но не заснул слишком «глубоко». Внешне это выглядит как обычная консолидация, но имеет несколько особых требований:

- обязательно наличие сильного ценового уровня диапазон (зоны стоимости), что нужно подтвердить дополнительными индикаторами;

- диапазон «Базы» должен быть действительно узким − от 5 до 50 пунктов (в зависимости от таймфрейма, конечно), но не более 10-20% от среднедневной волатильности торгового актива;

- модель должна содержать не менее 3, но не более 10 баров (оптимально – 6 свечей);

- динамика цены обязательно должна подтверждаться характерной динамикой объемов.

Идеальный паттерн «Базы» должен иметь жесткий ценовой коридор, не допускается выход «тела» свечей за его границы, выходы «хвостов» свечей за границы канала допустимы, но не более 30% от ширины канала. Вход обычно выполняется на 3-5 свече, StopLossустанавливается на 5-10 пунктов выше/ниже крайней точки тени свечи в составе модели.

Координация паттерна «База» с обычными техническими индикаторами – обязательна!

Паттерн Форекс «База» отрабатывается по двум стандартным схемам – на пробой/отбой границы.

- На отбой: «мелкие» бары аккумулируются вблизи ценовой границы (без пробоя) и тренд (с большой вероятностью) развернется.

- На пробой: зона локализации (из баров примерно одинакового размера и вида) появляется уже после «прокола» ключевого уровня и таким образом формируется сигнал на продолжение.

С точки зрения рынка, перед выходом из канала «Базы» всегда «снимаются стопы» именно со стороны предполагаемого движения – помните классические советы ставить отложенные ордера за границами флета?.. Перед пробоем всегда появляются свинги (бары с малым «телом» и большой «тенью»), чтобы ликвидировать отложенные ордера, «накопившиеся» за период слабой волатильности.

Если рынок собрался идти вверх (то есть пробить верхнюю границу канала), то перед этим нужно вызвать срабатывание мелких ордеров BUY, чтобы вытолкнуть с рынка как раз тех неопытных игроков, которые так любят ставить StopLoss слишком близко к цене открытия. В результате перед истинным пробоем в канале появляется свеча с большой тенью (в данном случае – вниз), и входить можно уже на его коррекции, причем StopLoss ставим чуть ниже такого «хвоста».

С предполагаемым движением вниз ситуация не такая однозначная − перед падением стопы вверх снимают далеко не всегда, потому что работает торговая психология – рынок всегда падает гораздо легче и быстрее, чем растет. Открываем позицию вниз, когда цена упадет, как минимум, на ширину «Базы» (лучше на 1,5 ширины). В таком случае труднее определить уровень StopLoss – рекомендуется на 5-10 пунктов выше нижней границы «Базы».

Если «База» формируется не в зоне значимого ценового уровня, она тоже может давать стабильный сигнал на вход в рынок, но более слабый. Тогда первый уровень TakeProfit рекомендуем ставить на ближайшем ключевом уровне, и StopLoss – аналогично.

Хитрый, хищный, разворотный

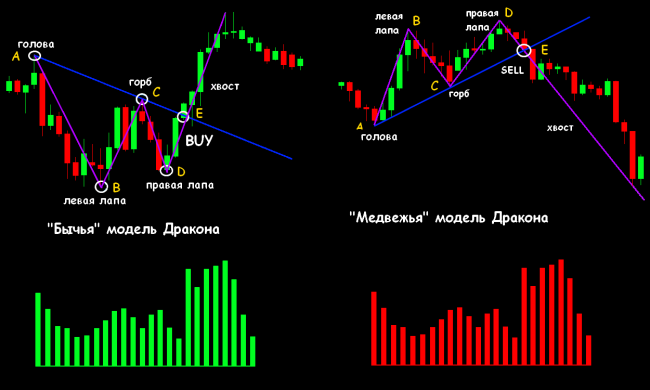

Паттерн Форекс «Дракон»

Идея паттерна возникла из методики Price Action, которая оценивает все графические фигуры, прежде всего, с точки зрения торговых объемов и требует четкого соблюдения пропорций между ключевыми точками. Модель, получившая название «Дракон» (Dragon Pattern) представляет вариант стандартного «Двойного Дна» с определенными внутренними параметрами и целевыми ориентирами. Перевернутый вариант «Дракона» отрабатывается как «Двойная Вершина». Как и стандартные двойные фигуры, паттерн «Дракон» базируется на обычных правилах точек разворота, что позволяет открыть позицию в самом начале нового ценового тренда.

Рассмотрим структуру базового паттерна «Дракон»:

Точка А: «Голова дракона», основной участок модели, определяет основные целевые точки.

Точка В: «Левая лапа Дракона» или первая впадина

Точка С: «Горб Дракона » (должен находиться в пределах (0.38-0.5) от длины участка АВ)

Точка D: «Правая лапа Дракона» (в пределах (0.618-1.27) от длины участка АВ)

Точка Е: момент пробоя трендовой линии модели −сигнал для открытия покупки

Основным участком любого паттерна Форекс «Дракон» считается первый − «Голова», далее появляются «Левая лапа» и «Правая лапа», ценовая разница между которыми должна составлять не более 10%.

Центром паттерна является точка первого отката – точка «Горб», через которую проводится базовая трендовая линия. Она представляет собой локальный экстремум коррекционного движения, а три первые точки как раз и формируют стандартный паттерн Форекс «Двойное дно». Практика показывает, что точка «Горб» располагается между уровнями 38% и 50% сетки Фибоначчи: от «Головы» до одной из «Лап» − самой низкой для базового, или до самой высокой – для обратного паттерна.

Именно вторая «конечность» должна опираться на ключевой pivot-уровень. На «Правой лапе» должен появиться сигнал разворота – ищем подтверждение на любом осцилляторе (достаточно будет стандартного MACD, RSI или Стохастика), это может быть разворотный бар либо дивергенция. Обязательно должен быть рост торговых объемов перед моментом разворота. Для точки входа нужен пробой и закрытие свечи за трендовой линией «Голова»-«Горб».

Основная модель выполняет разворот в сторону роста, то есть дает сигнал на покупку, обратная формирует нисходящий тренд и предлагает отрыть сделку на продажу.

- Первая целевая точка для частичного закрытия прибыли находится на расстоянии 1.27*CD.

- Вторая целевая точка – в диапазоне (0.886 − 1.0) от длины отрезка ВС.

- Третья цель – на расстоянии 1.38 АВ или до момента обратного разворота

Расстояние от открытия позиции точки до третьей цели называют «Хвостом Дракона» − его длина в пунктах показывает потенциальную прибыль от сделки. Первый StopLoss размещается на 5-10 пунктов ниже самого низкого min-ма двух «Лап Дракона», при достижении первого уровня профита стоп переводим в безубыток, а далее перемещаем его согласно обычным принципам манименеджмента.

Анализ паттерна Форекс «Драгон» и торговлю по его сигналам стоит продолжать только в том случае, если линия внутреннего тренда модели хорошо просматриваться. «Драконы» появляются на всех торговых активах, включая акции, но, как и большинство графических моделей, устойчивыми считаются только на периодах от H1 и стабильной волатильности. На новостях «Дракона» не торгуем!

Резкий и устойчивый разворот тренда происходит крайне редко − как правило, появляется несколько экстремумов в небольшом диапазоне.

Паттерн «Дракон» формируется гораздо чаще, чем аналогичные ему «Двойное дно» и «Двойная вершина», а потому использовать его можно как при долгосрочной, так и краткосрочной торговле.

И в качестве заключения …

Тема графических и свечных паттернов Форекс неисчерпаема, но при этом достаточно субъективна. Как и в искусстве, каждый трейдер видит на ценовом графике что-то свое и, как правило, оценивает надежность того, что видит, по каким-то личным критериям. В поисках прибыльных моделей с явными точками входа/выхода трейдер практически не обращает внимания на глобальные вещи (тренд, ключевые поддержки/сопротивления, объемы, фундамент и пр.) и результате – совершает ошибку. На современном рынке большинство классических паттернов работают не так, как изложено в трудах классиков, поэтому важно найти именно актуальные тактические ситуации и постоянно сверять полученные знания с текущей рыночной обстановкой. Источник: Dewinforex

Социальные кнопки для Joomla

72317

72317