В 2000 году произошло много знаменательных событий, но хочется выделить один факт, благодаря которому фьючерсы на Форекс стали доступны рядовому инвестору. Стало возможным вместо поставки товаров купить/продать только обязательства их поставки, а до истечения срока контракта любой фьючерс стал эффективным активом для спекуляций.

После подписания в США закона о модернизации фьючерсных операций (CFMA), новую эру торговли обеспечили всего два пункта:

- Разрешение на торговлю фьючерсными контрактами на отдельные активы компаний на всех американских фондовых биржах.

- Новые права операций спотовой торговли (- «Внебиржевые торговые операции».

Второй пункт юридически легализовал внебиржевой рынок Форекс и сделал доступным все виды активов для любого участника.

Исторически первичным рынком был именно фьючерсный, поэтому любые торговые и аналитические инструменты (индикаторы, графики), а также технический и фундаментальный анализ выполняется аналогично. Сегодня все виды финансовых рынков тесно взаимосвязаны. Цена на любой биржевой товар определяется не только наличной торговлей, но и прогнозом спроса/предложения и по момент наступления даты закрытия фьючерса участники рынка просто уточняют цену.

Некоторые фьючерсы на Форекс имеют с обычными валютными активами сильную корреляцию и фундаментальную связь, и успешно выполняют по отношению к ним роль рыночных «поводырей». Их движение опережает динамику валютных компаньонов, то есть дает возможность подготовиться и войти в рынок до их ценовой реакции. Примеры таких сильных связок: индекс доллара и евро, S&P500 и нефть, нефть и канадский доллар, индекс Nikkei и японская иена. (http://dewinforex.com/ru/osnovy-foreks/mezhrynochnyi-analiz-ili-poleznye-sviazi-dlia-vashei-pribyli.html ) В то же время крупные фьючерсные игроки, пытаясь прогнозировать будущую цену, прежде всего ориентируются на уровни текущего спотового рынка. Сегодня среди групп фьючерсных активов наиболее ликвидными считаются товарный и сырьевой рынок

Базовые понятия и свойства

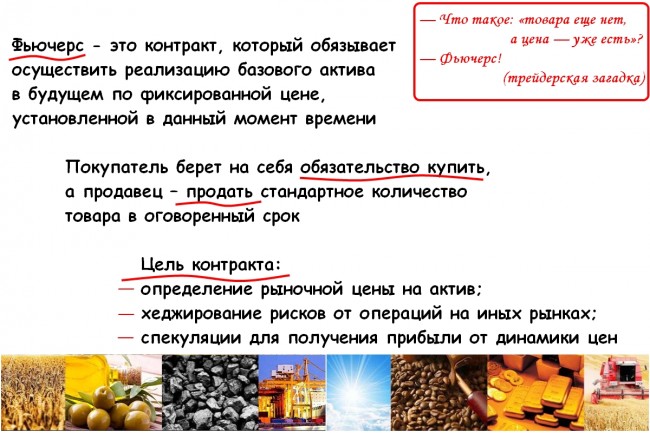

Современный фьючерсный рынок поддерживает два вида контрактов: поставочные и расчетные.

Поставочный фьючерс предполагает, что после исполнения (даты экспирации, указанной в спецификации) продавец обязан продать, а покупатель обязан купить указанное кол-во базового актива, по расчетной цене, установленной в последний торговый день срока действия контракта. Если срок контракта истек, а товар покупателем не получен (по любой причине), биржа взимает с продавца штраф.

Расчетный фьючерс применяется исключительно как финансовый инструмент и фактическую поставку товара не предполагает. Участники сделки проводят финансовые операции относительно разницы между ценой контракта и реальной ценой базового актива на дату экспирации, без какого-либо товарного обмена. Это чисто спекулятивный вид контракта, также используемый для операций хеджирования.

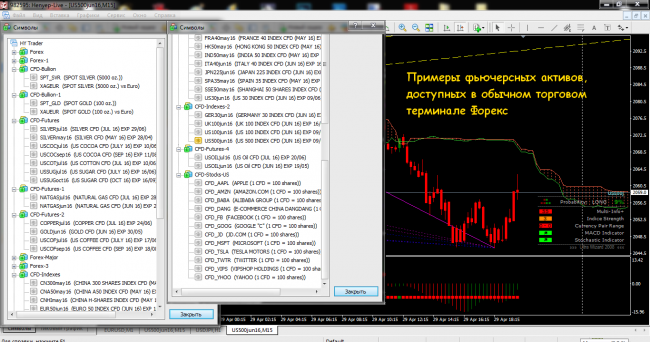

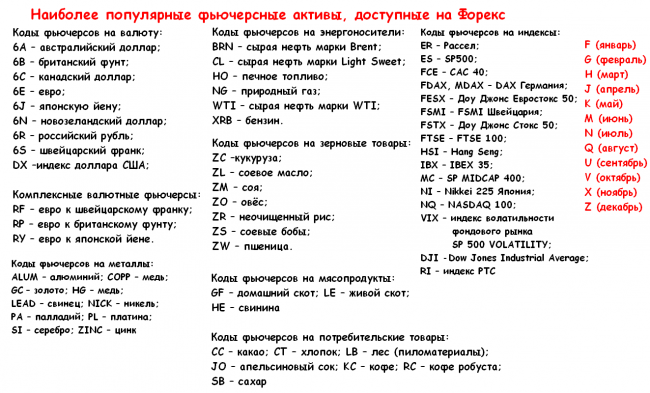

К базовым фьючерсам на Форекс, доступным трейдеру в обычном торговом терминале, относятся контракты:

- валютные;

- индексные (промышленные, сырьевые и финансовые фондовые индексы – только расчетный тип контракта);

- сырьевые (промышленное сырье и энергоресурсы);

- товарные (промышленные товары, продукты питания, средства жизнеобеспечения);

- процентные (фьючерсы на изменение процентных ставок);

- фьючерсы на акции.

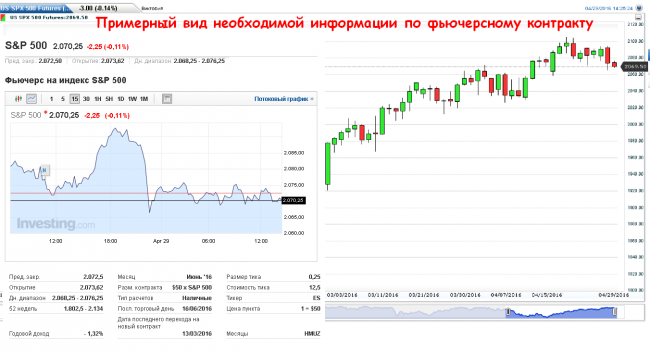

Все параметры сделки и характеристики товара указаны в спецификации контракта, которая определяется специальным решением биржевой площадки, перед тем, как контракт будет доступен для сделок. Как правило, спецификация содержит:

- полное и сокращенное наименование контракта;

- тип контракта (поставочный/или расчетный);

- объем (кол-во базового актива в составе контракта);

- залоговое обеспечение для приобретения единицы контракта;

- срок обращения (период действия);

- дата конечной поставки (закрытия контракта);

- минимальный шаг изменения цены (тик);

- цена минимального шага (цена тика).

Фьючерсы на Форекс, как и на бирже, строго стандартизированы: по товару, его количеству, качеству, времени и месту поставки. То есть, в любой сделке 1 полный фьючерсный контракт на свинину (PB) согласно спецификации будет означает поставку 40000 фунтов свиных туш, фьючерс на золото (GC) - поставку 100 тройских унций золота (не ниже 995 пробы); фьючерс WTI- 1000 баррелей нефти определенного качества.

Реальные фьючерсные контракты торгуются только на биржевых площадках, на внебиржевом рынке Форекс трейдеры также могут оперировать большинством таких инструментов, но некоторые брокеры ограничивают фьючерсные активы только сырьевой или индексной группой.

Базовые различия рынка Форекс и фьючерсных рынков:

- На внебиржевом рынке Форекс основными участниками являются банки, финансовые структуры, другие организации с крупной капитализацией, и оценить конкретный объем каждого из них в потоке ликвидности невозможно.

- Фьючерсный рынок – централизован, имеет прозрачный клиринг сделок клиентов, которые совмещаются непосредственно на бирже. Биржа выступает только посредником и не зарабатывает на проигрыше клиента

- На фьючерсах нет фиксированного спреда, клиент платит только разовую комиссию, привязанную к объему сделки. Разница bid/ask - плавающая и формируется самими клиентами в зависимости от наличия реальных ордеров. На самых ликвидных фьючерсах она минимальна и составляет не более 1 пипса.

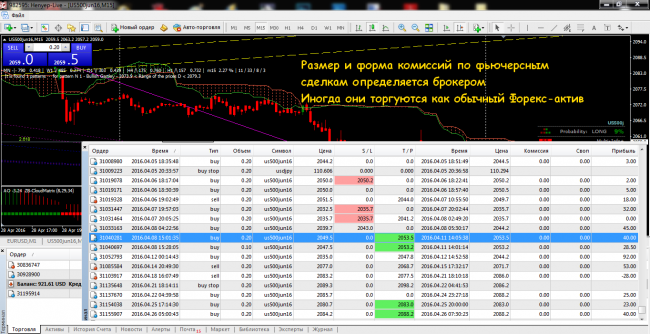

- Как правило, размер комиссии брокер назначает индивидуально клиенту и зависит от его сделок: при малом объеме сделок она будет равна традиционному спреду (например, по аналогичной валютной паре Форекс), при больших объемах - значительно ниже.

- Сделки по фьючерсам на бирже выполняются с минимальным левериджем или вообще без кредитного плеча. Увеличение кредитного плеча для биржевых контрактов означает рост размера комиссии.

- Биржевой брокер в обязательном порядке хранит «чужие» деньги (средства клиентов) отдельно от «своих». Деньги клиентов хранятся на сегрегированных счетах в банке, что при условии банкротства брокера позволяет сохранить средства. Более того, крупнейшие биржевые площадки, кроме обязательной финансовой отчетности, периодически публикуют данные по объемам открытых и зафиксированных операций за счет собственных средств биржи и объемы позиций клиентов. Это позволяет оценить вероятность возможного банкротства биржевой площадки.

Внимание – время страйка!

Любой фьючерс как форма торгового контракта имеют жесткую дату экспирации (или поставки) и фиксированный срок действия, в этот период биржевой актив торгуется параллельно с аналогичным инструментом спот. В данном случае цена контракта является таким же биржевым товаром, как и объем реального товара в его обеспечении.

Сделку по обычным активам, например, на валютной паре, можно держать любое время, в то время как аналогичная сделка по валютному фьючерсу на Форекс должна быть закрыта до истечения даты контракта. В момент экспирации фьючерсный контракт должен быть исполнен - все открытые по нему сделки принудительно закрываются биржей по текущей цене. Цена технического закрытия, как правило, очень невыгодна, потому рекомендуется вовремя закрыть текущие сделки и перейти на следующий контракт.

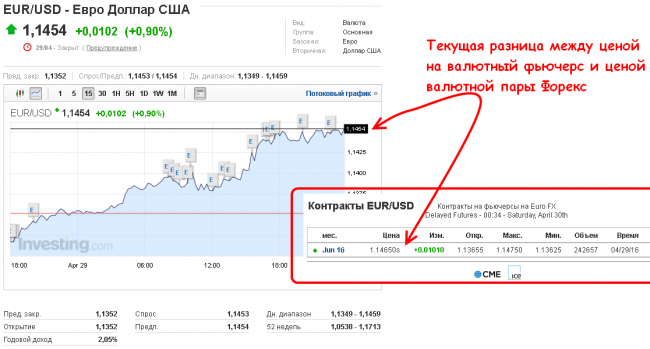

Как известно, рынок постоянно находится в поисках равновесной «справедливой» цены. Спот-рынок и фьючерсные цены имеют фундаментальную зависимость: к моменту страйка их цена должна или совпадать, или иметь минимальную разницу - это так называемое свойство совпадающей конвергенции фьючерсного и базового рынков.

Если к дате поставки цена на фьючерс и цена на спот-актив не совпадает, то спекулянты начинают одновременно активно покупать актив на спотовом рынке и продавать его на рынке фьючерсов (или наоборот, в зависимости от направления разницы), за счет чего цены должны сближаться. Практика показывает, что динамика валютных фьючерсов опережают свои спотовые аналоги примерно на 1-2 свечи, а потому фьючерсы на Форекс активно используются трейдерами как опережающий индикатор.

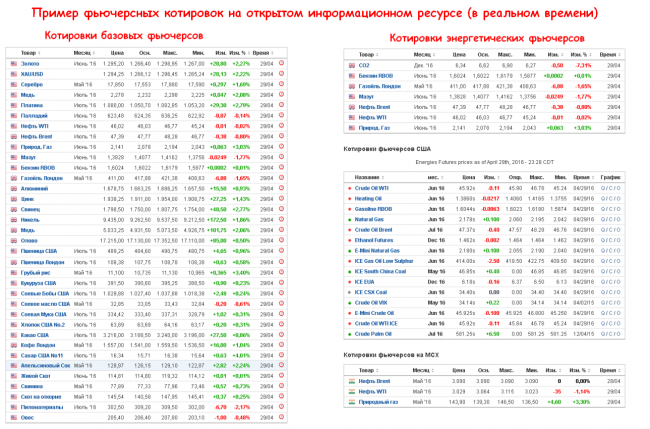

Внимание – котировки!

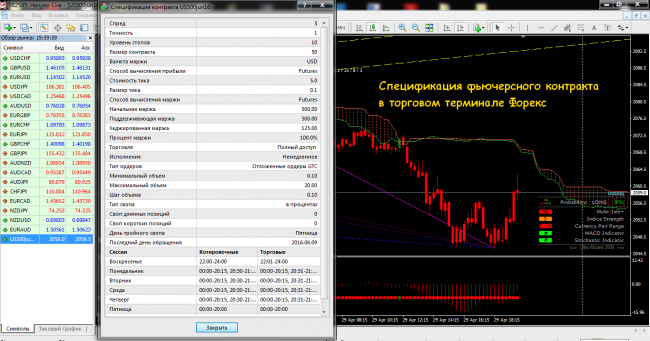

Поскольку спецификации контрактов фьючерсов на Форекс отличаются на разных торговых площадках, следует внимательно изучать характеристики сделок. По сути дела, каждый брокер представляет собой мини-биржу со своим потоком котировок. Поэтому, прежде чем работать в торговом терминале Форекс с фьючерсными активами, нужно убедиться, что вы видите котировки именно биржевых тикетов. Особенно внимательными стоит быть с индексными фьючерсами, например, брокер Финам показывает S&P500 как средневзвешенный расчетный по акциям и всего 7 часов в сутки, в то время как настоящий фьючерс S&P500торгуется полный рабочий день, поэтому анализировать котировки и динамику семичасового актива нет смысла.

Если выбора нет и вам в терминал вместо, например, биржевого золота (CG) предлагают «фирменные» варианты - GOLD, XAUUSD и прочее, нужно проверить котировки на корректность и, при наличии стабильной разницы, учитывать ее при открытии ордеров.

Биржи открыто публикуют котировки за предыдущую торговую сессию (торговый день) с точностью до каждого тика. В отличии от котировок Форекс, которые формируются как средневзвешенное значение от нескольких источников и могут отличаться у различных брокеров, котировки фьючерсов однозначны для всего рынка.

Валютные фьючерсы

Валютные фьючерсные активы являются деривативами (производными инструментами от базовых валют), также торгуются контрактами и имеют даты экспирации. Отличаются от обычных пар названием тиккера и наличием торговой площадки, по которой можно анализировать реальный объем, поступающий в рынок напрямую с биржи.

Валютные фьючерсы в качестве товара предлагают обменный курс валюты и работают на рынке как обычные фьючерсные контракты. Были впервые введены на CME в 1972 году после того, как был отменен «золотой стандарт» и система фиксированных обменных курсов. Работают со стандартными датами закрытия (обычно - третья среда марта, июня, сентября и декабря).

Кроме «полных» контрактов (например, 6E – аналог пары EUR/USD), сегодня популярны Форекс-фьючерсы E-Micro, которые имеют номинальный объем 0,1 стандартного лота, а также валюты развивающихся стран, вроде мексиканского песо, польского злотого, российского рубля. Правда, разница в ликвидности между основными активами (на мажорные валюты) и валютами третьего мира огромна.

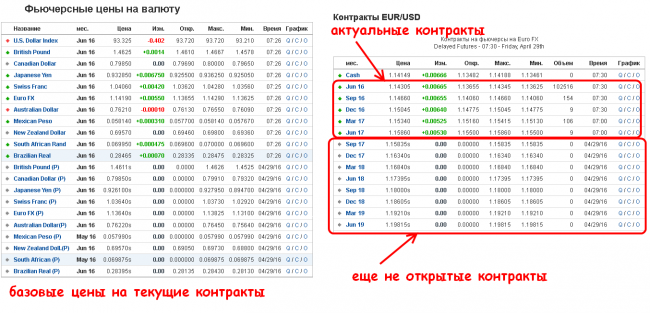

На CME заключение сделок по валютным фьючерсам происходит в системе автоматизированных торгов Globex. Валютные фьючерсы на Форекс также торгуются полный торговый день (кроме перерыва на 15 минут в середине дня). Самым ликвидным является фьючерсный контракт, дата которого наиболее близка к текущей, по нему в работе находится наибольший объем сделок и его цена максимально приближена к реальной. После момента страйка все эти контракты буду закрыты, что вызывает спекулятивный бросок цены (на Форекс чаще всего - в виде гэпа).

На CME заключение сделок по валютным фьючерсам происходит в системе автоматизированных торгов Globex. Валютные фьючерсы на Форекс также торгуются полный торговый день (кроме перерыва на 15 минут в середине дня). Самым ликвидным является фьючерсный контракт, дата которого наиболее близка к текущей, по нему в работе находится наибольший объем сделок и его цена максимально приближена к реальной. После момента страйка все эти контракты буду закрыты, что вызывает спекулятивный бросок цены (на Форекс чаще всего - в виде гэпа).

Огромная «глубина» внебиржевого рынка означает стабильность цен на любые валютные фьючерсы, а их волатильность гораздо слабее большинства товарных активов. Сделки по этим активам - проверенный и удобный инструмент хеджирования.

Огромная «глубина» внебиржевого рынка означает стабильность цен на любые валютные фьючерсы, а их волатильность гораздо слабее большинства товарных активов. Сделки по этим активам - проверенный и удобный инструмент хеджирования.

Внимание – спекулянты!

Обычная классификация делит участников фьючерсного рынка по целями и мотивам их торговых действий:

Хеджеры: применяют операции по фьючерсам с целью страхования рисков различного вида по иным финансовым инструментам. Обычно открывают позиции на срочном рынке, которые противоположны уже открытым или планируемым позициям на другом рынке. Фьючерсные контракты на фондовые индексы позволяют страховать риски падения цен на акции предприятий, например, входящих в Dow Jones Index - можно продать фьючерсный контракт на этот индекс, и впоследствии, если рынок начнет падать, инвестор, выкупив этот контракт, компенсирует потери. Торговые обязательства хеджера всегда гарантированы реальными финансовыми активами.

Спекулянты: заключают сделки по фьючерсам на Форекс исключительно с целью заработать на благоприятной курсовой разнице. При минимальных торговых издержках на открытие позиции за счет кредитного плеча входят в рынок большими объемами и способны существенно влиять на цену актива.

Сегодня объемы операций на срочном рынке значительно больше объемов реального рынка. Благодаря высокой доходности и низким затратам на проведение операций именно спекулянты обеспечивают рынку фьючерсов основную ликвидность.

Сегодня объемы операций на срочном рынке значительно больше объемов реального рынка. Благодаря высокой доходности и низким затратам на проведение операций именно спекулянты обеспечивают рынку фьючерсов основную ликвидность.

Фьючерсные контракты поставочного типа заключаются крайне редко - на реальном рынке преобладают спекулянты, а их реальный товар не интересует. Основной объем по обоим типам контрактов в большей степени выполняется без поставки. Приобретая фьючерсы на Форекс для спекулятивных целей, нет смысла ждать даты экспирации – необходимо отслеживать только динамику текущей цены по отношению к цене приобретения. Контракт можно закрыть в любой удобный для трейдера момент, внешне в торговом терминале это выглядит как обычное закрытие сделки, на биржевом рынке – как обратная позиция. Разница между стоимостью покупки/продажи может быть как прибылью, так и убытком.

Внимание – особенности торговли!

С точки зрения торговых операций никакой разницы нет, кроме одной – в «стакане» сделок биржевого фьючерса на крупнейших площадках видны реальные торговые объемы, а также моменты входа (иногда - и отложенные ордера) крупных игроков. Каждая котировка содержит не только цену, но и объем, так как за ней стоит конкретный фьючерсный покупатель (продавец). В терминале Форекс этого нет.

Одновременно на биржах по каждому активу торгуется несколько контрактов с разной датой закрытия. После даты страйка, согласно календаря, активным становится следующий контракт, период между моментами экспирации (ближайшим и самым дальним) конкретного фьючерса называется глубиной поставки. Например, практически все валютные фьючерсы, а также контракты на энергоресурсы имеют глубину 1 квартал (3 месяца).

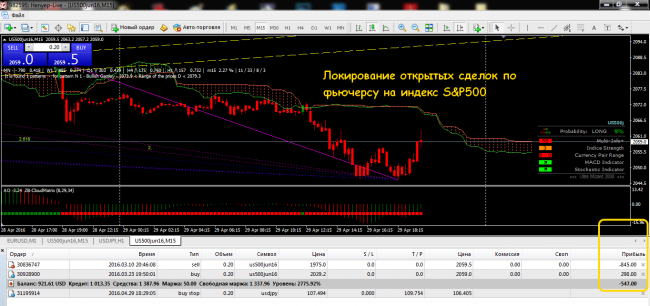

Чаще всего, брокеры Форекс допускают открытие локирующих сделок по фьючерсным активам, но всегда - только в рамках одного фьючерса. Текущий убыток можно зафиксировать, по крайней мере, до даты закрытия контракта. Открытие разнонаправленных позиций по одному активу, но с разной датой экспирации, локирующими ордерами не считается и залоговая сумма при этом не уменьшается.

Торговые условия, вид и размер комиссий, наличие свопа для фьючерсов на Форекс определяются конкретным брокером - иногда он позволяет работать с фьючерсным активом как с обычным инструментом.

Технический и фундаментальный анализ для валютных фьючерсов аналогичен валютной паре. В течение всего срока действия фьючерса сделка сопровождается традиционными способами и, при нежелательной тенденции, - избавляемся от контракта.

И в качестве заключения …

Благодаря фьючерсным сделкам происходит глобальное перераспределение капитала, как между различными странами и отдельными секторами экономики, так и различными типами участников (спекулянты, производители, хеджеры).

Так как фьючерсные спекулянты всегда стремятся купить все (товары, акции, сырье, валюту) по самой низкой, а продать по самой высокой цене, то они становятся важнейшим инструментом для любой экономики. Помимо личной прибыли они формируют ценовую политику на актив (или группу активов). Если фьючерс на товар или энергоресурс экономически недооценен, то крупные спекулянты, покупая такой актив, способствуют росту его стоимости, если актив с точки зрения рынка слишком дорогой, то спекулятивные сделки на продажу быстро снижают цену.

Если вы торгуете фьючерсами на Форекс, то, как и любой биржевой трейдер, обязаны отслеживать все виды рынков, анализировать огромное количество данных не только по активу, но по конкретной отрасли или компании, а также общую экономическую ситуацию. Поэтому аналитика от фьючерсных профи особенно полезна, а их торговые решения оказывают огромное влияние на все виды рынков. Источник: Dewinforex

72368

72368