В. Сперандео в дополнительных рекомендациях не нуждается, сделав состояние в юном возрасте и приумножив его в дальнейшем, он стал ориентиром для многих трейдеров. Некоторыми из своих секретов он охотно делится с трейдерским сообществом.

Сперандео примечателен тем, что работать в области, связанной с трейдингом он начал практически сразу после окончания школы. Он даже не пытался поступить в какой-нибудь университет – сразу попал на Уолл-стрит.

После недолгой работы на должности сперва котировщика, а потом и специалиста по работе со статистикой он понял, что работа с массивами данных – не его призвание (откровенно говоря, его уволили за массу ошибок при ведении статистики). И вот с этого момента и начинается его карьера как трейдера.

Дела его пошли так хорошо, что уже вскоре после старта Сперандео смог похвастаться доходом на уровне $50000. Для того времени это были большие деньги, например, глава фирмы, в которой работал Виктор, получал примерно столько же за год.

Из значимых достижений Сперандео отметить можно 17-летний период без убытков (имеется ввиду отсутствие убытков за год). Параллельно с трейдерской деятельностью Виктор издал несколько книг, в них нас особенно будет интересовать практическая составляющая его торгового метода.

Учимся заново работать с трендами

В определенный момент времени Сперандео вдруг осознал, что до сих пор не встречал точного и универсального определения тренда, который бы позволил отделить трендовое движение от просто изменчивого рынка. Тогда то он и предложил определение, которое позже прижилось и используется сейчас.

Восходящим трендом он предложил считать такое движение цены, при котором на графике последовательно появляются все более высокие максимумы и все более высокие минимумы (для медвежьего тренда наоборот). Все прочие типы движений к трендам не относятся. Если, например, на графике последовательно повышаются максимумы, но при этом на локальных минимумах такого не наблюдается, то можно говорить только об изменчивости, но никак не о тренде.

Построение трендовых линий позволяет эффективно работать при смене тренда (т.е. нас интересует пробой поддержки/сопротивления и критерии истинности пробоя). В этом то и заключается главная сложность – посади за монитор 10 человек и все 10 выберут для построения разные экстремумы. А построенные по разным экстремумам линии будут давать разные сигналы для входа в рынок, для нас же важна стандартизация, т.е. должны быть четкие правила построения и заключения сделок.

Сперандео предложил четкие правила построения трендовых линий:

- для построения линии поддержки на растущем рынке нужно построить линию через первый и последний локальный минимум. При этом последний локальный минимум должен предшествовать последнему самому высокому максимуму;

- при этом нужно, чтобы нигде навсем своем протяжении линия не пересекалась с ценой.

Полученную линию нужно продлить далее, при этом допускается ее контакт с ценой. Такое построение позволит отфильтровать не один ложный вход, ведь при построении линии на глаз число ложных пробоев увеличивается, такие линии, в общем и целом соответствуют направлению господствующего тренда, но для точной работы непригодны.

Пробой трендовой линии и его подтверждение

На истории моменты смены тренда легко заметны и остается только удивляться почему столь очевидные вещи остались в свое время без внимания. Три критерия истинности пробоя позволяют оценить вероятность смены тенденции, цена должна:

- пробить построенную трендовую линию. Под пробоем понимается закрытие свечи ниже поддержки/сопротивления на том таймфрейме, на котором она была построена;

- второе условие – график не должен устанавливать новые максимумы (на растущем рынке) или минимумы (на падающем);

Важно! Исключение из этого правила – резкие, импульсные движения цены на фоне неожиданных новостей. В таком случае цена может ненадолго вернуться в область экстремума, перестраивать трендовую линию в этом случае не нужно.

- Сперандео рекомендует дождаться момента, когда цена перепишет последний локальный минимум (на растущем рынке) или максимум (на падающем). Это подтверждает истинность пробоя.

Выполнение всех 3 условий дает очень сильный сигнал как минимум о замедлении текущей тенденции. А чаще всего происходит либо глубокая коррекция, либо даже ее разворот.

Также в работу можно брать неидеальные сигналы, вних достаточно выполнения хотя бы двух из перечисленных условий. Вероятность отработки немного меньше, но возможность как минимум переставить сделку в безубыток у трейдера скорее всего будет.

Рассмотрим все нужные построения на конкретном примере. На восходящем тренде строим трендовую линию по перечисленным правилам, выделяем максимум всего движения и локальный минимум, предшествующий этому максимуму. Через эти точки проводим горизонтальные прямые.

После пересечения ценой поддержки сверху-вниз ждем пока она не закрепится ниже линии, проведенной через минимум, вход в рынок происходит только после этого, верхняя линия выполняет роль ограничителя, если цена уйдет выше нее, то нужно будет перестроить трендовую линию.

Можно работать и по классической схеме – пробой + ретест, т.е. ждем пока цена коснется пробитую трендовую линию и только после этого заключаем сделку. Но проблема в том, что цена далеко не всегда ведет себя так покладисто. Если просмотреть историю, то видно, что больше чем в половине случаев цена делает попытку сделать ретест, но сил дойти до пробитой трендовой линии у нее не хватает.

Подход Сперандео позволяет брать в работу и такие пробои. Это увеличивает число сделок, а описанные фильтры довольно эффективно отсеивают ложные пробои. Использовать описанные критерии можно на любом таймфрейме.

Применение предложенных критериев на практике

Описанная тактика торговли иногда встречается под обозначением 1-2-3. Первая точка – пересечение ценой трендовой линии, вторая – когда цена пытается переписать последний экстремум трендового движения и точка 3 – пересечение ценой горизонтальной линии, проведенной через последний локальный экстремум.

В рассмотренном примере цена пробила поддержку и остановилась на уровне последнего локального минимума, для продаж пока рановато. Растущий тренд был довольно резким, в таких случаях классический ретест почти никогда не происходит.

Точка 2 образуется после того, как цена попыталась переписать максимум всего трендового движения. Видно, что сразу после этого образовалась большая медвежья свеча, что только подтверждает изначальное предположение о смене тренда. Открывать короткую сделку в этом примере можно было после формирования т. 3, стоп при этом следовало бы вынести за максимум всей восходящей тенденции.

Закрывать сделку можно либо после формирования обратного сигнала, либо после того, как цена войдет в зону консолидации (начнет движение в горизонтальном канале). Часть сделки можно закрыть после того, как цена пересечет сопротивление в т. А – это своего рода страховка.

Возможен и другой вариант, когда цена после пробой трендовой линии все же переписывает экстремум трендового движения. Все зависит от того, как именно этот пробой экстремума совершился:

- если цена ненадолго переписывает экстремум и потом резко отскакивает в обратном направлении, то смена тренда практически свершившийся факт, нужно только дождаться формирования точки 3;

- если перепись экстремума происходит плавно,и цена не торопиться идти в обратном направлении, то вероятнее всего смены тренда не будет.

Вход в точке 3 можно считать самым консервативным вариантом торговли, в этой случае соотношение потенциальной прибыли к убытке больше 1, но если посмотреть на историю, то возникает соблазн заключить сделку пораньше. В отдельных случаях это допустимо, но рассматривать каждый из них стоит отдельно.

Заключать сделку в т. 1 можно только в том случае, если стоп получается небольшим, раз в 5-7 меньше, чем при входе в т. 3. Если же соотношение в пределах 1:1,5 – 1:2, то лучше не рисковать.

В рассмотренном примере пробой трендовой линии произошел довольно резко, поэтому при входе в т. 1 стоп получился бы крупным (240 п). При входе в т. 3 стоп в районе 361 п, что лишь в 1,5 раза больше, чем при продаже в т. 1. Но сделка в т. 3 гораздо надежнее, так что немного больший стоп можно считать своего рода платой за надежность сигнала.

Если бы при сделке в т. 1 величина SL была в пределах до 70-100 п, то в дополнительном риске был бы смысл.

Что делать если правило 1-2-3 не работает?

После мощного трендового движения вовсе не обязательна смена тенденции. Цена вполне может попасть в боковое движение, при этом трейдер попадает в неприятную ситуацию, когда и сигнал для торговли вроде бы есть, но в то же время особой уверенности в нужном движении цены нет.

При этом вариантов бокового движения может быть 2 – консолидация и распределение.

Консолидация = спокойствие, в это время участники торгов предпочитают занять выжидательную позицию, например, в ожидании важной статистики. Этот период можно назвать затишьем перед бурей.

Во время распределения внешне ситуация та же, но вот причины ее иные. Дело в том, что результат бокового движения – примерное равенство сил быков и медведей, отсюда и топтание на месте.

Торговать в это время можно по тому же принципу, что и по точкам 1-2-3. То есть выделяем горизонтальный коридор и ждем пока цена пробьет его. Сделку заключаем либо в момент пробоя, либо на ретесте границы коридора.

Важно! Часто истинный пробой границы коридора сопровождается резким увеличением объема. Это можно использовать как критерий истинности пробоя.

При покупках на пробое стоп можно вынести немного за точку пробоя, а ТР использовать равным ширине канала. Риск ложного пробоя выше, чем при использовании правила 1-2-3, но за счет очень выгодного соотношения ТР и SL, то даже если соотношение прибыльных/убыточных сделок будет равным 1:3-1:5, то за счет большого ТР удастся отбить все убытки и остаться с прибылью.

При работе на выходе из флета ни в коем случае нельзя полагаться исключительно на пробой ценой горизонтальной границы канала. Обязательно стоит обращать внимание на объемы, идеальный вариант – в момент пробоя не входить в рынок, а просто наблюдать, сделку же можно заключить после ретеста пробитой границы, неплохо если это совпадет с формированием соответствующего свечного паттерна.

Второстепенные сигналы в стратегии Сперандео

Им Виктор отводил скорее вспомогательную, чем основную роль и использовались они исключительно как дополнение, усиливающее уже полученный сигнал. В работе использовалась SMA с периодом 200, а также 4-дневная скользящая средняя.

Линия с периодом 200, да еще и на дневных графиках выступает мощной поддержкой/сопротивлением, поэтому сам факт ее пробой вниз/вверх является мощным сигналом о возможной смене тенденции. Главная проблема заключается в том, что из-за крупного периода она очень медленно реагирует на изменения поведения цены. В итоге, когда график ее все-таки пересекает, большая часть движения уже позади и входить в рынок поздно.

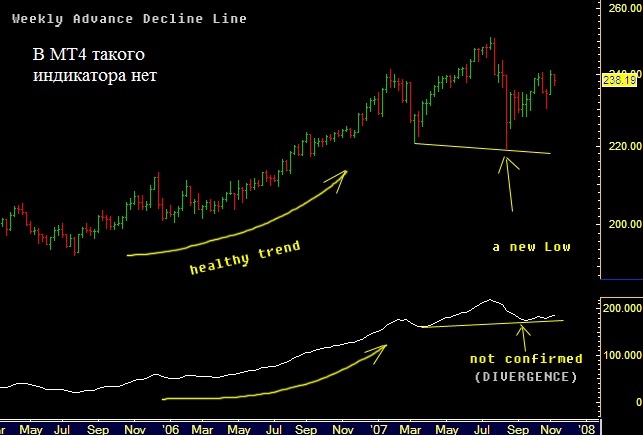

Из индикаторов Сперандео использовал еще и ADL (Advance decline line). Это довольно простой алгоритм, единственное его назначение – подсчет моментов, в течение которых цена росла и падала. Каждое значение рассчитывается по формуле

ADLn = Nрост –Nснижение + ADLn-1

Это неплохой индикатор для поиска моментов, когда тренд начинает выдыхаться. В таких случаях, как правило, появляются дивергенции. Если же рынок растет и кривая индикатора направлена вверх, это можно считать косвенным признаком силы тренда и отсутствия предпосылок для разворота. К сожалению, для МТ4 и МТ5 этого алгоритма нет.

По тому же принципу работает аналог ADL – индикатор ADR (advance decline ratio), отличается только способ отображения информации. Если ADL отображается как плавная линия, то ADR изобилует прямолинейными участками (что говорит о примерном равенстве сил быков и медведей), из сигналов, подаваемых ADR нас будут интересовать:

- совпадение направления линии и тренда – говорит о силе последнего, несовпадение – о его слабости;

- дивергенции – предвестник разворота;

- пересечение уровня 1, снизу-вверх говорит о наличии бычьей тенденции, сверху-вниз – медвежей.

Важно! При этом индикатор сравнивает только количество импульсов в единицу времени. Поэтому часто встречаются ситуации, когда на рынке сильный рост/снижение, а индикатор рисует прямую линию, связано это с тем, что количество импульсов примерно равно на этом отрезке, а объем в алгоритме не учитывается, что не совсем логично.

Еще одно любопытное открытие Сперандео сделал, наблюдая за поведением индекса Доу-Джонса. Заключается оно в том, что если после средне- или долгосрочного экстремума формируются 4 свечи подряд, закрывшиеся в противоположном направлении, то вероятность смены тренда велика.

При анализе истории на D1 за период с 1926 по 1985 год было установлено что:

- в 10% 4-дневной тенденции не было выявлено, то есть смена тренда происходила, но 4 подряд свечей в направлении нового тренда зафиксировано не было;

- в 25% случаев после достижения среднесрочного максимума сразу формировалась комбинация из 4 свечей, закрытых в другом направлении, что и стало предвестником смены тренда;

- в 41% случаев 4-дневная тенденция наблюдалась в первые 6 дней после экстремума;

- в 75% случаев она фиксировалась в первые 24 дня после среднесрочного экстремума.

Важно! В сумме получается больше 100%, дело в том, что в те же 75% входят 41%, когда 4-дневная комбинация встречается в первые 6 дней. То есть суммировать проценты не нужно.

Что касается форекса, то статистического обоснования 4-дневной формации нет.

Из дополнительных сигналов отметить можно и объемы:

- Сперандео отмечает, что для бычьего тренда конец роста чаще всего совпадает с максимальными объемами (при этом на старте роста объемы невелики). А вот для нисходящей тенденции все ровно наоборот – на старте тренда объемы большие, а ближе к концу он падает;

- во время коррекционного движения на перепроданном рынке объем растет при росте графика и снижается при падении. На перекупленном рынке соотношение движения графика и изменения объема противоположны;

- по ходу развития бычьего тренда объем плавно нарастает, для нисходящей тенденции объем постепенно уменьшается.

Правило разрыва и правило 3-дневного экстремума

Так как Сперандео торговал в основном фьючерсами и различными индексами, то он активно использовал разрывы в торговле. На форекс они встречаются разве что после выходных дней, да и то не всегда.

Смысл правила разрыва заключается в том, что трендовая линия может пробиваться за счет разрыва. В таком случае это можно считать сильным сигналом, подтверждающим смену тренда и можно не ждать формирования точек 2 и 3. На форекс такие пробои встречаются очень редко, входить в рынок можно после перекрытия разрыва.

Иногда пробой трендовой линии происходит, но рынок не дает нам возможность воспользоваться этим. То есть нет ни ретеста, ни даже попытки цены вернуться к пробитой поддержке/сопротивлению. Тут то и пригодится правило 3 дней, удобнее разобрать его на конкретном примере.

В рассматриваемом случае видно, что точки 2 и 3 не образовались. Войти в рынок можно было после того как цена ушла ниже 3 свечей, закрытых в одном направлении и пробивших линию поддержки. Каждая из этих свечей должна устанавливать новый минимум (для смены тренда на медвежий) либо максимума (при смене тренда на бычий).

В этом же примере пробой линии поддержки совпал с образованием разрыва на графике. Войти в рынок можно было и при его перекрытии (самый рискованный вариант), что дало бы намного более выгодную точку для продаж. Пробой поддержки разрывом – сильнейший сигнал о смене тренда.

Подведение итогов

Виктор Сперандео рожден, чтобы быть трейдером, сложно представить его в какой-то другой роли. Он обладает всеми необходимыми чертами для этого – дисциплинирован, умен, терпелив, сосредоточен, но в то же время он сохранил страсть к трейдингу, стремление постоянно совершенствовать свою стратегию работы.

Особо значимым можно считать его подход к работе с трендовыми линиями. Казалось бы, все, что можно о них уже сказано, но Сперандео ввел четкие критерии, благодаря которым фактор субъективности при построениях исчезает.

И пусть всех секретов своей тактики «трейдер Вик» не открывает, но и того, чем он поделился вполне достаточно. Описанные методы универсальны и могут использоваться как дополнение практически к любой торговой системе. Источник: Dewinforex

Социальные кнопки для Joomla

71674

71674