Такие имена как Джордж Сорос, Томас Демарк, Ларри Уильямс и прочие гиганты мира финансов известны всем трейдерам. Куда реже внимание обращают на крупные неудачи, а зря, ведь они показывают, что скатиться с вершины можно очень быстро.

Известно, что свыше 90% начинающих трейдеров в итоге оказываются ни с чем. Связано это в основном с проблемами в области психологии. Люди не могут совладать с элементарными эмоциями, жадность, страх, желание побыстрее и побольше заработать делают свое дело. Это и приводит к обнулению депозита.

Примерно то же самое можно наблюдать и в случае с именитыми трейдерами. Просто если новичок потеряет пару сотню баксов, то в случае со знаменитостями масштабы трагедии на порядки больше. Случались в истории банкротства банков из-за таких вот неуравновешенных спекулянтов и даже реальные тюремные сроки.

Разрушитель Barrings Bank – Ник Лисон

История знает примеры и больших убытков, но именно историю Лисона можно приводить как наглядный пример того, что каких-бы высот трейдер не достиг, вернуться к тому с чего начинал очень просто. Вот только в этом случае самоуверенность Лисона утянула на дно и банк Barrings, который в итоге был продан всего за 1 фунт.

История Ника начиналась неплохо:

с ходу ему удалось устроиться на должность специалисты по оформлению биржевых контрактов в тот самый злосчастный Barings. На то время это был банк практически с идеальной репутацией (если не считать 1890 год, когда центробанку пришлось напрямую вмешаться в судьбу Barings, чтобы спасти его от банкротства);

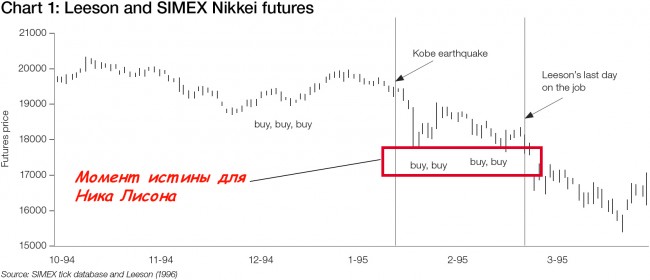

- уже через 3 года его отправили в Ю-В Азию, основная его задача состояла в том, чтобы заниматься арбитражом (то есть использовать временную задержку между открытиемторговых площадок SIMEX и OSE), торговля велась NIKKEI 225. Также в перечень его обязанностей входило исполнение заявок клиентов;

- следующие 3 года можно считать пиком карьеры Лисона как трейдера. Он один принес сперва 10%, а затем и половину от всей прибыли сингапурского отделения банка. Понятно,что это не осталось без внимания руководства и премия намного превышала его годовой оклад. Продвижение по службе также было, он за пару лет превратился из обычного маклера в начальника отдела, который оформлял сделки.

Важно! По большому счету лондонское начальство дало Лисону полный карт-бланш. Он только на бумаге числился подчиненным сингапурского отделения. На деле же он сам и его отдел были своего рода «государством в государстве». Все приказы он получал из Лондона и отчитывался также перед тамошним руководством.

У любого постороннего человека в то время могло сложиться впечатление, что Лисон – восходящая звезда трейдинга. И только один человек в мире знал истинное состояние дел – он сам. Можно только догадываться каких усилий ему стоило вести обычный образ жизни зная, что реальные убытки банка накапливаются как снежный ком.

Убытки этот великий комбинатор прятал с помощью служебного счета 88888 (на него отправлялиь все случайные и просто неудачные мелкие сделки обычных служащих). Но ничто не может продолжаться вечно и в один прекрасный день историй Ника закончилась.

Тут не обошлось и без неудачного совпадения. Он рассчитывал на рост Nikkei 225, но землетрясение в Японии спутало ему все карты. Махнув рукой на последствия, он попытался было в одиночку сломать хребет медведям, но совсем немного не хватило финансовых возможностей банка – Лисон проигрался в пух и прах.

Итогом всего этого стал тюремный срок для самого Лисона и невозможность для него заниматься трейдингом в будущем. В итоге некогда успешный трейдер работает сейчас гендиректором скромного ирландского футбольного клуба.

А ведь мог бы и дальше работать в Barings Bank, зарабатывая в месяц больше чем сейчас за год. Единственная причина краха – азарт и неспособность вовремя остановиться.

Говард Хаблер – невозмутимый слив 9 миллиардов долларов

Именно Хаблера ставят на первое место в списке самых крупных потерь за последние 15-20 лет. ПО минимальным оценкам потери от его действий составили $9млрд, другие оценки говорят о $10 млрд убытков. Конечно, Morgan Stanley при этом не обанкротился, но удар по репутации был нанесен колоссальный, ведь то, что это вообще стало возможным, говорит о серьезных недостатках риск-менеджмента.

Хаблер в отличие от Лисона не занимался подтасовкой отчетов, да и вообще руководство не обманывал. Просто он слишком поверил в свои силы.

В середине нулевых на рынке США наблюдался рост ипотечных кредитов. Всего за 2 года число высокорисковых займов увеличилась в 2,5-3 раза в зависимости от штата (с 8% до 20% как минимум). При этом кредиты с незафиксированной процентной ставкой составляли около 90% от общего их числа.

В таких условиях Хаблер сперва работал, рассчитывая на рост рынка, а затем на его падение. Не вдаваясь в детали, отмечу только, что прогнозы оказались завышенными, хеджирование не принесло успеха. В итоге Хаблеру пришлось зафиксировать убытки.

Примечательно, что несмотря на такой результат, Morgan Stanley не стал портить жизнь Хаблеру, тот в итоге просто уволился и даже получил неплохие многомиллионные бонусы. А чуть погодя невозмутимый трейдер основал Loan Value Group LLC, которая занимается вопросами все того же ипотечного кредитования.

Сам Хаблер не только не волнуется о своем прошлом, но уверен, что история с Morgan Stanley послужила неплохой рекламой. Можно только позавидовать его самообладанию и уверенности в своих силах.

Скандально известный Жером Кервьель

Одни считают этого человека козлом отпущения, на которого начальство списало все свои просчеты, другие уверены в том, что Жером действительно мошенничал. Но факты заключаются в том, что он действительно причастен к сделкам, результатом которых стали убытки в размере $6,7 млрд.

История, в принципе не нова. Начинал Кервьель помощником трейдера в банке Societe Generale, а потом и самостоятельным трейдером. При этом ничто не говорило о том, что в банке трудится великий махинатор, коллеги характеризовали его как не то чтобы посредственность, но человека, неспособного самостоятельно организовать масштабный подлог.

Тем не менее, в 2008 году Societe Generale вдруг обнаружил, что один из трейдеров умудрился наоткрывать позиций на сумму более чем в $50 млрд (а это уже превышало капитализацию финучреждения). Последовали разбирательства, суды, в итоге на Кервьеля посыпались все шишки, а суд обязал его выплатить банку порядка $5 млрд.

Кьервьель не отчаивается и бодро отбивается от нападок банка, обвиняя руководство в подлоге и подавая апелляции во все возможные инстанции. Он успел выпустить книгу, в которой пожаловался на тяжкую долю трейдеров (даже сравнил их с проститутками, мол их тоже оценивают исключительно по прибыли, которую они приносят).

Брайан Хантер и печальная история Amaranth Advisors

Звезда этого трейдера засияла после урагана Катрина. Дело в том, что сильнейшее стихийное бедствие, обрушившееся на США, разрушило не только инфраструктуру Нового Орлеана, заметное влияние было оказано на стоимость нефти и газа. Именно на пострадавший регион приходилось по состоянию на 2005 год примерно 1/5 от общей добычи по США.

В таких условиях не нужно быть гением, чтобы предвидеть рост цен на газ, ведь объем добычи резко уменьшился, а спрос остался примерно на прежнем уровне. Хантер в этих условиях сумел поймать момент, сделал ставку на рост цен на газ и обеспечил колоссальную прибыль в 2005 году.

В 2006 году тенденция не продолжилась, что и привело к потерей фондом Amaranth Advisors 2/3 привлеченных активов. Понятно, что у фонда не было такого ресурса прочности как у Morgan Stanley, так что банкротство было неизбежным.

Правда, в этой истории нет уверенности, что источником убытка стала именно переоценка трейдером своих возможностей. Хантер подозревался в том, что в середине нулевых манипулировал ценами на газ, и даже был оштрафован 5 лет назад. Так что вполне возможно, что банкротство фонда было спланировано.

Как Джон Меривезер споткнулся об Россию и собственные амбиции

Еще одна легенда Уолл-Стрит, павшая жертвой собственных амбиций. На фоне остальных выделялся колоссальными объемами сделок (объем открытых позиций доходил до триллиона долларов), а также тем, что на пике своей карьеры он один управлял примерно 1/20 от суммарного объем финрынка. Даже с поправкой на то, что это были 90-е, объемы просто гигантские.

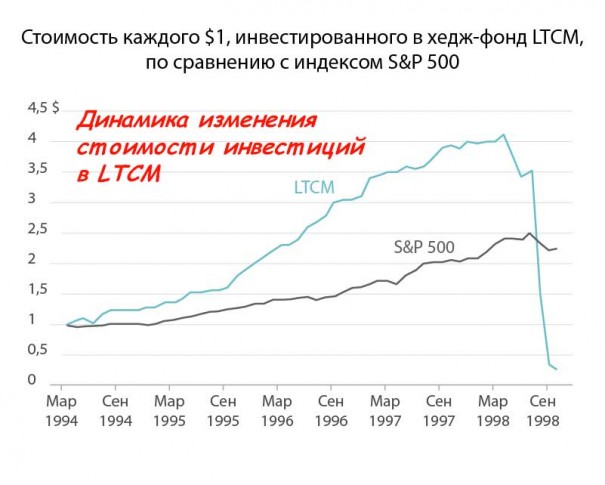

Меривезер организовал собственный хедж-фонд,благодаря отличной репутации и связям сумел переманить к себе лучшие умы мира финансов. Все это привело к тому, что прибыль 3 года подряд держалась на уровне 40% годовых при просадке в 10 раз меньше.

На не очень выгодных для инвесторов условиях (2% от инвестиций и 25% от полученной прибыли) фонду удалось привлечь свыше $7 млрд инвестиций. Все шло просто отлично до конца лета 1998 года. Тогда часть финансов была вложена в российские ценные бумаги, доходность по ним был отличной, но дефолт спутал все карты.

Именно с этого сравнительно небольшого камешка началась череда неудач. В итоге дошло до того, что фонд просто не мог продать купленные бумаги даже по минимальной цене. Все шло к банкротству, а учитывая триллион долларов, вложенный в облигации, это могло пошатнуть и мировую финансовую системы.

Только благодаря вмешательству ФРС и тому, что банкам пришлось выкупать эти бумаги, удалось стабилизировать ситуацию. В итоге этой нервотрепки компания прекратила свою деятельность, а Меривезер взял тайм-аут

В итоге Джон все же вернулся в работу, но сейчас он оперирует в разы меньшими суммами.

Бруно Иксил и неудачное хеджирование

Бруно Иксил работал в JP Morgan Chase и на пике карьеры контролировал ценные бумаги, которые оценивались в $350 млрд. Это в итоге сыграло с ним злую шутку.

Во второй половине 2011 Иксил активно использовал хеджирование с тем, чтобы минимизировать риски, связанные с рецессией мировой экономики. В 2012 возникла необходимость перехеджироваться с тем, чтобы уменьшить объемы первых хеджирующих сделок.

Именно неудачная попытка сделать это и привела к тому, что за 10 дней был получен убыток в размере $2,3 млрд. Шумиху, связанную с судебными разбирательствами акционеров JP Morgan и банка, а внимание обратим на Иксила, который в этой истории главное действующее лицо.

Выяснилось, что несмотря на громкое имя и репутацию у JP Morgan была, мягко говоря, не лучшая ситуация с управлением рисками и контролем деятельности своих подчиненных. Иксил по большому счету работал почти без контроля. Ирвин Голдман не очень ответственно подходил к вопросу оценки рисков, Айна Дрю и вовсе поверхностно оценивала работу Иксила.

При этом Бруно нельзя упрекнуть в том, что он нарушил закон. В этой ситуации причиной проблем стали скорее недостатки законодательства в области банковского регулирования. Конечно, просчеты в системе риск-менеджмента банка тоже никто не отменял.

Мистер 5% - Ясуо Хаманака

Следующий наш герой родился на родине самураев и если бы не его выдающиеся махинации с контрактами на покупку меди так бы и остался неизвестным широкому кругу трейдеров. Его афера затронула весь мир, а компании Sumitomo принесла убытков на сумму $2,6 млрд.

Этот человек на протяжении нескольких лет в 90-х создавал во всем мире искусственный дефицит меди. За счет этого цена на нее постоянно росла, что и позволяло емунеплохо зарабатывать.

Вся соль аферы состоит в том, что официально Sumitomo позволяла закупать ему приблизительно 800000 т меди и перепродавать ее (около 5% мирового оборота, отсюдаи прозвище). В 1995 году на рынке меди начали происходить потусторонние явления, она росла в цене очень быстро, причем никаких оснований для этого не было.

В итоге выяснилось, что Хаманака скупал меди в несколько раз больше, чем ему позволяла компания и придерживал ее для создания искусственного дефицита.На первых порах все было нормально, но затем ему приходилось крутиться как белка в колесе, продав 1000 тонн нужно было тут же закупить в 2-3 раза больше, чтобы дефицит сохранился и цены не просели.

После того, как история эта вскрылась цены на медь просели с $2800 за тонну до $1935. В итоге компания потеряла порядка $2,6 млрд. Любопытно, что Хаманаку незадолго до обнародования этих данных повысили с тем, чтобы у него не было доступа к торговле.

Поучительная история Aracruz

Финансовый директор Aracruz Айзек Загури уж точно не нарушал закон, да и с самоконтролем у него все в порядке. Тем не менее, компания (мировой лидер в области производства целлюлозы) благодаря его деятельности не досчиталась $2,43 млрд (в пересчете на современные доллары).

Неблагоприятная ситуация для Alcatraz сложилась не так давно –в конце 2008 года. Во время первой волны кризиса сильнее всего пострадали как раз экономики развивающихся стран, к которым относится и Бразилия.

В то время компания очень неудачно вложилась в национальную валюту, но реал после этого обесценился на четверть по отношению к USD. Учитывая масштабы вложений это вылилось в убытки свыше $2 млрд.

Роберт Ситрон – инвестиции по рекомендациям астролога

Если вдуматься, то история Ситрона абсурдна от начала и до конца. Вдумайтесь только, человек без соответствующего образования умудрился превратиться в крупного инвестора, привлечь около $7млрд инвестиций инекоторое время даже показывал неплохую доходность.

В то время он работал в округе Ориндж казначеем и казалось на все 100% соответствует должности. На кривую дорожку его толкнули события конца 80-х, когда по краткосрочным инвестициям стало сложнее получать привычный доход. Тут то он и обратил внимание на долги с так называемой обратной плавающей ставкой. Прибыль по таким долгам рассчитывалась как фиксированный процент – краткосрочная ставка, это позволяло держать прибыль на уровне 7-8%.

На пике карьеры Ситрон управлял портфелем в $7 млрд, а учитывая плечо 1:3 работал с суммой примерно в $20 млрд. А накрылась эта схема в 1994 году, когда из-за роста процентных ставок округ не то что прибыль не получил,а был вынужден зафиксировать убытки в $1,5 млрд.

Когда Роберт был вынужден раскрыть карты, то оказалось, что большинство решений он принимал на основании советов астролога, не имеет законченного профильного образования. То есть управление $7млрд велось с помощью астрологической карты за $4,5.

Квеку Адоболи наносит удар по UBS

Если бы руководство банка UBS знало, во что выльетсяих решение о найме Квеку Адоболи, то вряд ли обратило бы внимание на него. По версии банка помимо убытков $2,3 млрд из-за его действий еще 550 сотрудников лишилось работы. А сам банк потерял 10,8% стоимости, хотя другие финучреждения продемонстрировали рост в день ареста Адоболи.

По версии самого Адоболи, руководство было в курсе всего происходящего, а его поощряли рисковать и переходить черту, но только до тех пор, пока он давал прибыль. После убытка он стал козлом отпущения. Любопытен один случай, в котором Адоболи мог потерять порядка $12 млрд банковских денег, но в тот раз ему повезло.

Как бы то ни было, но он признан виновным по 2 обвинениям в мошенничестве. В дополнение к этому он и сам признался, что излишне верил в свои силы и перестал контролировать себя после того, как рынок повелсебя не так, как он ожидал.

Заключение

Перечисленные истории заставляют под другим углом взглянуть на профессию трейдера. Если вам казалось, что знаменитости застрахованы от ошибок и живут в свое удовольствие – снимите розовыеочки. Они такие же люди, как и мы, просто цена их ошибки на порядки выше.

В большинстве из перечисленных историй причиной неудач стала элементарная жадность и чувство вседозволенности. Впрочем, это и немудрено, если человек за год-полтора добивается миллионных заработков, очень трудно сохранить голову ясной. Источник: Dewinforex

Социальные кнопки для Joomla

71852

71852