Практически все трейдеры рано или поздно задаются вопросом – реально ли заработать на Форекс без риска? Разумеется, нет, но минимизировать потери вполне возможно. Специально для решения этой задачи даже была разработана стратегия парный трейдинг.

Если заглянуть в учебники по финансовым рынкам, можно найти следующее определение: стратегия парный трейдинг – это тренд-нейтральная инвестиционная система, в основу которой заложена корреляция двух и более активов. На первый взгляд может показаться, что данный подход ориентирован на крупных игроков, у которых в распоряжении есть большой капитал, но это не так – сегодня подобные методики может применять каждый трейдер.

Прежде всего, следует разобраться с термином «тренд-нейтральности». Здесь речь идёт о стратегиях, прибыль которых не привязана к определённому направлению ценового импульса, иначе говоря, если базовый актив растёт в цене – трейдер зарабатывает, если он дешевеет – спекулянт снова получает прибыль, т.е. в каком бы направлении не пошла цена, портфель показывает доходность.

Учитывая тот факт, что проблема идентификации тренда знакома всем без исключения трейдерам (это основной камень преткновения), возможность получения дохода на любом рынке (без привязки к направлению) стала стремительно набирать популярность. Кроме этого, свою роль в становлении и развитии данной методики сыграла Великая Рецессия 2008 года, так как парная торговля является самой лучшей и доступной защитой от непредвиденных рыночных обвалов.

Стратегия парный трейдинг и корреляция активов

Из базового определения, представленного в самом начале статьи, следует, что за основу стратегии взята корреляция активов. Данное явление используется учёными уже несколько веков, при этом, изначально оно было сформулировано биологами в конце 19 века.

Если отбросить сложные математические и статистические трактовки упомянутой закономерности, в сухом остатке термин «корреляция» будет характеризовать взаимосвязь двух или нескольких величин, иначе говоря, если значения показателей А и B меняются синхронно, можно утверждать, что они коррелируют.

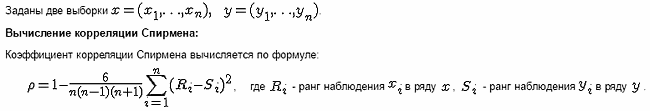

Разумеется, приблизительные оценки «на глаз» являются некорректными (подобный подход противоречит базовым принципам научных исследований), поэтому для характеристики корреляционных зависимостей статистами были разработаны специальные коэффициенты.

На рисунке выше представлена одна из таких формул – это коэффициент ранговой корреляции Спирмена. Как можно заметить, подобные вычисления элементарны, но очень громоздкие, поэтому для упрощения будущих расчётов мы будем использовать специальный индикатор под названием iCorrelationTable.

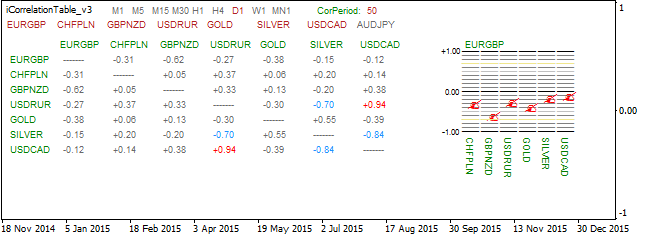

В отличие от многих похожих индикаторов, iCorrelationTable анализирует не одну пару активов, а сразу строит корреляционную матрицу, элементы которой задаёт сам трейдер через файл «Symbol», расположенный в директории «MQL4\Files». Столь незначительная на первый взгляд надстройка позволяет существенно сократить время на оптимизацию рабочего портфеля.

Стратегия парный трейдинг применима для всех рынков, поэтому анализировать можно не только форекс-инструменты, но и различные CFD, например, акции ведущих американских корпораций. К данным нюансам мы вернёмся немного позже, когда перейдём к практической стороне вопроса.

Отбор активов для ручной торговли

Когда речь заходит про валютный рынок, многие аналитики рекомендуют работать с курсами EURUSD и GBPUSD, а также связкой EURUSD и USDCHF. На первый взгляд, подобная рекомендация кажется логичной, так как корреляция между перечисленными инструментами является одной из самых сильных, но на практике разнонаправленная торговля упомянутыми парами сводится к открытию позиции на кросс-курсах.

Чтобы в этом убедиться, рассмотрим простейший пример. Предположим, трейдер увидел расхождение в динамике коррелирующих валютных пар и поэтому решил одновременно купить EURUSD и продать GBPUSD, рассчитывая заработать на «схождении» котировок.

Если объём этих двух операций (в пересчёте на доллары США) будет одинаковым, мы получим ничто иное, как синтетическую ставку на рост курса EURGBP. Таким образом, в данном случае стратегия парный трейдинг не имеет никакого смысла, так как спекулянт сталкивается со следующими проблемами:

- Позиция по-прежнему подвергается значительному риску, поскольку соответствующий кросс является одним из самых волатильных;

- В процессе принятия решений возникают лишние звенья, так как гораздо проще сразу купить/продать пару EURGBP, которая есть у всех ДЦ.

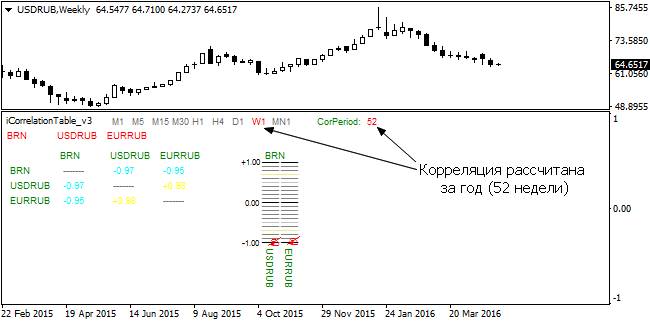

Аналогичный принцип работает практически на всех форекс-курсах, поэтому напрашивается простой вывод – в портфеле валютные пары должны сочетаться с активами других площадок. Чтобы стало понятно, о чём идёт речь, рассмотрим простую и понятную ситуацию – корреляцию нефти и курса RUB.

Как можно заметить, коэффициент корреляции между данными инструментами близок к -0,97 (отрицательное значение указывает лишь на то, что котировки движутся разнонаправлено), поэтому стратегия парный трейдинг будет опираться на следующие допущения:

- Динамика нефти первична – в долгосрочном периоде курс рубля повторяет тенденцию на рынке энергоносителей, т.е. при снижении стоимости барреля RUB начнёт дешеветь, а при росте цены бочки российская валюта подорожает;

- Время от времени между рынком нефти и курсом USDRUB будут возникать расхождения, обусловленные макроэкономическими факторами и заявлениями официальных лиц из Банка России и ФРС.

Таким образом, если удачно выбрать момент, на подобных отклонениях можно заработать, поскольку долго аномальное состояние продлиться не может просто по объективным причинам. Кстати говоря, к факторам, упомянутым во втором допущении, обычно относятся следующие события:

- Налоговый период, когда крупные российские компании продают валютную выручку и перечисляют налоги в бюджеты;

- Выплаты по внешнему корпоративному долгу – в этом случае спрос на иностранную валюту со стороны российских компаний увеличивается, но после всех необходимых расчётов приходит в норму;

- Решения ЦБ РФ и ФРС по ставкам;

- Заявления глав ЦБ РФ и ФРС и т.д.

Разумеется, если в портфель входят другие активы и валютные пары, перечень факторов будет совершенно другим. В любом случае, подобная информация пригодится лишь для «общего развития», так как трейдеру, оперирующему цифрами и котировками, важна лишь ситуация на графике.

Стратегия парный трейдинг и этапы заключения сделок

Итак, у нас уже есть один индикатор (iCorrelationTable), при помощи которого определяется долгосрочная корреляция. Подобные «матричные» оценки рассчитываются в самом начале исследования, поэтому повторять представленную выше информацию нецелесообразно. Просто назовём данную стадию «Оптимизация портфеля».

К сожалению, индикатор iCorrelationTable не сохраняет рассчитанные ранее значения коэффициентов корреляции, поэтому на втором этапе придётся оценить историческую динамику соответствующего показателя. С этой задачей неплохо справляется алгоритм под названием IND_Correlation.

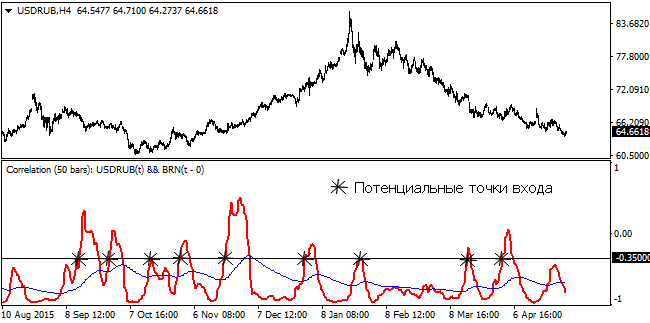

На графике выше представлена разметка упомянутого индикатора. Как можно заметить, он состоит из двух линий – красной и синей. Первая показывает непосредственно коэффициент корреляции, а вторая отображает результат логарифмических преобразований исходной величины.

Стратегия парный трейдинг и без логарифмов является не самой элементарной, поэтому на данной разметке нас будет интересовать только красная кривая. Что касается настроек IND_Correlation, то здесь внимание следует обратить на несколько важных функций:

Symbol1 – это код основного актива;

Symbol2 – код парного актива;

Depth – период расчёта коэффициента корреляции.

Учитывая, что факт долгосрочной корреляции между выбранными активами уже был установлен на первой стадии исследований, данный индикатор будет полезен для поиска отклонений от нормы. Таким образом, если ситуация анализируется на таймфрейме H4, в поле Depth можно задать величину 50, хотя данная величина будет зависеть от «аппетита» каждого трейдера и инвестора, поскольку она определяет частоту появления сигналов.

Немного позже мы в этом убедимся, но сперва необходимо определиться c параметрами аномальных отклонений. Практика показывает, что для активов, долгосрочный коэффициент корреляции которых по модулю больше 0,80, на младших таймфреймах будет достаточно отклонений в область 0 – 0,35, т.е. для того, чтобы стратегия парный трейдинг сгенерировала сигнал, нам требуется лишь установить факт ослабления корреляционной зависимости.

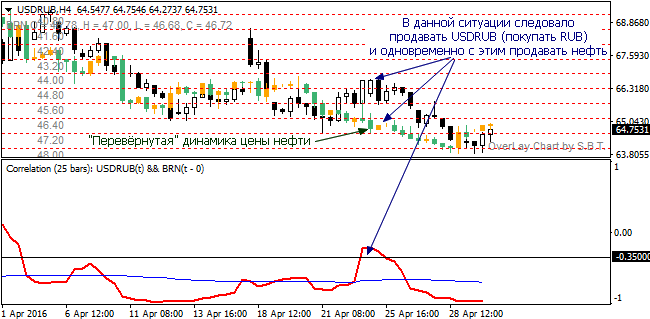

На графике выше схематично обозначены точки входа, после достижения которых можно было сделать ставку на схождение нефти и рубля. В данном случае для расчётов использовалось значение Depth = 50. А теперь вернёмся к вопросу о частоте сигналов и попробуем снизить период расчёта до 25 баров.

Количество потенциальных точек входа заметно возросло, но в данном случае следует готовиться к тому, что после появления сигнала расхождение в динамике активов может продолжить нарастать, вследствие чего плавающий убыток по открытой позиции значительно увеличится.

На следующем этапе необходимо открыть сами сделки, в частности, сначала придётся определить, какой актив следует покупать, а какой продавать. В процессе решения этой задачи можно руководствоваться как «чистым графиком», так и использовать специальное программное обеспечение.

Если трейдер предпочитает работать с обычными графиками, достаточно просто сопоставить динамику двух активов, так как даже невооружённым глазом видно, за счёт какого актива корреляция была нарушена. С другой стороны, если начинающий спекулянт не уверен в своих силах, всегда можно использовать вспомогательные индикаторы.

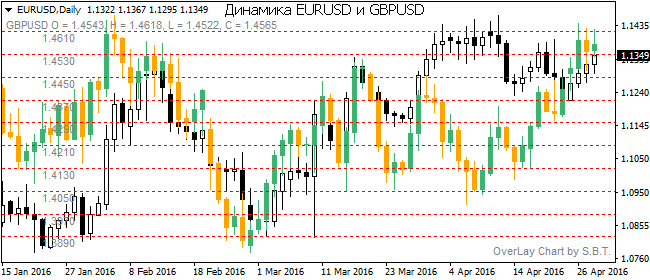

Стратегия парный трейдинг значительно упрощается, если на график добавлен индикатор OverLayChart. Он работает очень просто – трейдер в настройке указывает тикер торгового инструмента, расхождение с которым необходимо оценить, после чего у спекулянта появится возможность визуально сравнить динамику разных активов.

И на последнем этапе достаточно равным объёмом открыть позиции на схождение цен. В представленном примере рубль оказался недооценённым по отношению к доллару, поскольку он некоторое время падал, вопреки дорожающей нефти (напоминаем, на рисунке выше динамика нефтяных котировок представлена в «перевернутом виде», так как в этом случае легче сравнивать тенденции). Таким образом, когда корреляция между USDRUB и BRN ослабла (коэффициент достиг отметки -0,35), следовало набирать портфель, состоящий из коротких позиции по USDRUB и BRN.

Следует заметить, что некоторые трейдеры допускают фатальную ошибку и начинают работать только с одним активом, например, поскольку рубль является ведомым, просто покупают российскую валюту в такие моменты, когда раскорреляция достигла своего пика.

Так делать не рекомендуется по одной простой причине – сделка становится уязвима перед мощными безоткатными трендами. Стратегия парный трейдинг лишена данного недостатка за счёт хеджирующей операции, т.е. даже если на рынке начнётся сильный тренд, риск трейдера будет ограничен величиной расхождения активов.

Какой советник парного трейдинга использовать

Учитывая тот факт, что рассмотренная сегодня система является весьма многообещающей и сопряжена с минимальными рисками, многие трейдеры интересуются одноимёнными роботами и советниками, поэтому вопросу автоматизации следует уделить особое внимание.

Действительно, за последние 10 лет предпринималось множество пыток автоматизировать торговлю на раскорреляции, но все они заканчивались фиаско. Дело в том, что языки программирования mql4 и mql5 являются не самым лучшим выбором для разработки советников, так как подобные идеи предполагают работу сразу с несколькими активами.

Разумеется, создать советник парного трейдинга технически реально, но практика показывает, что данная задача требует серьёзных финансовых вливаний и трудозатрат, иначе на просторах Мировой Паутины можно было бы найти десятки рабочих экспертов.

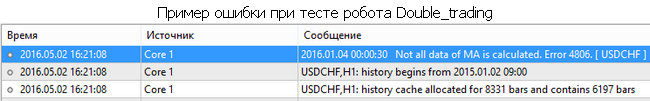

В процессе подбора материалов для обзора нами были протестированы некоторые роботы, авторы которых трудились над реализацией идеи парной торговли. По итогам тестов стало очевидно, что практически все они неработоспособны, а если и запускаются, то в процессе торговли допускают грубые ошибки. Вот основные проблемы:

- Советник парного трейдинга не открывает позицию на коррелирующем активе;

- Возникают ошибки при запуске вспомогательных индикаторов;

- Отсутствует возможность оптимизировать параметры в тестере, так как в MT4 это можно сделать только для одной пары.

Перечислять ошибки можно ещё долго, но вывод уже очевиден – найти бесплатно качественный алгоритм практически невозможно. На наш взгляд, это не критично, так как парная торговля всегда ориентирована на крупные таймфреймы, а это значит, что и затраты времени на управление сделками не столь существенны, чтобы их обязательно автоматизировать.

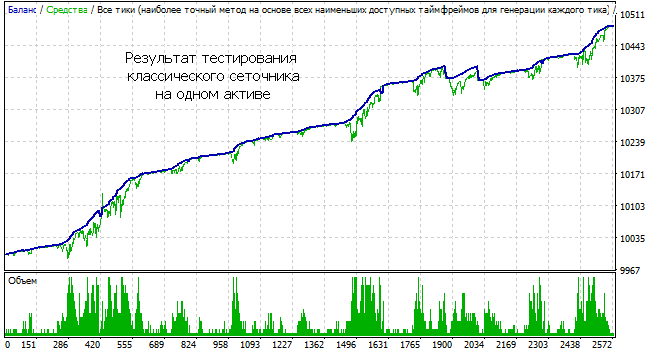

Тем не менее, если оптимизация времени является решающим фактором, всегда можно прибегнуть к давно известным разработкам, например, вопреки расхожему мнению, значительную помощь может оказать обычный «сеточник», который критикуется многими трейдерами за встроенный мартингейл.

Чтобы сетки приносили пользу, необходимо соблюдать несколько важных условий. Во-первых, искать торговый сигнал, равно как и открывать первые сделки, всё равно придётся вручную (один актив покупаем, второй продаём). Данное обстоятельство обусловлено тем, что вспомогательный советник парного трейдинга не обладает модулем, при помощи которого точка входа распознаётся автоматически.

Во-вторых, в коде робота не должно быть прописано «магиков», так как в обратном случае он откажется сопровождать сделки, открытые вручную, и начнёт самостоятельно искать точки входа, которые не имеют никакого отношения к корреляционным зависимостям.

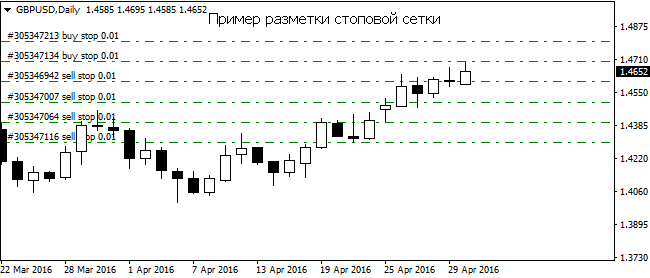

В-третьих, для торговли по корреляции необходимо использовать стоповую версию сетки, которая открывает новые сделки только по ордерам типа sell-stop и buy-stop. В отличие от «лимитного» способа, в этом случае шанс поймать тренд на недооценённом/переоценённом активе значительно увеличивается.

И последнее, на что обязательно следует обратить внимание – мультикоэффициент, отвечающий за подключение модуля Илана/Пирамидинга в процессе открытия новых колен сетки, должен быть равен единице, так как при его увеличении трейдер берёт на себя дополнительные риски, не имеющие никакого отношения к изначальной точке входа.

Советник парного трейдинга, кроме всего прочего, должен корректно работать на разных активах, так как строго на валютном рынке подобная тактика используется достаточно редко. Выше мы уже обращали внимание на данный факт, поэтому в качестве примера рассматривали связку пары USDRUB и нефти Брент, т.е. анализировали два инструмента с разных площадок.

Плюсы и минусы рассмотренной системы

Как можно заметить, стратегия парный трейдинг обладает как преимуществами, так и недостатками, поэтому она подойдёт далеко не всем спекулянтам. В частности, к сильным сторонам подобных алгоритмов можно отнести несколько важных особенностей, грамотная эксплуатация которых позволит регулярно забирать с рынка прибыль:

- Сигналы формируются на крупных таймфреймах, поэтому для управления ордерами не обязательно тратить много времени. Таким образом, торговлю по корреляции можно совмещать с другими системами (внутридневными) и основной профессией;

- За счёт того, что для работы отбираются активы, коэффициент корреляции которых превышает 0,80, точность сигналов получается достаточно высокой;

- Благодаря открытию двух разнонаправленных позиций риск по каждой из них хеджируется, т.е. если на рынке неожиданно начнётся мощный импульс (как это обычно происходит перед кризисами и рецессиями) трейдер компенсирует убыток по одному ордеру прибылью от второго;

- За счёт того, что отклонения часто формируются под воздействием фундаментальных факторов, у спекулянта появляется реальный шанс освоить азы экономического анализа, т.е. научиться правильно трактовать заявления чиновников из Центробанков, макроэкономическую статистику и т.д.

Тем не менее, у рассмотренной системы есть и некоторые минусы, являющиеся неприемлемыми для некоторых трейдеров. Прежде всего, внимание следует обратить на тот факт, что она не подойдёт скальперам, хотя время от времени на форумах трейдеров появляются энтузиасты, пытающиеся оптимизировать её для торговли внутри дня.

Дело в том, что стратегия парный трейдинг уязвима во флетах, в частности, после боковика по мере формирования новых свечей участники торгов часто теряют интерес к идее схождения/расхождения активов, т.е. рынок переходит в новое состояние, при этом долгосрочные корреляционные зависимости, которые видны на разметке индикатора IND_Correlation, остаются в силе.

Во-вторых, открытие встречных позиций на разных активах приводит к увеличению издержек на спреды и комиссии. Разумеется, конкретные величины сборов будут зависеть от типа инструментов (например, на нефти и паре USDRUB они будут отличаться), но, если грубо округлить оценки, сопутствующие потери возрастают при такой торговле в два раза.

И последний минус связан с проблемами в автоматизации, поскольку сегодня в свободном доступе крайне сложно найти достойный и работоспособный советник. Некоторую помощь оказывают сеточные алгоритмы, но следует помнить о том, что изначально они создавались для других целей. Источник: Dewinforex

Социальные кнопки для Joomla

72274

72274