Статистика показывает, что многие трейдеры открывают трендовые позиции слишком поздно, когда потенциал движения уже исчерпан. Бороться с такими ошибками можно по-разному, но самый простой способ защититься от манипуляций – использовать стратегию Прометей.

Когда именно и кем была разработана данная система, сказать сложно, поскольку она сочетает в себе базовый инструментарий классического технического анализа, VSA и некоторые положения Price Action, а все вышеперечисленные методики являются «коллективным творчеством» спекулянтов со всех уголков земного шара, но данное обстоятельство никак не сказывается на общей эффективности методики.

Основная идея стратегии «Прометей»

Наверняка, каждый читатель неоднократно сталкивался с ситуацией, когда некая система идентифицирует сигнал на покупку/продажу, после чего цена резко разворачивается и стремительно «летит» в направлении стоп-лосса. В результате трейдер либо фиксирует убыток, либо вообще начинает паниковать, убирает защитный приказ и попадает в длительную просадку.

Некоторые популярные трейдеры утверждают, что такие ситуации стали появляться относительно недавно – после финансового кризиса 2008 года, когда рынком стали править «коварные» маркетмейкеры (крупные банки, которые видят все заявки), стремящиеся обобрать всех спекулянтов до нитки.

На самом деле, это просто PR-компания, направленная на поддержание интереса аудитории к собственным обучающим курсам, а в реальности всё куда прозаичней – манипуляции существуют ровно столько, сколько функционирует финансовый рынок, так как человеческая природа остаётся неизменной. Суть данной гипотезы заключается в следующем:

- когда актив стоит слишком дёшево – толпа предпочитает открывать короткие позиции и избегает покупок;

- в моменты, когда актив явно переоценён – основная масса трейдеров и инвесторов продолжает его покупать.

На первый взгляд такая трактовка происходящего кажется парадоксом, но на финансовом рынке действует точно такой же принцип, как и во всех остальных сферах. Чтобы стало понятно, о чём идёт речь, можно провести параллель с сельским хозяйством в США (типичная отрасль, где работают классические рыночные законы спроса и предложения, которые не меняются уже несколько веков).

В настоящее время американские фермеры делают акцент на трёх культурах – пшенице, кукурузе и соевых бобах. Поскольку земельные площади ограничены, в начале каждого сезона под каждую культуру отводится определённая доля пашни, рассчитанная с поправкой на экономическую целесообразность.

Например, если цены кукурузы позволяют получать самую высокую прибыль с одного акра, многие фермеры начинают сокращать долю сои и пшеницы. В результате таких действий формируются классические «качели», состоящие из нескольких циклов:

- Самые опытные и экономически подкованные фермеры получают на протяжении нескольких сезонов высокую прибыль (за счёт выращивания высокодоходных культур);

- Середняки, присоединившиеся к тренду где-то в середине движения (когда спрос на доходное сырьё остаётся высоким, но уже постепенно насыщается) прочно держатся на рынке;

- И самые слабые игроки начинают возделывать новые культуры уже тогда, когда цены миновали свой многолетний максимум;

- Затем фаза повторяется, но в обратном направлении.

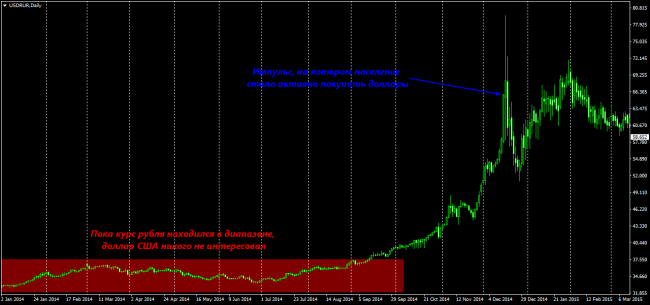

Если кому-то не нравится сельское хозяйство, вот ещё один понятный и более конкретный пример – динамика пары USDRUB, которая с 2014 года неоднократно находилась в центре внимания не только спекулянтов, но и простых российских граждан.

Когда котировки USDRUB находились в диапазоне 33-37 рублей за доллар, USD не пользовался спросом, так как рынок привык к стабильности. Первые тревожные сигналы поступили в момент пробоя отметки 37,00 – когда это случилось, многие профессиональные участники рынка стали проявлять интерес к долларовым активам, но «обыватель» по-прежнему не обращал внимания на рынок.

Самое интересное началось в декабре 2014 года, когда пара USDRUB протестировала первый исторический максимум – в это время объём покупки наличных долларов гражданами РФ значительно увеличился, более того, некоторые люди даже брали кредиты чтобы успеть приобрести валюту по «выгодным» ценам. Результат мы видим на графике – после паники сформировался мощный откат со всеми вытекающими.

Можно возразить, мол, во время девальвации политика монетарных властей мешает трезво оценить ситуацию и принять верное решение. Возможно, это действительно так, но разве ЦБ РФ имел отношение к кризису доткомов, когда простые американцы покупали по завышенным ценам «мусорные акции»?

Или вот ещё пример – обман инвесторов через схему Pump and Dump. Напомним, так называется вид мошенничества, когда аффилированные лица своими действиями и публикациями в СМИ подогревает интерес к акции, после чего сбрасывают имеющиеся ценные бумаги по высоким ценам непрофессиональным инвесторам.

Возникает очередной парадокс – почему люди покупают откровенный «мусор» по высоким ценам, хотя всегда есть возможность ознакомиться с публичной отчётностью компании и поставить на ней крест? А всё просто – неопытные инвесторы видят мощное движение и думают, что оно продолжится.

Только что мы рассмотрели несколько несвязанных между собой примеров – политику фермеров, действия граждан на валютном рынке и решения частных инвесторов о покупке стремительно дорожающих ценных бумаг. Как можно заметить, во всех перечисленных случаях субъекты ведут себя одинаково, поэтому разумно предположить, что и на Форекс игроки будут действовать по аналогичному принципу.

Шаблон стратегии «Прометей»

В принципе, ключевая идея системы не должна вызывать вопросов – мы будем открывать контртрендовые позиции в тот момент, когда основная масса спекулянтов смотрит в одном направлении. На сленге такой подход называется «торговля против толпы».

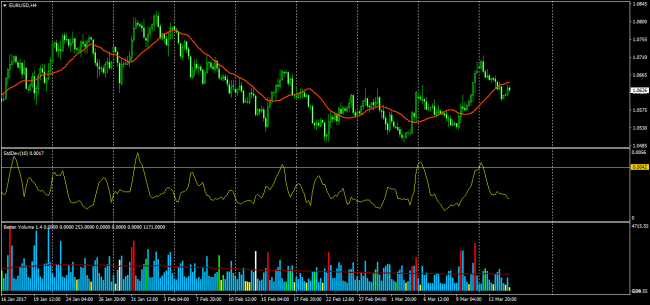

Остаётся решить только два вопроса – как с высокой степенью достоверности определить, что тренд подходит к логическому завершению, и как распознать на графике приток неопытных спекулянтов? Первая проблема легко решается при помощи стандартных индикаторов Moving Average (20) и Standard Deviation(10).

В частности, при помощи простой скользящей средней определяется направление актуальной тенденции, а именно, если она указывает вниз – на рынке преобладали медвежьи настроения, если же она смотрит на «север» - инструмент пользовался спросом со стороны трейдеров и инвесторов.

Но, поскольку «скользящие» сильно запаздывают относительно актуальных трендов, критические состояния (точки, где наблюдается паника или эйфория) распознавать лучше по стандартному отклонению, линия которого должна касаться экстремального уровня. На следующем графике представлен пример такой планки для четырёхчасового таймфрейма пары EURUSD.

Для остальных валютных пар и таймфреймов предельное значение стандартного отклонения придётся оптимизировать вручную экспериментальным путём, так как в терминале MetaTrader4 оно измеряется не в процентах, а пунктах, т.е. многое зависит не только от волатильности инструмента, но и от шкалы котировок.

После того, как стандартное отклонение достигает экстремальной отметки, крупные игроки начинают искать удачный момент для выхода из накопленных ранее позиций. Разумеется, часть таких сделок умные деньги фиксируют непосредственно по мере развития тренда, но самую высокую прибыль профессиональные спекулянты получают после притока на рынок той самой пресловутой толпы, действия которой выражаются в формировании мощных трендовых свечей.

На фоне всех остальных среднестатистических баров такие свечи выделяются аномально высоким тиковым объёмом и большим спредом, т.е. разницей между ценами High и Low. В принципе, их можно легко распознать даже невооружённым глазом, но для большей точности в стратегию Прометей был добавлен специальный индикатор «bettervolume».

Как можно заметить, данный алгоритм присваивает тиковым объёмам специальные цвета, а именно:

- Красный цвет характеризует мощную UP-свечу с высоким объёмом. В подавляющем большинстве случаев такие сигналы формируются либо в момент завершения бычьего тренда, либо в самом его начале, когда цена выходит за рамки консолидации;

- Белая свеча идентифицирует аномальную Down-свечу с высоким объёмом. Как нетрудно догадаться, её смысл противоположен предыдущему сигналу, т.е. она появляется либо в конце медвежьего тренда, либо указывает на его начало;

- Зелёный паттерн характерен для коротких, но объёмных свечей. Сигнал данного типа считается одним из самых противоречивых, так как в зависимости от рыночного контекста (формы свечи) может указывать на диаметрально противоположные сценарии развития событий (например, если он похож на классический «дожи», его следует рассматривать в качестве консолидации, после которой прежняя тенденция продолжится с новой силой);

- Голубой цвет присваивается всем стандартным свечам, у которых объём и спред колеблются в пределах средних значений, иначе говоря, из таких формаций мы не получаем никакой ценной информации;

- Жёлтые бары присваиваются свечам, в рамках которых был сформирован аномально низкий объём. Чаще всего такие ситуации встречаются в праздничные дни, когда основные площадки США и Европы закрыты, поэтому трейдеры практически не придают значения подобным формациям;

- И ещё один тип баров встречается значительно реже остальных – он представлен пурпурным цветом и идентифицирует ситуацию, когда на рынке формируется серия объёмных свечей.

Из всего этого многообразия стратегия Прометей использует только два паттерна – красный и белый, так как они появляются чаще всех остальных (голубые бары не в счёт) и вполне однозначно трактуют происходящее на рынке. В частности, авторы системы заметили следующие закономерности:

- Появление красного бара на восходящем тренде указывает на скорое его завершение;

- Факт формирования белого бара на нисходящем тренде сигнализирует о скором Up-развороте.

Перечисленные сигналы полностью соответствует изложенной ранее гипотезе, согласно которой цена разворачивается после прилива на рынок «слабых денег». Если абстрагироваться от индикаторов и технического анализа вообще, подобные тренды легко объяснить.

Дело в том, что котировки никогда не появляются из пустоты, т.е. на каждую покупку всегда находится свой продавец, поэтому, когда крупные игроки видят, что потенциал движения исчерпан, они начинают сбрасывать свои позиции более мелким спекулянтам. Выше мы уже отмечали, что часть таких сделок проходит непосредственно в рамках тренда, но проще всего избавиться от неактуального портфеля в тот момент, когда толпа поверила в «вечный» рост/обвал и начала сметать встречные заявки по любым ценам.

Иначе говоря, умные игроки никого не обманывают (как это принято считать, мол, они специально создают ловушки, сбивают стопы и т.д.), а просто используют в своих интересах дисбаланс между спросом и предложением, возникающий из-за действий неопытных игроков.

Стратегия Прометей, несмотря на свою простоту, достаточно неплохо справляется с идентификацией подобных ситуаций, поэтому её можно использовать для торговли на отбой от экстремальных состояний рынка. В частности, если объединить всю теорию в единое целое, получаем следующие правила для открытия длинных позиций:

- Скользящая средняя должна быть направлена вниз (т.е. указывать на то, что в последнее время на рынке преобладал медвежий тренд);

- Стандартное отклонение достигло критической отметки;

- На индикаторе bettervolume появился белый бар, характерный для объёмных свечей с широким спредом;

- Тело свечи, следующей за сигнальной, должно располагаться выше локального минимума, т.е. желательно, чтобы новый бар указывал на начало консолидации после стремительного падения.

Как только перечисленные условия были соблюдены, на 5-10 пунктов ниже Low сигнального бара необходимо установить отложенный приказ buy-limit. Таким образом, цена активирует отложку лишь при повторной провокации неопытных продавцов, что на Форекс случается довольно часто.

Что касается стоп-лоссов и тейк-профитов, то здесь автор не даёт конкретных рекомендаций, предполагая (вероятно), что каждый трейдер должен самостоятельно оптимизировать риски с поправкой на имеющийся в распоряжении капитал. Практика показывает, что такой подход является крайне рискованным, поэтому для расчёта ориентиров целесообразно использовать стандартный ATR.

Сделки на продажу в рамках стратегии Прометей заключаются по обратному принципу, т.е. сначала необходимо дождаться появления основных предпосылок, указывающих на завершение восходящего тренда. К таким сигналам относятся следующие паттерны:

- Скользящая средняя направлена вверх (т.е. показывает, что некоторое время на рынке действительно наблюдался бычий импульс);

- Стандартное отклонение достигло критической отметки;

- На индикаторе bettervolume появился красный бар;

- Тело свечи, следующей за сигнальной, расположено ниже локального максимума, т.е. новый бар указывает на начало консолидации после стремительного роста котировок.

Когда все условия были соблюдены, на 5-10 пунктов выше High сигнальной свечи необходимо установить отложенный приказ sell-limit. Как и в случае с покупками, он сработает после повторной провокации (на ложном пробое локального экстремума). Стоп-лоссы и тейк-профиты по коротким позициям также рассчитываются через индикатор ATR.

Дополнительные рекомендации и краткие выводы

В общем и целом, стратегия Прометей неплохо себя показывает практически на всех торговых инструментах, поскольку она комбинирует базовые положения теханализа и VSA. Тем не менее, рассмотренная оригинальная версия системы обладает определёнными недочётами, негативное влияние которых можно нивелировать, добавив следующие условия/фильтры:

- Если сигнал на покупку сформировался под сильным уровнем (цена пробила важную планку и закрепилась под ней), от длинных позиций рекомендуется воздержаться;

- Аналогичный принцип справедлив и для отсева потенциально опасных сигналов на продажу;

- Если стоп-лосс, рассчитанный на базе ATR, визуально получается слишком мелким (например, располагается близко к Low сигнальной свечи, вследствие чего может быть сорван случайным ценовым всплеском), его рекомендуется пересчитать путём деления спреда (напомним, это расстояние от High до Low, а не разница Ask и Bid) сигнальной свечи на 3;

- И раз речь зашла про лишние «шумовые эффекты», нельзя не заметить, что стратегия Прометей лучше всего будет работать на таймфреймах от H4 и старше (например, на H6, H12, D2 и др. (как построить нестандартные периоды – смотрите в специальном обзоре));

- Если после открытия сделки цена зависла во флете (сформировалось минимум 5 бесполезных свечей), её лучше закрыть, так как подобная пила является косвенным признаком того, что крупные игроки ещё не успели сбросить сформированные ранее портфели;

- И последний совет – опасайтесь свечей, у которых отсутствуют тени, т.е. желательно, что бы локальный максимум/минимум был как следует «утрамбован».

Таким образом, стратегия Прометей является достаточно гибкой и простой в освоении, а единственным её существенным недостатком можно считать лишь редкие сигналы. С другой стороны, этот незначительный минус легко компенсируется расширением перечня торговых активов, например, кроме валютных пар можно отслеживать динамику CFD на акции, металлы и сельскохозяйственные ресурсы. Источник: Dewinforex

Социальные кнопки для Joomla

71795

71795