Эта ТС выглядит довольно необычно, в отличие от множества остальных вместо точек входа и уровней выставления SL и ТР определяется конфигурация будущей свечи. Интересно, будет ли эффективным такой подход к анализу рынка.

Сразу стоит отметить, что ТС абсолютно непригодна для работы на малых временных интервалах. Вернее, попробовать то использовать ее можно, но с тем же успехом для прогноза можно подбрасывать монетку. Так что основные таймфреймы для анализа – D1, W1, Monthly.

Система является полностью индикаторной, в ее состав входит:

- набор скользящих средних;

- 2 осциллятора– Стохастик и RSI;

- MACD;

- CCI;

- Rate ofChange (ROC);

- могут использоваться и дополнительные индикаторы, например, Parabolic SAR, индикаторы объема и т. д. То есть стратегия открыта к введению новых алгоритмов.

Важно! Также при работе большая роль отводится свечному анализу, Фибо уровням, графическим построениям.

При этом важно понимать, что предсказать конфигурацию свечи с точностью до пункта невозможно, для этого понадобилась бы машина времени. Мы можем только определить ожидаемую форму свечи, т.е. ее тип (бычья, медвежья), а также наличие верхней и нижней тени. Этого вполне достаточно для торговли.

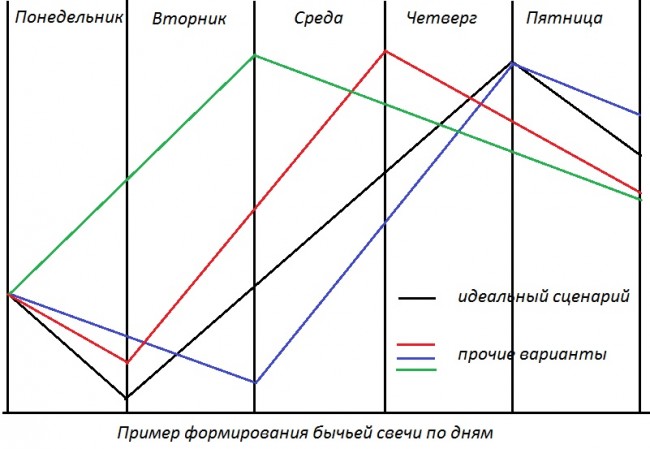

Также неоднородно иформирование свечи по времени. Если работа ведется, например, на недельном временном интервале, то в идеале для бычьей свечи в понедельник должна сформироваться нижняя тень, а в пятницу – верхняя. Это отвечает логике торгов, в понедельник рынок еще не уверен в себе, а в пятницу происходит частичная фиксация длинных позиций.

Но на практике часто все происходит совсем не так. Например, нижняя тень может сформироваться и во вторник и в среду, а пик движения может быть достигнут и в пятницу, а не в четверг. Может быть вариант, при котором теней и вовсе не будет, стратегия учитывает и это.

Как и в большинстве других ТС анализ ведется с учетом ситуации на старших таймфреймах. В нашем случае начинать рекомендуется с месячного таймфрейма, далее W1 и D1. Ниже дневного спускаться не рекомендуется.

При этом анализ на старшем таймфрейме устанавливает цвет для 2 свечей на следующем по счету младшем временном интервале. Например, мы определили, что следующая неделя будет медвежьей, т.е. свеча черного цвета. Значит, понедельник и пятница, скорее всего, будут белого цвета.

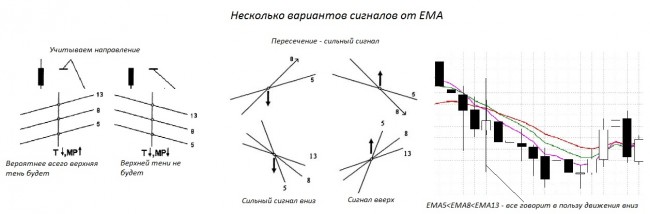

Работа со скользящими средними

Основные ЕМА в этой ТС – с периодами 5, 8 и 13, также используются ЕМА с периодами 1, 21 и 89. Но последние 3 скользящие средние выступают в роли усиливающих, сами по себе сигналы они не дают.

При работе со скользящими средними используются те же приемы, что и при обычной торговле, учитывается:

- взаимное расположение скользящих средних, если они располагаются в порядке убывания (быстрая-средняя-медленная), то имеет место быть восходящая тенденция, если наоборот – нисходящая;

- пересечение ЕМА 5, 8 и13;

- их уклон.

Нас особенно будет интересовать поведение цены на участке «местной работы». Под этим термином понимается движение цены на начальном участке (для W1 –это понедельник, для D1 –первых часов 5).

Работа с MACD

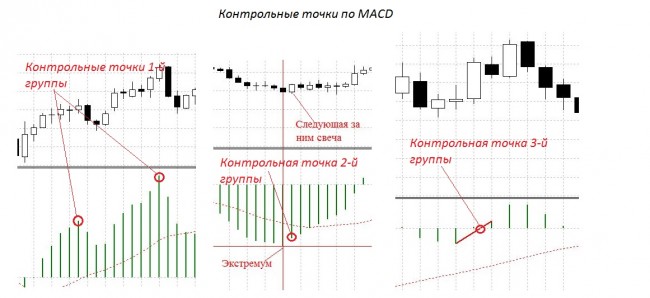

В стратегии можно использовать как гистограмму MACD, так и линейный индикатор. Особой разницы нет, но предпочтительнее использовать гистограмму, так как она дает больше сигналов, да и контрольные точки будут искаться именно по этому индикатору.

В случае с MACD в первую очередь нас будут интересовать дивергенции, только строить их будем немного не так как обычно. В общем случае для поиска дивергенции мы находим 2 последовательно повышающихся максимума/ понижающихся минимума и смотрим, как себя ведет индикатор на этом отрезке графика, в случае с этой ТС правила поиска дивергенций выглядят так:

- поиск дивергенции будет выполняться только по 3 свечам;

Важно! Исключение из этого правила – поиск дивергенции по 4 свечам, допускается только в том случае, когда 2 центральные – с малым телом и малыми тенями (волчки).

на MACD линию, соединяющую экстремумы нельзя проводить так, чтобы она пересекала линию, огибающую гистограмму индикатора, а вот пересечение со столбцами гистограммы допускается.

- MACD ценен еще и тем, что дает контрольные точки, по которым можно ориентироваться при прогнозировании цвета свечи:

- те точки, которые расположены на экстремумах гистограммы, которые используются при поиске дивергенции;

- точки, расположившиеся сразу за экстремумами гистограммы. При этом учитываются все максимумы/минимумы, а не только те, которые участвуют в построениях;

- точки, в которых гистограмма меняет знак, то есть пересекается с нулевой линией.Для них особенно важно, какой сигнал был получен на старшем таймфрейме. Если пересечение совпадает с этим направлением, то контрольная точка 3-го типа усиливается.

При работе со 2-й группой контрольных точек рекомендуется на самом индикаторе построить горизонтальную линию и вручную перемещать так, чтобы на нее попадало 2-3 экстремума. Возможны такие варианты:

- после 1-го и 2-го экстремума на гистограмме на графике следуют свечи разного цвета. В этом случае усиления второй группы контрольных точек нет, и сигнал достаточно слаб;

- после экстремумов (пересечения линией горизонтального уровня) свечи идут одного цвета. Например, гистограмма ниже 0, но в это же время после 2 экстремумов идут белые свечи на графике, при формировании 3-го минимума на гистограмме велика вероятность, что цена пойдет вверх. Если же столбцы гистограммы расположены выше 0, то свечи должны быть черного цвета. Выполнение этого условия значительно усиливает контрольные точки 2-й группы.

Линейный MACD также используется в этой ТС. Нас будет интересовать положение быстрой и медленной линий друг относительно друга, а также дивергенция. При этом на MACD линия строится по ближайшим 2 экстремумам, а на графике линия может пересекать цену.

Важно! Так как MACD строится по ценам Close, то и линию на графике цены нужно строить по этим же ценам, а не по High/Low.

Стохастик, RSI, CCI и ROC

Вовсе не обязательно использовать для анализа рынка всепредложенные индикаторы, можно ограничиться и частью из них.

Stochastic. Сами по себе сигналы осциллятора не используются. Они приобретают вес только если совпадают с тем, что мы получили на старшем таймфрейме. Использоваться будут такие сигналы как:

- пересечение быстрой и медленной линий в зоне перепроданности/перекупленности, а также их выход за пределы этих зон;

- вход медленной линии в одну из пограничных зон позволяет работать в направлении пересечения. То есть если она зашла в зону перепроданности, это может считаться основанием для коротких позиций;

- также в работу берутся случаи, когда медленная линия Стохастика не зашла в зону перепроданности/перекупленности, а быстрая успела это сделать. Выход быстрой линиииз пограничной зоны будет использоваться.

Relative Strength Index(RSI).Так как в этом случае линия только одна, то рекомендуется использовать 2 RSIс периодами 5 и 8. Сигналы рекомендуется брать в работу те же, что и при использовании Стохастика.

Rate of Change (ROC).В стратегии используется только положение линии индикатора относительно нулевого уровня. Если линия выше него – это сигнал, говорящий в пользу белой свечи, ниже – черной.

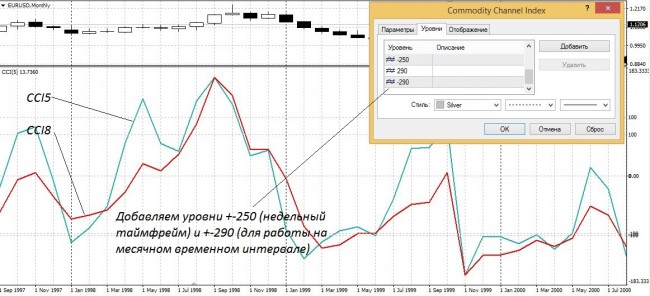

Commodity Channel Index. Индекс товарного канала используется совместно с RateofChange, используются такие уровни:

- при работе на D1 применяются уровни ±320;

- на недельном таймфрейме - ±290;

- на месячном - ±250.

Как и в случае с ROC линия ССІ всего одна, так что для работы нужно использовать 2 индикатора одновременно – быстрый (5) и медленный (8). Сигналы те же, что и при работе с МА – пересечение быстрой и медленной линии CCI.

Как искать точки входа врынок

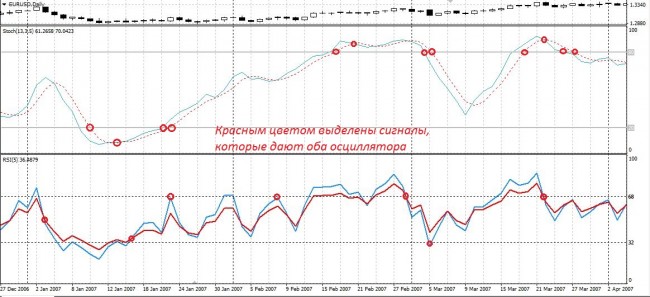

Анализ месяца и недели позволяет определить только цвет будущей свечи, но для входа в рынок этого недостаточно. Для поиска точек входа используются Стохастик и 2 RSI. Рассмотретьпример работы удобнее на конкретном примере.

Предположим, что анализ недельного таймфрейма говорит о том, что следующая неделя будет бычьей. После этого переходим на дневной таймфрейм и смотрим на поведение Стохастика и RSI. В нашем случае в понедельник и вторник оба индикатора находились недалеко от зоны перепроданности.

При расчете среды мы получаем 2 сильных, подтверждающих бычье настроение рынка, сигнала;

- быстрый RSI пересек медленный снизу-вверх, к тому же оба они пересекли снизу-вверх уровень 50;

- На Стохастике быстрая линия вышла из зоны перепроданности, дополнительно произошло пересечение быстрой и медленной линий непосредственно у зоны перепроданности.

Все это дает основания для открытия позициипо цене закрытия вторника. Если бы анализ на W1 в этой ситуации показывал, что неделя должна быть медвежьей, то эти сигналы со стороны Стохастика и RSI мы бы проигнорировали.

Определение первой тени свечи

Осцилляторы могут использоваться и для определения будет ли у свечи тень. Использоваться для этого будет целый набор осцилляторов: Стохастик, RSI, RoC, CCI и 3 ЕМА (периоды рассматривались раньше). Перечисленные инструменты помогают определить только наличие первой тени, а вот для определения второй используется MACD.

Важно! Могут быть ситуации, когда расчет говорит о том, что тень у свечи быть должна, но вот тени у свечи нет. Такое часто происходит в случаях, когда свеча – откатная, т.е. ее направление противоположно общей тенденции.

При использовании всех перечисленных индикаторов мы получаем целый набор линий, которые могут быть направлены как вверх, так и вниз. Наша задача – сопоставить их направленияи на основании этого сделать вывод о том, будет тень у свечи или нет.

Возможны такие варианты:

- направление всех линий индикатора (быстрых и медленных) совпадает с цветом ожидаемой свечи. В таком случае вероятность возникновения тени у свечи невелика;

- если как минимум 2 линии на любых из перечисленных индикаторах направлены в противоположную сторону, то, скорее всего, первая тень будет, и она будет направлена в сторону, противоположную основному движению. То есть для белой свечи первая тень будет снизу, а для черной – сверху.

Важно! Оригинальная система вводит около 50 правил по интерпретации поведения линий осцилляторов и цены. Учитывается не только направление, но и величина их уклона.

Поиск разворотных точек и ориентиров для движения цены

Все инструменты, которые описывались до этого, позволяют более-менее точно определить какой именно цвет свечи будет, и вероятность появления у нее верхней и нижней тени. Но для успешной торговли нужно хотя бы примерно представлять, куда цена может дойти. Иногда нахождение цены у сильного уровня поддержки/сопротивления может и вовсе отменить полученный сигнал на вход в рынок.

Для поиска разворотных точек и целевых ориентиров будут использоваться стандартные средства технического анализа:

- каналы, трендовые линии;

- горизонтальные уровни поддержки/сопротивления;

- Фибо уровни. Помимостандартных (38,2%, 50,0%, 61,8%) используются и более слабые (14,6%, 23,6%; 76,4%).

Важно! Графические построения в этой системе играют скорее вспомогательную роль и используются больше. ТС используется на крупных таймфреймах, так что неплохо в поиске разворотных точек себя показывает свечной анализ.

Пример упрощенного анализа графика

ТС допускает использование свыше 10 разных индикаторов, но не все они одинаково эффективны на разных участках графика. Поэтому на начальном этапе анализа на месячном графике нужно установить направление тренда и уже в зависимости от этого подбирать набор индикаторов.

Определять тренд можно как визуально, так и с помощью любого индикатора, например, ADX. Если его линия выше 30, но идет вниз, то тренд либо ослабевает, либо движение и вовсе идет в горизонтальном канале. В таком случае предпочтение лучше отдать CCI, а вот MACD подойдет для трендовых движений.

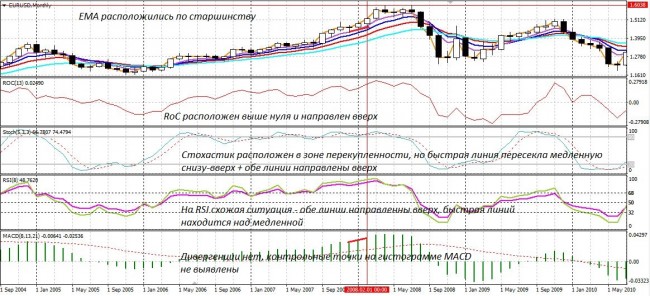

Для примера прогноз будет составляться на март 2008 года. Данные предыдущей месячной свечи: Open – 1,4850, Close – 1,5178, Low – 1,4438, High – 1,5238.

Начинаем работать с индикаторами:

- скользящие средние – все ЕМА расположились по старшинству, все они направлены вверх, это говорит о том, что на рынке господствуют быки и пока перелома тенденции не видно. Сигнал в пользу бычьей следующей свечи;

- ROC – направлен вверх, при этомлиния находится выше нуля, это говорит в пользу следующей белой свечи;

- Стохастик – быстрая линия пересекла медленную по направлению снизу-вверх, при этом обе линии направлены вверх. Но при этом осциллятор уже длительное время находится в зоне перекупленности. Сигнал неоднозначный;

- на RSI все говорит в пользу бычьей свечи. Медленная линий находится под быстрой, при этом обе они направленны вверх;

- на MACD дивергенция не выявлена, также отсутствуют контрольные точки всех типов. MACD в данном случае неинформативен, т.е. на него внимание не обращаем.

На основании полученнойинформации можно сделать такие выводы:

- следующая свеча, скорее всего окажется белой. Практически все индикаторы говорят о продолжении восходящей тенденции;

- небольшие сомнения вызывает только Стохастик и то потому, что линии уже долгое время находятся в зоне перекупленности. Но при сильном тренде это частослучается;

- вероятнее всего следующая свеча будет без первой (нижней) тени.

После этого можно переходить на недельный таймфрейм. Предварительно мы установили, что общее направление движения на протяжении следующих 4 свечей должно быть восходящим, причем первая свеча марта вероятнее всего будет белой.

Для анализа используем тот же набор индикаторов с теми же настройками. Чтобы не повторять одно и то же скажу, что ситуация абсолютно идентична тому, что происходит на месячном таймфрейме (направление и положение всех линий).

Так что подтверждается наше предположение о том, что первая неделя марта ожидается бычьей. ранее мы то же самое предполагали на основании анализа месячного временного интервала. Дальнейшее развитие событий показало правильность такого предположения.

Что касается целевых ориентиров, то их можно было определить с помощью теханализа. В нашем случае цена движется в границах восходящего канала, целевым уровнем можно считать его верхнюю границу (диапазон 1,6190-1,6230), уровни поддержки определены по последним локальным экстремумам (1,3647; 1,1621).

В итоге оказалось, что сделанные прогнозы оправдались:

- месячная свеча оказалась белого цвета;

- первая неделя месяца также была белой, то есть первой тени почти не было.

Из того, что предвидеть не удалось так это развитие событий ближе к концу месяца. Откат пришелся не на четвертую неделю, а на третью. С другой стороны, детальный анализ на D1 не выполнялся, так что точность приемлемая.

Важно! В основной версии стратегии каждому сигналу присваивается определенное число баллов, что позволяет оценить вероятность появления свечи определенного цвета в процентах.

Подведение итогов

Торговая система «Расчет следующей свечи» выглядит интересно и необычно, не каждый день встретишь ТС, в котором предполагается точно определять цвет свечи и даже наличие/отсутствие у нее теней. Подход необычный, но назвать эту систему простой в освоении и эффективной нельзя по нескольким причинам:

- ТС слишком сложна – используется с десяток разных индикаторов, к тому же автор предлагает использовать в анализе свыше 50 разных шаблонов поведения цены и индикаторов. Работать с таким массивом вариантов развития событий очень неудобно. Одно описание стратегии занимает свыше 100 страниц;

- из-за большого числа используемых индикаторов система крайне уязвима к изменчивости рынка. Если в обычной стратегии используется 1-3 индикатора и подобрать оптимальные параметры к ним можно и вручную, то здесь это исключено. Слишком большой объем работы придется выполнить;

- она подходит для торговли только на крупных таймфреймах и позволяет определить только примерное направление работы. То есть для точной точки входа придется использовать еще одну стратегию или дорабатывать эту.

Именно поэтому рекомендовать к использованию эту ТС сложно. Вы потратите массу времени на ознакомление, но вряд ли достигнете успеха, лучше обратить внимание на массу стратегий попроще с высокой эффективностью. Источник: Dewinforex

Социальные кнопки для Joomla

70846

70846