Правильное использование механизма объемной корреляции позволяет поймать момент входа на рынок крупных «умных» денег. Предлагаемая точная стратегия анализа тиковых объемов дает еще один вариант краткосрочной торговли и возможность заработать вместе с маркет-мейкерами.

Финансовые рынки управляются обычными людьми, создающими главную движущую силу – торговые объемы. Состав торгующих участников, размер и направление объемов как раз и составляют самый большой рыночный секрет.

Анализ объемов помогает хотя бы косвенно оценить активность профессиональных игроков, которые устанавливают правила, начинают новые тренды, «тянут» за собой цену крупными сделками и создают ловушки для рыночного «планктона».

Движение цены всегда создается дисбалансом спроса/предложения. Трейдер обязан постоянно видеть динамику объема, чтобы ни в коем случае не включиться в игру против крупных игроков. Точная стратегия анализа тиковых объемов помогает вовремя понять настроения рынка и работать с рыночными миллиардами в одном направлении.

Математика рыночных объемов

Из-за своей децентрализации рынок Форекс даже технически не может дать трейдеру реальных данных по объемам. То, что трейдер видит в форекс-терминале – это тиковый объем, показывающий, сколько раз за период менялась цена. Некоторые это называют количеством сделок, но реальные суммы, вливающиеся в рынок, не видны. Существует мнение, что тиковый объем для трейдера не имеет смысла. Далеко не каждому доступны данные о реальных биржевых объемах (например, с CME), и если вы не попали в число таких счастливчиков, данные тикового объема тоже можно эффективно использовать.

На самом деле, абсолютные значения объемов не имеют значения: рынку все равно, вошел ли один игрок сотней миллионов или сто участников по миллиону. Смысл имеет только относительная динамика, то есть, какой именно объем пришел на рынок: крупный, средний, мелкий.

Каждое изменение цены по точной стратегии означает реальный запрос участников на открытие/закрытие сделок. Если активность резко растет, значит, маркетмейкер дает толпе импульс в определенном направлении. После того, кто набирается достаточное количество открытых в этом направлении сделок, огромные объемы резко разворачиваются и начинают зарабатывать на своих «привлеченных» коллегах. Точная стратегия на тиковых объемах позволит работать синхронно с крупным капиталом, то есть успеть войти в начале тренда и первых же признаках обратного движения выйти (или развернуться).

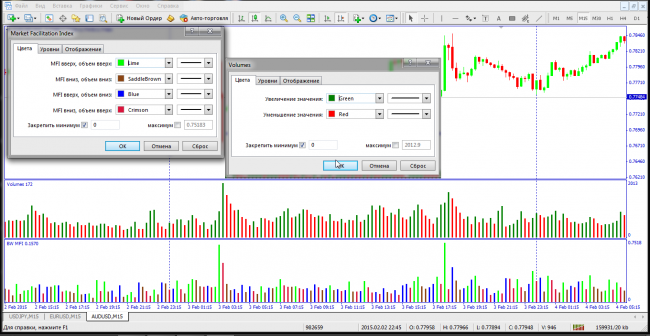

Установка и описание индикаторов

Работа на любом инструменте (валюты, опционы, акции, фьючерсы) ведется на M15-М30. Требуются всего два стандартных индикатора: индикатор MFI (или Market Facilitation Index) и индикатор Volume (Tick или, если есть возможность, Real). Установка стандартная, оба индикатора осцилляторного типа, из параметров – только цветовая гамма, располагаются в дополнительных окнах:

Индикатор Volume

В данной точной стратегии считается, что тиковый и реальный объем одинаково отражают рыночную картину. Анализируется изменение цены и приложенное к этому усилие (количество открытых сделок) с учетом базовых понятий свечного анализа.

- Объем растет, волатильность низкая, в наличии имеются бычьи свечи – будущий рост цены.

- Объем растет, волатильность низкая, в наличии имеются медвежьи свечи – будущее снижение цены.

- Цена растет, объемы падают, но до этого была ситуация №1 – возможна длительная тенденция.

- Цена растет, объемы растут, до этого была ситуация №1 – возможна краткосрочная тенденция.

- Цена падает, объем падает, перед этим была ситуация №2 – возможна длительная тенденция.

- Цена падает, объемы растут, перед этим была ситуация №2 – возможна краткосрочная тенденция.

Индекс «облегчения» рынка - индикатор (Market Facilitation Index)

Высокие столбики его гистограммы говорят о слабом (низком) сопротивлении текущему вектору цены, а комбинация этого роста с падением объемов (по индикатору Volume) говорит об устойчивом «намерении» рынка продолжать движение в этом направлении.

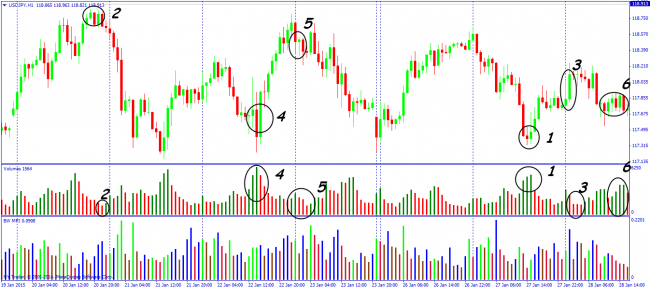

Считается, что началу нового тренда (развороту текущего) предшествует изменение работающего объема при изменении общего числа открытых сделок в текущем направлении. Это означает появление дисбаланса быки/медведи, а самый сильный сигнал – дивергенция с индикатором объема.

То есть, если MFI растет при падении объемов, то текущее движение создают мелкие спекулянты. Увеличение объема и одновременное уменьшение MFI означает серьезное противостояние, которое скоро вызовет пробой в каком-либо направлении.

При работе с MFI надо обращать внимание на изменения цены и объема, поэтому выдаваемые индикатором бары имеют разный цвет.

Зеленый («сильный»): появляется при одновременном росте как динамики, так и объема. На рынке есть сильный тренд (направление - неважно), число открытых сделок растет - основная масса идет в одном направлении. Практически не применяется как точка входа, просто отражает наличие четкого направления и позволяет контролировать правильность открытых позиций.

Коричневый («умирающий»): идет фиксация прибыли без намерения открываться в противоположном направлении. Сила тренда падает вместе с тиковым объемом. Этот бар для входа открытия не используется, хотя он часто появляется на max 1-ой волны Эллиота.

Синий («фальшивый»): имеющийся тренд не поддерживается новыми объемами. – крупные игроки пытаются «столкнуть» рынок с тренда и провоцируют ложные ценовые броски, выталкивая с рынка особо нервных. Ждем и никак не реагируем.

Розовый («проседающий»): чаще всего означает конец тренда, цена замедляется, несмотря на рост тикового объема. Формируется узкий объем консолидации, после чего возможны два стандартных варианта – продолжение текущего тренда или разворот.

Важно: для любителей точной стратегии и волнового анализа - если «розовый» бар совпал с фигурой «Пин-бар» или «Доджи», находится в текущей волне и есть дивергенция на MACD, то вероятность разворота почти 100%.

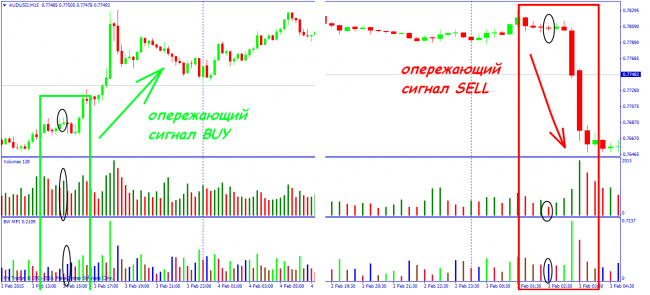

Применение точной стратегии на тиковых объемах в реальной торговле

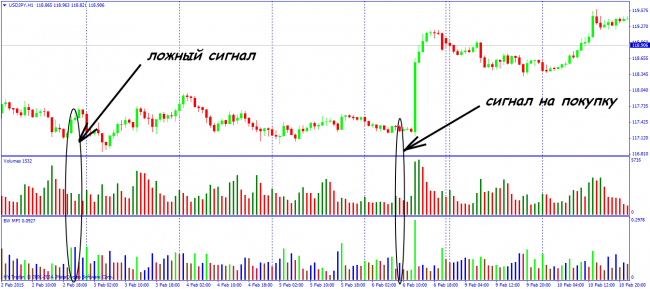

Итак, условия на покупку :

Индикатор MFI синего цвета, объемная и ценовая свеча- бычьи и рост MFI – более 20 %. Более надежной считается свеча с телом большим, чем общая сумма теней.

Важно: бычьей свечой считаем свечу, которая при отрицательной цене закрытия имеет нижний хвост больше, чем общий размер тела и верхней тени.

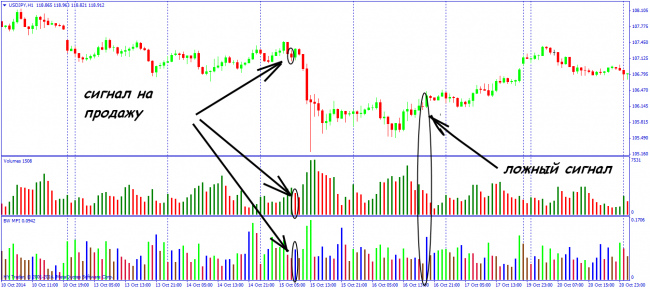

Условия для открытия продажи:

Индикатор MFI синий, объемная и ценовая свеча - медвежьи, рост MFI – более 20 %.

Лучше, если свеча имеет тело больше суммы теней.

Важно: с точки зрения точной стратегии медвежьей считается свеча, которая при положительной цене закрытия имеет верхнюю тень больше, чем длина тела и нижнего хвоста.

Стоп-лосс ставим на уровне:

- для покупок: Low price – (High-low)/3;

- для продаж: High price + (High-Low)/3.

Тейк-профит, как всегда, в два раза больше стопа.

И в качестве заключения …

Как и любая методика, построенная на корреляциях, точная стратегия на тиковых объемах имеет гораздо больше шансов на успех на средних и больших периодах.

Стратегия проста для освоения, не перегружает ценовой график излишними построениями и способна давать опережающие сигналы высокой точности.

Каждый должен стремиться построить свою торговую систему, но желательно, чтобы поиски вашего персонального Грааля сопровождались хотя бы небольшими текущими заработками. Разумная прибыль торговли по объемам как раз и обеспечивается фундаментальным законом рынка: хочешь заработать - следуй за лидером! Источник: Dewinforex

Социальные кнопки для Joomla

71671

71671