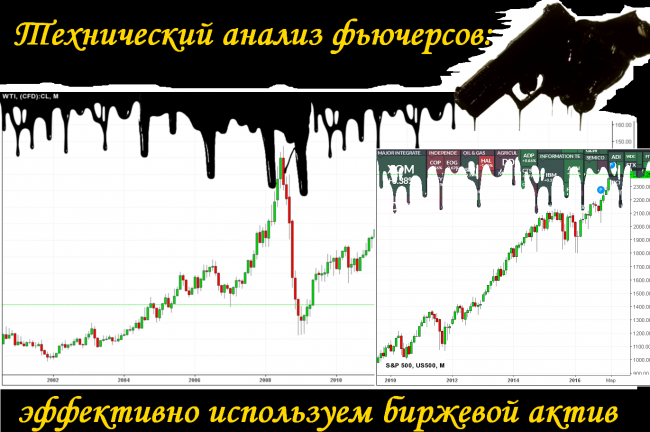

Современный фьючерс – это часть рынка капитала, эффективный инструмент компенсации колебаний цен и «мгновенного» усреднения денежного спроса без резкого изменения предложения. Технический анализ таких активов имеет особенности, используя которые можно избежать ошибок и повысить надежность ваших сделок на Форекс.

Главное различие между активами кроется в структуре рынка Форекс и рынка фьючерсных контрактов, то есть в принципах формирования рыночной цены.

Рынок Форекс − внебиржевой межбанковский, используется банками и другими финансовыми структурами для спекуляций и регулирования финансовых потоков. Реальных объемов не видно именно потому, что нет единой торговой площадки. Объем спекулятивных сделок – более 70%. Несмотря на активные попытки регулирования, степень контроля за таким рынком – низкая. Технический анализ осложняется тем, что у каждого брокера – свой поток цен.

Рынок фьючерсов − централизованный (прозрачный) биржевой рынок, который за процесс процесса клиринга сделок соединяет» на бирже продавца и покупателя. Спреда нет, плавающий bid/ask – минимален и регулируется объемом клиентских заявок. То есть если реальный клиент покупает реальный фьючерсный контракт, но цена актива падает, то именно этот клиент несет убытки, а тот, кто ему этот контракт продал, получает прибыль. Убыток клиента ни в коем случае не становится прибылью биржи или брокера. Биржа живет за счет комиссии с оборота, которая назначается клиенту индивидуально: если сделок мало, комиссия равна спреду (аналогично Форекс), при большом количестве сделок – значительно ниже.

Обратите внимание: большинство форекс-брокеров спокойно заявляет, что гарантирует торговлю фьючерсами, но в списке торговых инструментов, как правило, присутствуют только CFD-активы. Разницу настоятельно рекомендуется изучить и прочувствовать до открытия реальных сделок. Тут можно подробно почитать о фьючерсах на Форекс.

Немного о предмете

Все фьючерсы, которые могут быть интересны для торговли на Форекс – расчетные, то есть фактической поставки по ним не предполагается. Сегодня в виде срочных контрактов предлагается широкий спектр торговых активов: курсы валют, товары, фондовые и расчетные индексы, ценные бумаги, металлы, энергоносители. Технический анализ фьючерсов должен в большей степени учитывать фундаментальные факторы. На биржах постоянно ведется торговля контрактами с разными сроками экспирации, поэтому существует специальный биржевой календарь на несколько лет с четким указанием даты поставки по всем активам.

Теперь совершенно необязательно, чтобы в основе фьючерса был реальный актив (акция, облигация или товар) – это может быть любая информация, как например, вероятность повышения процентной ставки или результат национальных выборов. Спрос и условия на такие активы формирует рынок.

Отдельной группой активов можно считать индексные фьючерсы: общие, промышленные региональные. Дополнительным фактором, влияющим на динамику композитных или промышленных индексов является отчетность входящих в его расчет предприятий – обращаем внимание на соответствующий календарь. Постоянно появляются новые индексные активы, например, недавно CME Group запустила фьючерс на Bloomberg Dollar Spot Index − новый индекс для оценки реальной стоимости доллара (по аналогии с DXY), он рассчитывается на базе корзины из десяти валют (EUR, JPY, CAD, MXN, GBP, AUD, CHF, KRW, CNH, BRL).

Валютные фьючерсы представляют собой срочные деривативы от базовых валют и торгуются контрактами с периодом в 3 месяца, то есть 4 контракта в год. Именно валютные фьючерсы дают нам возможность правильно анализировать объем, который поступает в рынок напрямую с биржи, в остальном − график валютного фьючерса с точки зрения технического анализа абсолютно идентичен валютной паре, разумеется, за исключением активов с обратной котировкой. Собственно, данные о реальных объемах можно получать через биржевые торговые системы, в которые поступает поток котировок прямо с биржи. Также можно получать информацию о отложенных ордерах (за исключением «скрытых»), но чаще всего такой доступ платный. Подробнее о работе с торговыми объемами можно посмотреть здесь.

Особенности технического анализа фьючерсов

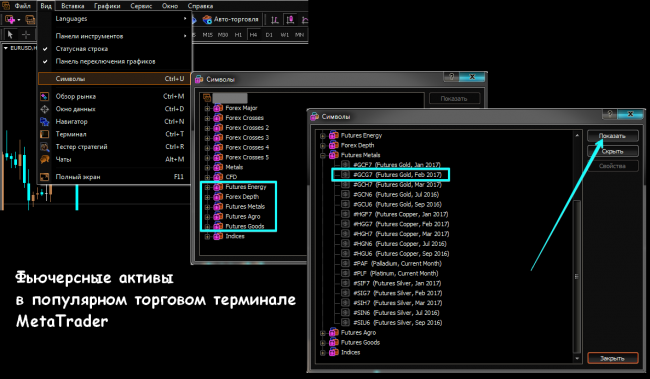

Основные фьючерсы можно торговать через стандартный форекс-терминал, практически по тем же принципам фундаментального и технического анализа, используя стандартные типы ордеров. Более того, изначально все технические инструменты разрабатывалось именно для торговли товарными контрактами.

Котировки на Форекс поступают из множества источников, и цены на активы CFD, которые вам предлагают в обычном терминале форекс, могут в конкретный момент существенно различаться на разных площадках. С настоящими фьючерсами это невозможно, торговля ведется только на биржах, и только конкретная торговая пара покупатель-продавец формируют котировки. Все биржевые площадки открыто публикуют свои цены за предыдущий торговый день с точностью до 1 тика, поэтому у всех клиентов при работе с фьючерсами в торговых терминалах − одинаковые данные.

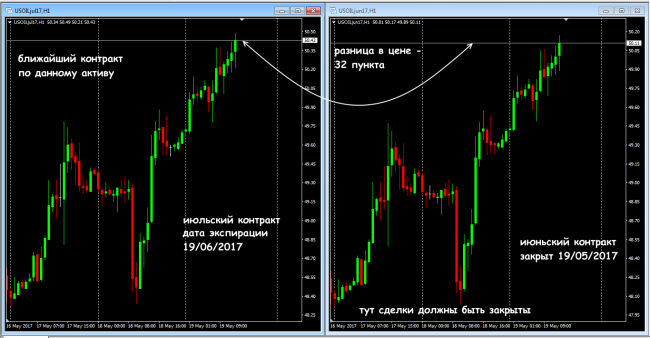

Фьючерсные контракты – срочные активы, то есть имеют конечную дату закрытия (экспирации), до этой даты контракт должен быть исполнен, то есть клиент может добровольно избавиться от принятых обязательств. Для удержания сделки дольше срока экспирации нужно регулярно переходить на более поздний контракт. Если не закроете вовремя сделку по фьючерсу, то брокер ее закроет принудительно и цена будет не самой лучшей. Само собой, что большинство спекулянтов владеют активом достаточно короткое время.

Фьючерс это, прежде всего волатильность, потому что на реальной бирже доля краткосрочных спекулянтов также весьма внушительна. Но при разумном подходе такая активность она вполне может приносить стабильный доход на Форекс-сделках внутри дня. Нервную реакцию на фундаментальные новости или форс-мажор можно скомпенсировать анализом связанных рынков.

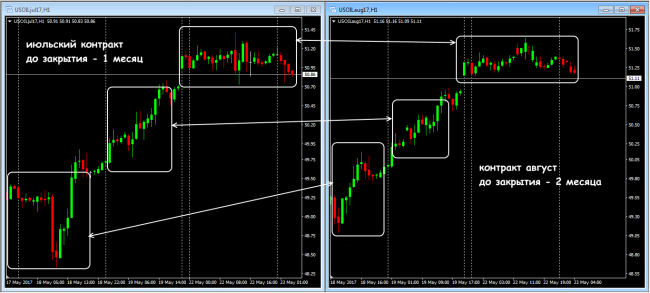

Постоянно сказывается неоднородность волатильности фьючерса. Даже если в среднем срок «жизни» контракта составляет от 3 до 6 месяцев, то основной торговый объем по нему происходит в последние 3 недели (для краткосрочных контрактов) или в последние 2 месяца (для долгосрочных), то есть когда данный фьючерс становится ближайшим по дате экспирации.

Это осложняет долгосрочный анализ. Сразу после открытия контракта ему не хватает ликвидности – происходят резкие скачки цены, ближе к сроку закрытия появляется стабильная, но все равно слишком сильная волатильность. В результате, когда Форекс-актив подходит к сильному уровню поддержки/сопротивления, фьючерсный актив на это может не реагировать из-за своей «молодости», или выдавать ложные сигналы потому что фиксируются большие объемы сделок перед закрытием текущего контракта. Поэтому для анализа CFDв торговом терминале Форекс нужно использовать данные фьючерса, находящего в «середине» своего срока, когда он наиболее соответствует техническому анализу и не подвержен календарным спекуляциям.

Так как фьючерс — это сделка, в которой присутствуют две стороны (продавец/покупатель), то понятие количества открытых позиций показывает степень заинтересованности участников торгов в том или ином движении цены, и чем больше открытого интереса в конкретном фьючерсе, тем большего движения цены нужно ожидать. Данные об открытом интересе берем из отчетов CME или на других биржевых ресурсах.

Чем ближе к сроку экспирации фьючерса, тем больше сделок по нему фиксируется. Рынок по активу становится тонким, с гэпами, на нем активизируются крупные игроки с большими объемами, которые спекулируют и смещают цену в нужном для них направлении. В такие моменты фьючерсную цену уже нельзя использовать в роли «поводыря» или источника торговых сигналов для CFD-активов или валютных пар.

На фьючерсных торгах нет локирования и нет свопа, но есть ролловер и есть клиринг. Между ценами спот и фьючерсным аналогом всегда есть разница – она максимальна при открытии нового контракта, и уменьшается по мере приближения к дате закрытия контракта. Кроме того, ценовые расчеты осложняются разницей по одному активу, но с разными сроками.

Готовимся торговать фьючерс

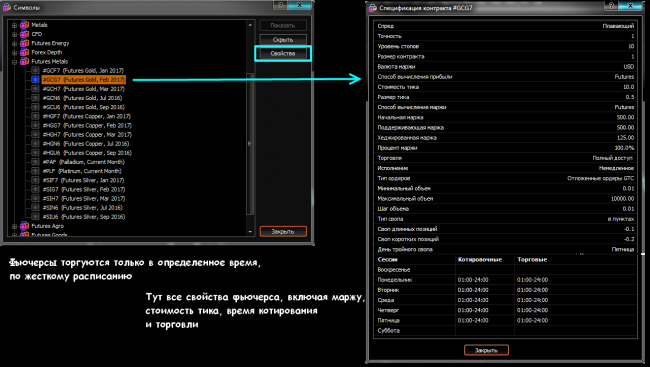

Перед тем, как начать торговать любым фьючерсом, кроме минимального технического анализа необходимо провести некоторую подготовительную работу. Сначала уточняем тиккер актива (или на CME , или на ICE ), например, золото попадает в раздел «Metals», в колонку «Precious» с тикером «GC Gold». Далее изучаем спецификацию контракта — «» с основными параметрами актива. Параллельно могут торговаться десятки контрактов (видны в разделе «Listed Contracts»), нам нужен самый ликвидный. Ищем данные в соответствующем разделе, например, на сайте BarChart, в колонке «Volume» − нужен самый большой объем. Если данные соседних контрактов примерно равны, то выбираем более дальний срок.

Обязательно уточняем для себя последний день торгов и дату экспирации по выбранному контракту, чтобы не остаться с открытой сделкой в последние часы его существования. Иначе, в лучшем случае, придется закрываться на тонком рынке с нестандартными спредами, а в худшем – брокер сам зафиксирует вашу сделку по весьма невыгодной цене.

Переносить сделку на следующий контракт (закрывать текущую и открывать новую на более «дальнем» по срокам фьючерсе) рекомендуется, как минимум, за несколько рабочих дней для ежемесячных фьючерсов, и за 1,5-2 недели – для квартальных.

Обратите внимание: на фьючерсах вместо кредитного плеча используется понятие «залоговая маржа», которая может отличаться для разных контрактов, так же, как и стоимость 1 тика.

Стратегии для торговли фьючерсами

Практически все торговые стратегии, которые хорошо зарекомендовали себя на фьючерсных активах, можно успешно применять на Форекс, но при соблюдении некоторых правил.

Несмотря на высокую среднюю волатильность – скальперы на фьючерсах не выживают, подавляющее большинство реальных биржевых трейдеров – трендовые среднесрочники, а крупные объемы практически весь период фьючерсов находятся в длинных позициях. В результате перед закрытием контрактов появляются свинговое движение, чтобы максимально приблизить рыночную цену к уровню контракта. После открытия нового фьючерса цена так же быстро может вернуться к прежнему уровню.

Как правило, крупные биржевики используют минимум технического анализа, предпочитая традиционным расчетным индикаторам технологии объемного анализа и VSA. Практически все разрекламированные индикаторные стратегии корифеев трейдинга были созданы именно для Форекс. Использование осцилляторов типа RSI или Stochasticна торговле фьючерсами обычно только добавляет ложных сигналов, но трендовые индикаторы, в частности, комбинации скользящих средних, а также индикаторы на основе моментума применяются обязательно.

Движение фьючерсов на новостях, как правило, очень сильное (особенно на индексах), но выглядит нелогичным. Статистика показывает, что в 90% случаев фьючерсные трейдеры используют фундаментальную информацию, не отработанную рынком или вообще потерявшую свою актуальность. Влияние фундаментальных факторов, особенно на сырьевые фьючерсы, всегда многофакторное, и для нормальной, обоснованной реакции рынку требуется некоторое время для анализа.

Фактор инсайда больше всего сказывается на основных фьючерсах (нефть, золото, S&P500, индекс доллара): имея важную информацию раньше основного рынка, крупные игроки перед новостями искусственно двигают цену против логичного движения, чтобы заставить основную массу трейдеров впрыгнуть в рынок, а по факту после выхода новости быстро выполняют разгрузку набранной позиции. Именно поэтому, вопреки техническому анализу, даже на негативных данных базовые фьючерсы всегда дают краткосрочные импульсы в противоположном направлении и также быстро откатывают назад, что очень опасно для малых депозитов с недостаточным уровнем StopLoss .

Предполагается, что на стабильном рынке биржевые игроки всегда будут следовать тренду, выявленному на графике внутри дня. Напомним одну простую, но стабильную стратегию для торговли фьючерсами

Торговля по опорным точкам (pivot points)

Данная методика наиболее соответствует логике реальных биржевых игроков, которые базой для определения доминирующего тренда считают данные предыдущего дня. Торговые активы: фондовые индексы; нефть; золото; основные валютные пары.

Технический анализ определяет pivot points как ценовые уровни поддержки/сопротивления, вычисляемые по ценам Low, High и Close предыдущего закрытого периода (H1/D1/W1/MN1). При необходимости расчеты выполняются для всех таймфреймов последовательно, но, естественно, чем меньше диапазон данных для расчета, тем ниже точность построенных уровней. Дневные опорные точки дня позволяют построить схему работы для каждой последующей валютной сессии.

Классическая схема для расчета дневных pivot points начинается с определения центральной опорной точки дня: РР0 = (Low+High+Close)/3.

От нее рассчитываем первое сопротивление: R1 = (РР0*2) – Low; и первую поддержку: S1 = (РР0*2) – High.

Вторая пара support&resistance определяется как: R2 = РР0 + (R1– S1); S2 = РР0 – (R1 – S1).

Технология торговли элементарна: открываем сделку каждый раз при пробое ближайшей опорной точки (по закрытой свече).

С точки зрения фундамента считается, что описанные выше значения показывают уровни, где интересы крупных игроков достаточно долго находятся в равновесии. Опытные биржевики используют опорные точки в комбинации с другими инструментами, чтобы максимально точно определить точку входа по дополнительным индикаторам или графическому паттерну.

Не забываем: по опорным точкам уже несколько десятилетий торгует весь мир и никакого секрета в этом нет. При условии жесткого манименджмента стратегия торговли на pivot points будет прибыльной только при соблюдении трех условий:

- нужно правильно определить ударный день;

- в течении торговой сессии открываться строго по тренду.

- держать прибыльную позицию до достижения следующего опорного уровня.

Идею опорных точек достаточно эффективно использует теория ударного дня, которую можно посмотреть в стратегии Резвякова . Ударный трендовый день определяется в начале сессии: если цена начинает движение в зоне опорной точки, то с вероятностью 90% день будет трендовым. Если цена в начале торговой сессии не попадает в диапазон опорной точки, например, выше R2 или ниже S2, то ждем флет и стоит сократить объем открытой сделки или вообще не входить в рынок.

Сильные ценовые уровни, сформированные лимитными ордерами, неоднократно проверенные рынком на пробой/откат, на протяжении многих лет применяются крупными игроками для определения тренда. по системе ударного дня не рекомендуется открывать новые сделки в пятницу (из-за высокого риска гэпа на понедельник) и в конце срока фьючерса.

Как правило, в стратегии как дополнение к опорным точкам используется стабильный осциллятор, например, классический MACD – его сигналы сокращают количество точек входа примерно в 3 раза, но значительно повышают надежность, особенно при дальнейшем сопровождении сделки.

Использование фьючерсов в роли индикатора

Для оценки фьючерсов тиковые объемы вообще значения не имеют, так что любой технический анализ Форекс, как на реальном фьючерсе, так и на CFD-активе будет оценивать только математическую зависимость. Фьючерсные аналоги можно использовать в качестве «поводырей» с помощью авторских индикаторов, которые используются в биржевых торговых терминалах. Тогда можно получить торговые сигналы, учитывающие динамику реальных объемов. Успешным примером можно считать торговую систему Сергея Рублева и его индикатор фьючерсов System Ryblev ArrowSTUDY, созданный под торговую платформу Thinkorswim.

Используя его сигналы как ориентир, можно краткосрочно торговать на обычной валютной паре или CFD-версиях фьючерсов в обычном MetaTrader. Итак, на биржевом графике фьючерса имеем:

- розовую стрелку или «стартовую свечу», как результат условий для точки входа по стратегии;

- горизонтальный уровень – для отложенного ордера на 2-3 пункта выше или ниже;

- белую стрелку − пробой уровня отложенного ордера.

В результате сигналы берем из ТОСа, а сделки открываем на МТ4.Торговая система работает строго по тренду, отлично показала себя на основных валютах и сырьевых фьючерсах, рабочий таймфрейм от М15. Соотношение стопа к прибыли минимум 1:4.

И в качестве заключения …

Большинству мелких трейдеров полноценные контракты недоступны по финансовым условиям, но практически на каждый популярный индексный и сырьевой фьючерс есть вариант мини-контракта, например, E-mini S&P500, E-mini DowJones, E-Mini NASDAQ или E-mini Euro, с более лояльными условиями и, естественно, только для спекуляций. За счет трейдеров с малыми депозитами по таким контрактам ликвидность всегда выше, чем по основному активу.

Как считают профессиональные трейдеры, фьючерс вечен, потому что это обычный торговый договор участников биржи, в нем больше логики, и технический анализ по нему гораздо надежнее. Кроме того, это закономерный этап развития мелкого спекулянта в серьезного игрока. Источник: Dewinforex

Социальные кнопки для Joomla

71984

71984