В нынешние времена легко можно найти массу торговых стратегий, проблема только в том, что большая их часть либо не работает, либо недостаточно эффективна. В такой ситуации создание стратегии с нуля – отличное решение проблемы.

И хотя в каждой конкретной ситуации создание ТС будет отличаться, основные этапы остаются одними и теми же. То есть можно создать что-то вроде универсального руководства, последовательно пройдя через все этапы, на выходе получим вполне работоспособную систему.

Хотя рассматривать будем вариант создания стратегии с нуля, начиная с идеи и заканчивая введением фильтром и окончательной доводкой ТС до ума, это не означает, что все готовые системы сразу нужно отбросить как заведомо неэффективные. Ряд ТС вполне можно использовать как основу и просто добавить несколько фильтров с тем, чтобы отсеять ложные сигналы.

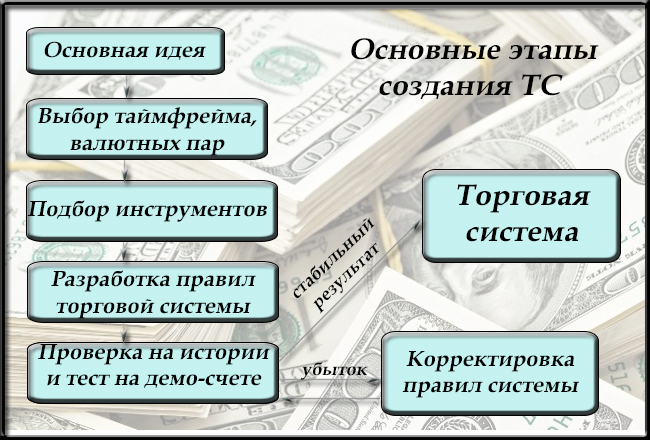

Основные этапы создания стратегии

Если взять наугад штук 5-7 индикаторов и пробовать создать из них рабочую ТС, то что-то годное вряд ли получится. Сперва нужно продумать основную идею стратегии и только потом переходить к подбору инструментов. Можно предложить такую последовательность действий:

- если система создается с нуля, то первый шаг – работа над идеей. На этом этапе нужно просто определиться с тем, каким будет стиль торговли, например, по тренду будут выполняться сделки или против, а быть может стратегия планируется исключительно пробойной. Пока что о конкретике не думаем;

- после выбора подходящего стиля торговли можно приступать к проработке деталей. Перед подбором инструментов нужно четко определиться с рабочими валютными парами и таймфреймами, временем торговлии т. д.;

Важно! При выборе таймфрейма нежелательно сильно уж мельчить, особенно если у трейдера нет опыта спекуляций на малых временных интервалах. Для новичков вообще лучше не спускаться ниже Н1-Н4, подробнее о выборе оптимального временного интервала можно прочесть здесь.

- следующий этап – подбор подходящих инструментов, и вот здесь обилие выбора может сыграть с трейдером злую шутку, ведь в его распоряжении десятки индикаторов, возможность использовать свечной, волновой, технический, фундаментальный анализ. Из всего этого разнообразия нужно выбрать несколько инструментов, лучше всего подходящих под предполагаемый стиль торговли;

- одно из главный правил любой стратегии – полученный сигнал должен подтверждаться несколькими фильтрами, но желательно ограничить их количество. Например, для индикаторных стратегий нежелательно, чтобы число индикаторов превышало 3-4, иначе возникнет путаница в сигналах, а если работать планируется с использованием теханализа, то индикаторы и вовсе будут выполнять вспомогательную роль;

- разрабатываются правила сопровождения позиции, в результате должен получиться алгоритм действий на любой вариант развития событий;

- последний этап – обкатка ТС сперва на истории, а потом и на демо-счете, а лучше на реальном центовом счете. Основная цель – проверка жизнеспособности стратегии в реальных условиях, а реальный счет (пусть даже и центовый) позволит прочувствовать весь спектр эмоций, начиная от эйфории и заканчивая горечью потерь.

Еще можно посоветовать не зацикливаться на сложности ТС. Практика показывает, что чрезмерная сложность – вовсе не показатель эффективности. Чем проще система, тем легче торговать.

Что стоит включить в ТС

Создание стратегии немного напоминает конструктор, нужно только удачно подобрать детали. При создании ТС использовать можно и нужно:

- индикаторы. Причем не стоит гнаться ни за их числом, ни за чрезмерной сложностью, даже в полностью механических ТС достаточно 3-5штук;

- графические паттерны – хорошо известные флаги, вымпелы, треугольники, голова и плечи, двойные дно и вершина по-прежнему хорошо отрабатывают;

- графические построения;

- Фибо уровни;

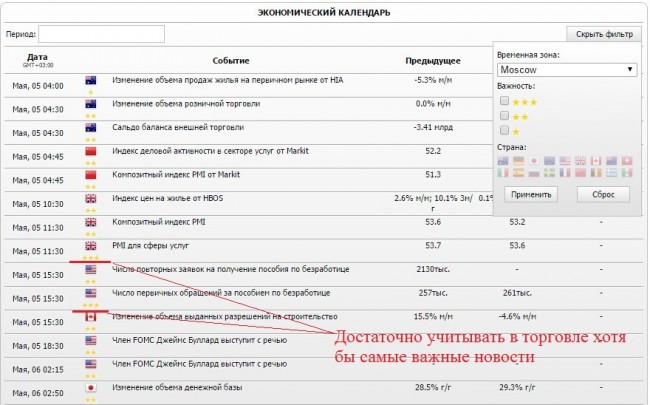

- элементы фундаментального анализа – сейчас зарабатывать исключительно на новостях сложно, но учитывать экономический календарь в торговле необходимо. Хотя бы просто переставить сделки в безубыток перед выходом важной статистики по США или Европе, а то и полностью закрыть прибыль.

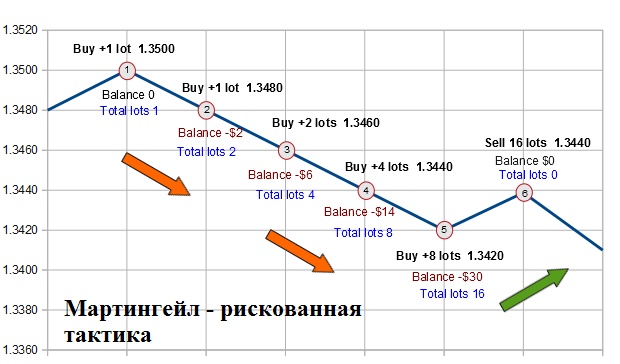

Есть и ряд приемов, польза которых вызывает сомнения:

- мартингейл – изначально убыточная тактика, единственный шанс на успех заключается в том, что до момента слива удастся отбить величину депозита и немного заработать;

- локирование без крайней нужды также использовать нежелательно, потом выйти из замка довольно трудно;

- сигналы со стороны также лучше не использовать. Под сигналами со стороны подразумевается, например, сравнение количества продавцов/покупателей, различные индексы настроя большинства трейдеров и т. д. Но есть и ряд ресурсов, к которым можно прислушаться, например, Авточартист дает неплохие сигналы по графическим паттернам;

- элементы волнового анализа также лучше неиспользовать (по крайней мере новичкам). Хотя и здесь есть исключения, например, торговля по Волнам Вульфа основана как раз на волновом анализе, но сложностью не отличается.

Разработка простейшей индикаторной стратегии

Предположим, что основная идея стратегии – торговля исключительно в направлении тренда. Причем входить в рынок будет не в момент зарождения тренда, что довольно рискованно, а после завершения небольшой коррекции.

Стратегия должна работать практически на любой валютной паре, это необходимо потому, что из-за крупного таймфрейма сигналы будут возникать не очень часто. Так что оценивать ситуацию будет одновременно по 5-7 валютным парам. Что касается таймфрейма, то подойдет D1, исходим из того, что форекс на начальном этапе – лишь дополнение к основной работе, поэтому и торговать будем на дневныхсвечах.

Теперь нужно определиться с тем, как именно будет определяться момент для входа. Вариантов идентификации тренда можно придумать немало:

- визуально – но оценка на глаз не позволит выработать четкие правила торговли;

- с помощью одной или нескольких скользящих средних;

- по значению индикатора ADX, если больше 30 – то сильный тренд, меньше 20 – на рынке штиль;

- с помощью графических построений;

- Bollinger Bands позволяет судить о силе тренда по расстоянию между верхней и нижней границами канала.

В общем, вариантов много, но так как стратегия нужна максимально простая, остановимся на скользящих средних. А точнее одной МА, судить о направлении тренда будем по положению цены относительно нее. Начать можно с периодов, усредняющих цену за целый промежуток времени (неделя, месяц, квартал и т. д.), например, 20 – усреднит цену за прошлый месяц. Самое сложное – подобрать подходящий период МА, но тут уже придется действовать методом проб и ошибок.

Основная идея торговли будет заключаться в следующем – ждем проявления трендового движения, далее следует коррекция в течение одного дня, после ее окончания заключается сделка. Если все это представить в виде четких правил, то алгоритм действий будет выглядеть так (на примере покупок):

- сперва проверяем положение цены относительно МА, цена должна быть выше линии;

- далее нужно найти трендовое движение, нам нужна свеча с большим телом и малыми тенями (желательно, чтобы величина тени не превышала 10-15% от величины тела свечи);

- после нее должна следовать свеча с малым дневным диапазоном (расстояние от High до Close). Цена Close не должна доходить до уровня 50% от предыдущего дня – в этот день происходит коррекция цены.

При этом коррекция может проходить по 2 сценариям:

- когда формируется свеча с длинной тенью снизу открывать сделку можно сразу же на закрытии дня. Такая форма свечи говорит о том, что коррекция уже завершилась;

- возможен вариант, когда коррекционная свеча закрывается на минимуме, т.е. откат еще не завершился, в таком случае нужно подождать как закроется следующая за ней свеча, если она белая, можно открывать длинную позицию.

Что касается сопровождения позиции и защитных ордеров, то стоп-лосс следует поставить как минимум за середину свечи с большим телом. Чтобы получить целевой уровень, достаточно отложить от уровня покупки величину той же свечи, можно пользоваться трейлинг-стопом.

Правила стратегии сформированы, осталось только проверить ее в деле. Практика показывает, что даже такой нехитрый алгоритм выдает больше половины прибыльных сделок (а если переводить сделку в ноль пораньше, то вероятность получения убытка уменьшается).

Вход в начале тренда

Предложенная выше ТС пропускает часть трендового движения, зато не требует много времени на анализ рынка. Если есть возможность отслеживать поведение цены дня, то можно попробовать оседлать тренд в самом начале его формирования. Так что основная идея стратегии заключается в том, чтобы войти в рынок после того, как цена начнет выходить из горизонтального канала.

И здесь очень важно получить достоверный сигнал вовремя, в самом начале зарождения тренда. На помощь опять могут прийти скользящие средние, вот только использоваться они будут несколько иначе чем в предыдущей стратегии. Можно взять несколько МА с разными периодами и судить о формировании тренда по их расположению друг относительно друга.

Это не революционный подход, нечто подобное использовал еще Билл Уильямс в своем знаменитом Аллигаторе. Так что этот индикатора даже можно взять как основу ТС.

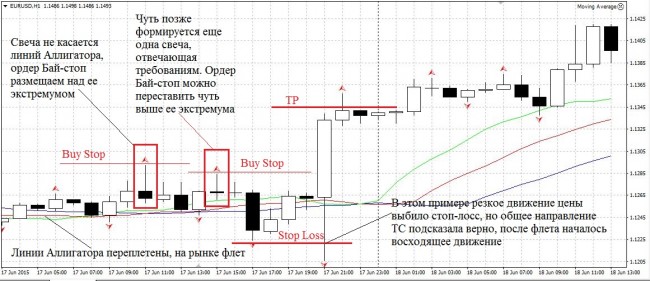

Если добавить Аллигатор со стандартными настройками на Н1, то видно, что он дает немало ложных сигналов, наша задача – отсеять их. Для этого входить в рынок будем отложенным ордером, а уровень его выставления будет определяться с помощью Фракталов.

В итоге схема работы будет выглядеть так (на примере покупок):

- ищем флетовый участок на графике (все линии Аллигатора хаотично переплетены друг с другом);

- далее нужна фрактальная свеча (причем она должна располагаться над линиями, не касаясь их даже нижней тенью);

- ордер buy stop выставляется чуть выше ее максимума, а защитный ордер – за нижней границей зоны консолидации;

- ТР либо фиксированный (50-70 п), либо использовать трейлинг-стоп. Вообще предсказать силу трендового движения довольно сложно, поэтому лучше использовать трейлинг-стоп, чем фиксированный ТР либо определять целевой уровень с помощью того же теханализа.

Этот пример – не разработка стратегиис нуля, а скорее небольшая адаптация уже известной стратегии под современный рынок.

Пример простой комбинированной системы

Идея все та же – вход на окончании коррекции, но решать эту задачу будем другим способом. Цель остается прежней – определить момент завершения коррекции и войти в направлении тренда, но если раньше мы применяли скользящую среднюю, то теперь будет использовать Фибо уровни и осциллятор для определения завершения отката.

Нас будет интересовать ярко выраженное трендовое движение, его можно определить и визуально. После этого нужно просто растянуть Фибо уровни на него, это нужно для определения потенциальных уровней завершение коррекции. Наибольшую значимость имеет уровень коррекции 38,2%, допускается торговать на отбой от 50% и 61,8%.

Но самого факт касания ценой Фибо уровня мало, нужно подтверждение. С этой задачей неплохо может справится Стохастик (можно попробовать применить RSI с той же целью). Например,для сделки на покупку нужно, чтобы цена находилась неподалеку от уровня коррекции, а Стохастик в это время был в зоне перепроданности.

После того, как происходит касание ценой уровня, дожидаемся пока Стохастик выйдет из зоны перепроданности и покупает. Стоп можно поставить за следующий уровень коррекции, а ТР разместить как минимум на недавнем максимуме, предшествующем началу отката.

Фибо уровни и осциллятор – лишь необходимый минимум, нужный для получения сигнала. При желании можно усложнить систему, введя дополнительные фильтры.

Стратегии на основе технического анализа

Если использоваться будет теханализ в чистом виде, то задача несколько упрощается, разрабатывать ТС с нуля уже не нужно. Есть ряд приемов и инструментов, эффективность которых проверена годами, а трейдеру остается только выбрать подходящие и использовать их при построениях.

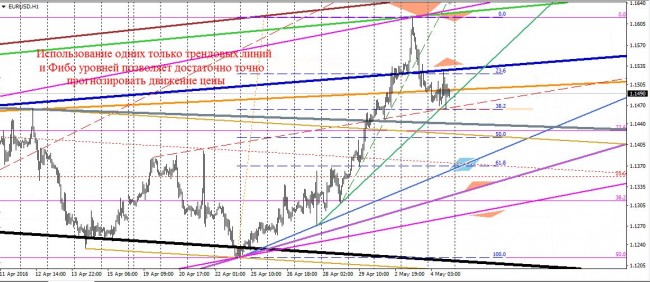

В принципе, для успешной торговли достаточно:

- трендовых линий – их строим на разных таймфреймах, начиная со старшего и постепенно опускаясь к рабочему;

- Фибо уровней, их следует растягивать на значимые движения ценына истории. Ключевое значение будут иметь уровни коррекции 38,2, 50 и 61,8%, практика показывает, что коррекция чаще всего завершается как раз у этих отметок;

- в МТ4 реализован и ряд других инструментов теханализа, например, вилы Эндрюса, набор инструментов Ганна, несколько видов каналов и т. д.

Но для достаточно верного прогноза хватит Фибо уровней и трендовый линий, зоны скоплений уровней и линий обычно выступают в роли поддержки/сопротивления. Торговля может вестись как на пробой, так и на отбой от уровней и линий.

Что касается дополнительных фильтров, то добавить можно свечные паттерны и какой-нибудь индикатор для поиска дивергенций (тот же Стохастик или MACD). Подробнее о применении теханализа можно прочесть здесь.

Фильтры для торговых систем

Любая ТС, даже если идея рабочая и в целом торговля идет прибыльно, генерирует немало сигналов и часть из них убыточна. Уже после формирования правил системы можно использовать ряд универсальных фильтров, которые помогут подтянуть соотношение прибыльных/убыточных сделок.

Есть ряд фильтров, которые подойдут практически под любую стратегию:

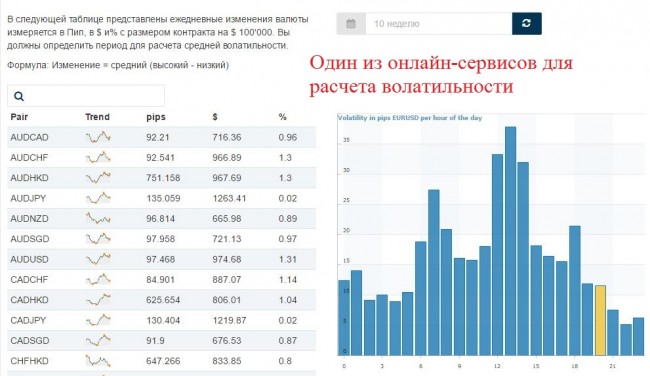

- ситуация на старших таймфреймах. Если, например, стратегия ведется на Н1 по механической стратегии, то не лишним будет взглянуть на то, что творится на Н4 и D1;

- средний дневной диапазон, имеется ввиду расстояние, которое цена проходит в среднем за день, при внутридневной торговле это поможет отфильтровать ряд сигналов. Представим, что за день цена в среднем проходит 100-120 п, если в один из дней цена к вечеру уже прошла в одном направлении пунктов 90-100, а ТС дает сигнал на вход в рынок в том же направлении, то есть смысл его проигнорировать, статистика говорит, что движение в этот день вряд ли продолжится;

Важно! Соблюдение этого правила приведет к тому, что часть прибыльных сделок будет упущена, зато повысится соотношение прибыльных/убыточных сделок.

- значение имеет и количетво свечей после формирования сигнала, есть даже фильтр 5 свечей, на нем остановимся подробнее.

Когда ТС дает сигнал, то в идеале ситуация должна начать развиваться в нашу пользу практически сразу же после заключения сделки (имеется ввиду на следующих 1-3 свечах). Если этого не происходит, то чем больше прошло времени с момента заключения сделки, тем меньшее влияние на рынок окажут те факторы, которые имели значение, когда трейдер входил в рынок. Их влияние затухает со временем.

В качестве критерия можно принять 5 свечей, если после заключения сделки цена не ушла в прибыльную сторону на протяжении 5 свечей, то сделку лучше закрыть вручную. Имеется ввиду вариант развития событий, когда график остается на месте, если же цена ушла в убыточную сторону, то этот фильтр не применяется.

Это условие применимо практически ко всем таймфреймам (за исключением m1-m5). Конечно, сохраняется вероятность, что цена, потоптавшись около одной отметки, уйдет в нужную сторону, но наш выбор – стабильность. Лучше пожертвовать парой прибыльных сделок, зато избежать 3-5 убыточных.

Подведение итогов

Начинать работать без торговой системы смерти подобно, это должен запомнить каждый трейдер. Слив депозита в таком случае – всего лишь вопрос времени.

Выбрать подходящую ТС не составит труда, более того в свободном доступе можно найти неплохие рабочие системы. Можно озаботиться и созданием своей стратегии, тем более, что для этого не нужно знание языков программирования, достаточно лишь наличия идеи и хотя бы базовых знаний относительно того как рынок работает и какие индикаторы и для каких целей используются.

Сам процесс напоминает сбор конструктора – сперва ставим задачу, а потом просто подбираем нужные инструменты для ее решения. После проверки на истории можно переходить к тесту ТС на демо- или центовом счете. Источник: Dewinforex

Социальные кнопки для Joomla

71991

71991