Итак, Вы решились. Инвестируя в любой коллективный проект, Вам предстоит определиться с личными целями и самостоятельно выбрать приемлемые для себя стратегию, сумму вложений и уровень риска. Рассмотрим основные типы ПАММ-счетов, их недостатки и преимущества, потому что прибыль от инвестирования - у каждого своя, а проблемы – всегда общие.

Европейское и американское финансовое регулирование более жесткое, а потому там для мелкого частного инвестора доверительное управление возможно, как правило, только через варианты инвестиционных фондов. Но сегодня каждый успешный трейдер, кроме собственных средств, имеет возможность привлечь под свою торговую стратегию множество желающих получить пассивный доход.

Рассмотрим основные типы ПАММ-счетов как наиболее доступные и «раскрученные» схемы частного инвестирования на постсоветском пространстве.

Классический ПАММ-счет или русское финансовое know-how

Идея ПАММ-счета (от англ. Percentage Allocation Management Module) достаточно молода: она была предложена российским брокером Альпари примерно 15 лет назад. Средства инвесторов передаются для торговли доверенному менеджеру (Управляющему)с открытой публикацией реальной статистики сделок, а полученная прибыль делится пропорционально долевому участию.

Участие в ПАММ-проектах избавляет инвесторов от принятия торговых решений и необходимости изучать рынок, а Управляющий получает возможность оперировать на рынке суммами, во много раз превышающими его собственный капитал, в любой момент видит всю «управляемую» денежную сумму и правильно оценивает торговые возможности с точки зрения правил манименеджмента.

Хотя фактически денежные средства Инвесторов и Управляющего, участвующие в ПАММ-проекте, никуда не перечисляются, они перестают отображаться на личных торговых счетах Участников и по ним ведется отдельный учет. Подразумевается, что за счет этого при исполнении сделок деньги всех Участников работают в идентичных рыночных условиях. Защиту Инвесторов и Управляющего от взаимных неторговых рисков берет на себя брокер.

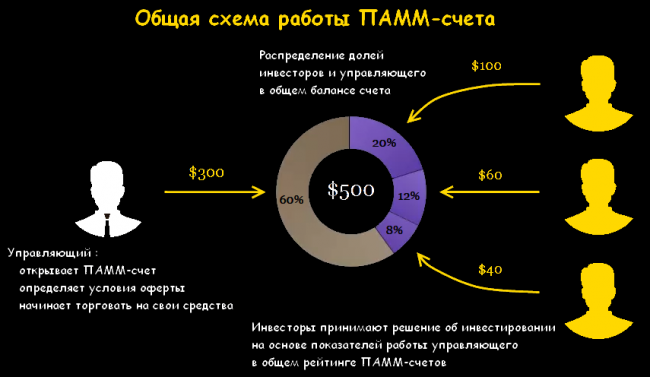

Трейдер (управляющий) открывает любой доступный тип ПАММ-счета (PAMM Account) и вносит некую сумму (капитал управляющего), которой он будет рисковать наравне с будущими инвесторами.

При станадартной схеме в случае прибыльной торговли управляющий получает и прибыль, и комиссию как плату за успешную работу. При убыточной торговле все потери несет инвестор пропорционально своему вкладу.

ПАММ-счета с гарантийным вкладом подразумевают финансовую ответственность управляющего в размере заявленного им уровня, например, убытки могут распределяться в отношении 50%/50%, или трейдер должен полностью погасить просадку за счет своих средств. Это более выгодно для инвестора, так как прибыль он получает в размере 100%, а теряет только часть средств.

Недостатком для инвестора можно считать то, что после передачи денег в управление от него уже практически ничего не зависит. Даже если видны серьезные текущие убытки, инвестор не может на это повлиять до момента окончания торгового периода, указанного в оферте (день, неделя, месяц). Вывод средств из проекта возможен тоже только после истечения ТП.

По окончании ТП результат торговли (как прибыль, так и убыток) в автоматическом режиме пропорционально распределяется между участниками ПАММ-счета. Управляющий, кроме доли прибыли от собственных инвестиций, получает вознаграждение согласно оферте и даже убыток обычно не влияет на размер таких выплат.

Техническая реализация ПАММ-счета

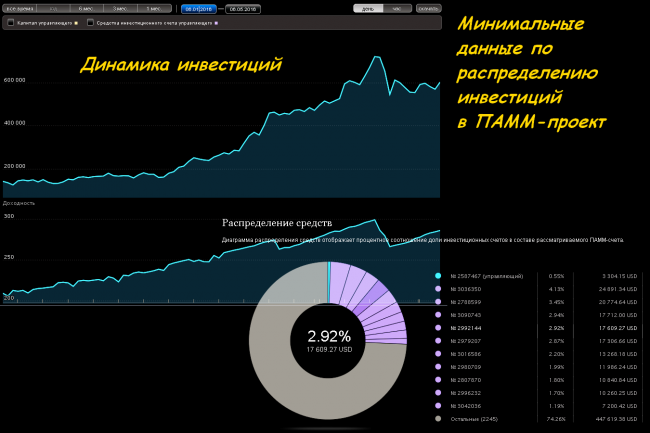

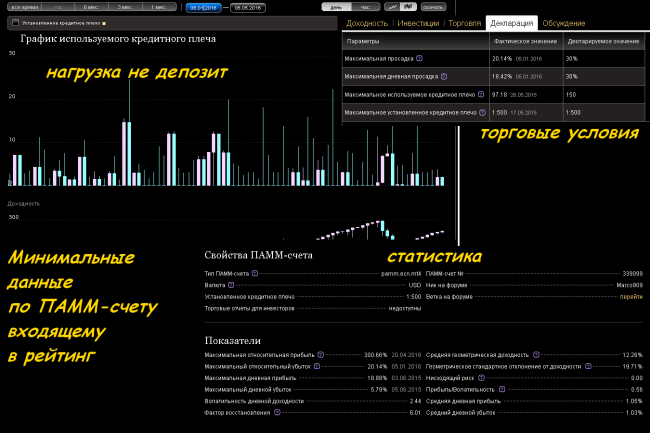

ПАММ-счет представляет собой единую торговую структуру. Для выбора оптимального варианта инвестирования брокером обычно предлагаются эффективные средства анализа результатов - рейтинги со статистическими данными, внутренний и внешний мониторинг счетов. Уверенный в себе Управляющий не боится размещать свои ПАММ-счета на любых сервисах внешнего мониторинга (, , ), поддерживает активное общение с инвесторами ( блог, чат, skype, e-mаil и пр.)

Механизм всех типов ПАММ-счетов обеспечивает техническое упрощение отношений Управлящий/Инвесторы, автоматический мониторинг и накопление статистики, ввод/вывод средств, разграничение сумм пропорционально инвестициям. Задача брокера (кроме выполнения технических операций) - обеспечение равных прав для всех участников.

Во всех типах ПАММ-счетов имеется два основных параметра, регулирующие их работу:

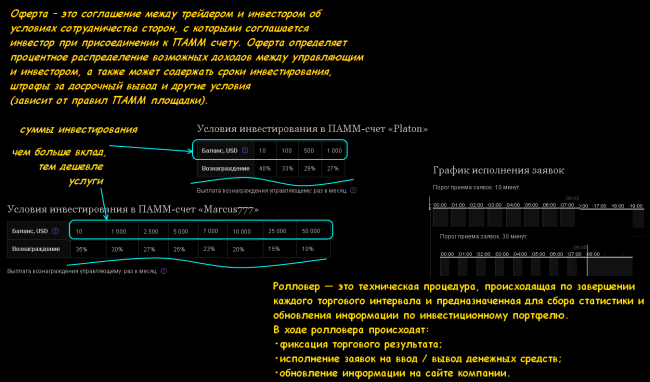

Оферта регулирует основной механизм взаиморасчетов в схеме Трейдер-Инвесторы: процент комиссии и минимальный уровень входа. Успешный ПАММ-счет должен иметь сбалансированную оферту, привлекательную для инвесторов с любыми доходами. Чем ниже минимальная инвестиция - тем больше в проект придет мелких «нервных» вкладчиков, выводящих средства при первых убытках, а слишком высокая комиссия за ДУ может отпугнуть крупных инвесторов.

Все ПАММ-проекты подразумевают Ролловеры двух типов:

- открытый – исполнение заявок на ввод/вывод и распределение прибыли по зафиксированным сделкам;

- закрытый – заявки не выполняются, идет только сбор статистики и обновление данных.

Пороговое значение ролловера - не менее 1 раза в сутки, чтобы инвесторы могли получить прибыль или ввести дополнительные средства для торговли, а трейдер – получить вознаграждение за ДУ.

Брокер должен следить за соблюдением правил оферты, торговли и расчета прибыли в качестве третьей стороны (наблюдателя) и вмешиваться в данный процесс только в крайних случаях. За это компания, кроме своих обычных доходов, получает долю от комиссии за использование ПАММ-сервиса.

Программная реализация всех типов ПАММ-счетов автоматизирует множество процессов расчетных процессов, в том числе и динамический расчет лота с учетом заявленного риска, что позволяет снизить минимальный порог входа в проект (до $1). При этом каждый инвестор полностью контролирует состояние своего вклада.

Главной проблемой классического счета ПАММа является сложность оценки риска из-за активной динамики средств инвесторов. Трейдер вынужден постоянно корректировать торговые объемы, потому что при наличии открытых сделок выход из проекта нескольких крупных инвесторов (или просто массовая паника) резко повышает риск margin call.

Ситуация регулируется установкой жесткого регламента вывода средств, в том числе и штрафов за досрочный (или очень крупный) вывод. В случае текущей убыточной торговли инвестору приходится решать: платить штраф за досрочный вывод остатка средств или рисковать потерять всю сумму вложений. Именно поэтому имеет смысл инвестировать в ПАММ-счета с гарантией компенсации части потерь (или возврата части депозита).

Юридические особенности

Услуги по управлению активами в большинстве стран являются жестко лицензированной деятельностью. На данный момент Гражданский кодекс РФ (ст. 1013) запрещает передачу в ДУ денежных средств, кроме отдельно предусмотренных случаев. Например, такое право управления имеют банки или инвестиционные компании с высоким страховым фондом. Но при этом запрещается привлекать какие-либо кредиты под залог управляемого имущества, в том числе использовать механизм маржинальной торговли на фондовом и внебиржевом рынке.

Фактически ПАММ-счета являются одной из форм доверительного управления объединенным имуществом группы частных или юридических лиц. При этом Управляющий не имеет прямого доступа к средствам Инвесторов, кроме как использования для совершения торговых сделок. Серьезную опасность для инвестора представляет отсутствие законодательного регулирования и гарантий официальной защиты в случае мошенничества (или неисполнения своих обязательств) в ПАММ-проекте любой из сторон.

Сделки с переданным в ДУ капиталом Управляющий должен совершать от своего имени (ст. 1012 ГК РФ) и нести перед инвестором ответственность за убытки (в полном объеме). Несоблюдение формы договора ДУ делает его недействительным (ст. 1017 ГК РФ).

На самом деле, все типы ПАММ-счетов, предлагаемые на Форекс как варианты коллективного инвестирования, нарушают эти нормы, и в спорных ситуациях не позволяют «потерпевшему» инвестору получить законную юридическую защиту. Естественно, что брокеры, предоставляющие услуги ПАММ-сервиса, инвесторов об этом не информируют, а некоторые компании в связи с последним ужесточением законодательного регулирования в сфере финансовых рынков вообще не имеют соответствующих лицензий.

Выбор ПАММ-счета

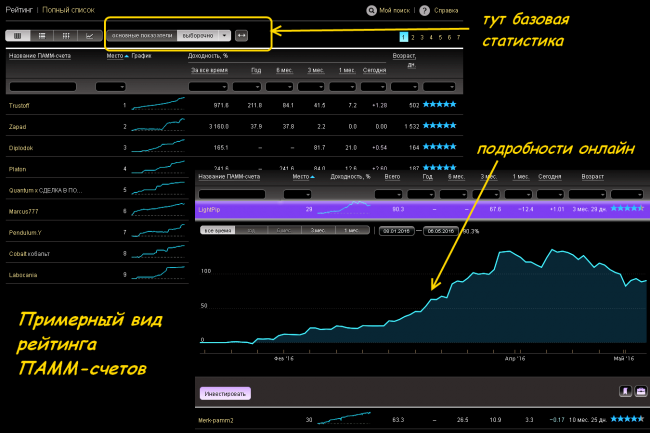

Рейтинг и онлайн-мониторинг для всех типов ПАММ-счетов - основные источники информации для принятия решения. Результаты торгов анализируются системой и отображаются в открытом доступе. Чем успешнее торговля - тем выше позиция счета в общем рейтинге. Инвесторы анализируют фактические результаты и условия предлагаемой трейлером оферты, после чего и принимают решение об инвестировании.

Преимущества ПАММ-счета для управляющего

Преимущества ПАММ-счета для управляющего

- работа на едином торговом счете;

- расширенные торговые возможности;

- все открытые управляющим позиции, независимо от суммы инвестиций, имеют одинаковый уровень риска;

- привлечение дополнительных инвесторов при успешной торговле;

- дополнительный доход как вознаграждение за торговлю в зависимости от суммы инвестиций.

Преимущества ПАММ-счета для инвестора

- наличие в проекте собственного капитала управляющего как дополнительной гарантии разумной торговли;

- система безопасности - отсутствие доступа управляющего к средствам инвесторов, кроме торговых операций;

- ввод/вывод инвестиций в любой момент;

- возможность диверсифицировать инвестиции за счет размещения на всех типах ПАММ-счетов и с разными условиями;

- прозрачность торговли, история сделок, возможности для анализа результатов.

Организация ПАММ-сервиса требует от брокера дополнительных затрат на ПО и систему управления рисками, а также обеспечения финансовых и юридических гарантий.

Каждый уважающий себя брокер, предлагающий услуги ПАММ-сервиса, периодически привлекает независимые международные аудиторские фирмы (например, Baker Tilly Russaudit - Альпари) для специальной проверки на предмет мошенничества при использовании ПАММ-счетов (с обеих сторон).

Традиционно проверке подлежат все типы ПАММ-счетов рейтинга, то есть данные об управляющих (а иногда – и крупных инвесторов!), а также корректность расчетов и отображения ключевых справочных и статистических показателей. Это повышает надежность и доверие к инвестиционному сервису.

Для любознательных:

В 2015 году на рынок брокерских услуг вышла компания Gerchik&Co с уникальным инновационным предложением - счетами TIMA (от англ.Trusted Investments Management Account, или доверительный инвестиционный счет), «фишкой» которых должен быть жесткий риск-менеджмент. Предлагалась система регулирования допустимых рисков именно на стороне трейдера, то есть, например, не более 5% убытка в месяц, 15% в квартал, 30% в год. Уровни должен был устанавливать сам инвестор. Результаты торговли должны были автоматически анализироваться системой контроля и отображаться в открытом доступе. При превышении установленных инвестором уровней предполагалось автоматически останавливать торговлю на таком счете, и в самых критических случаях отстранять трейдера от управления проектом для анализа ситуации и выработки дальнейших действий.

Такая идея позволяет инвестору составлять инвестиционные портфели с гораздо меньшим риском и быть уверенным в сохранении хотя бы части капитала. На данный момент результаты внедрения этого проекта трудно оценить - свежей информации по нему практически нет.

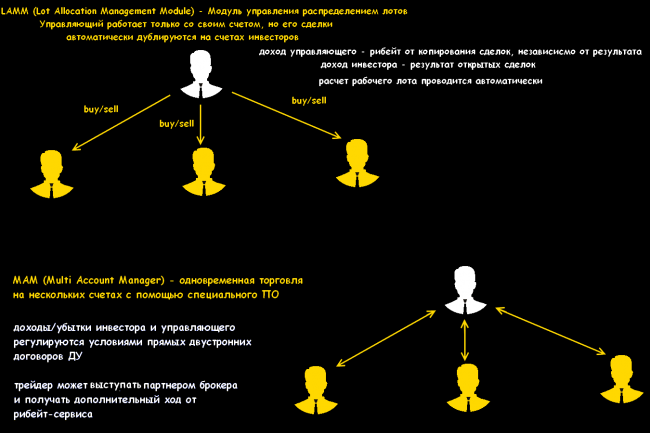

ЛАММ-счет или «делай как я»

Главной особенностью технологии LAMM (от англ. Lot Аllocation Мanаgement Mоdule, или Модуль управления распределением лотов) является прямое копирование сделок с личного счета трейдера на счета инвесторов. Чтобы обеспечить необходимый уровень риска, различия в размерах депозитов компенсируются автоматическим перерасчетом торговых лотов.

LAMM-счет позволяет инвестору полностью контролировать свой баланс и в любой момент сменить провайдера торговых сигналов (о выборе сигналов – тут http://dewinforex.com/ru/psikhologiia-treidinga/besplatnyi-syr-ili-oshibki-treiderov-pri-ispolzovanii-servisa-torgovykh-signalov.html). Наиболее стабильные LAMM-сервисы не позволят скопировать торговый сигнал, если уровень депозита инвестора гораздо меньше депозита трейдера, но чаще всего размеры лота все-таки корректируются автоматически. Инвестор может выполнить ввод/вывод средств в любой момент, не дожидаясь ролловера. Взаиморасчет с управляющим выполняется после закрытия расчетного периода.

Недостатки LAMM-счета

- управляющий не может оценить общую сумму средств в управлении, так как открывает сделки только на своем счете;

- трейдер никоим образом не отвечает за результаты своих действий - весь риск за убыточные сигналы несет инвестор;

- при отключении терминала инвестора могут остаться незакрытые сделки, если управляющий в это время их зафиксирует – это может привести к неконтролируемым убыткам;

- может сложиться ситуация, когда денег на балансе инвестора не хватит, чтобы скопировать следующую сделку – возникают более высокие требования к начальному капиталу.

LAMM-счета выбирают те, кто все-таки предпочитает анализировать ситуацию и принимать решения самостоятельно, как минимум - при выборе торговых сигналов.

MAM-счета или «прямой договор»

Тип ПАММ-счета MAM (от англ. Multi Account Manager) означает одновременную мультитерминальную торговлю одного трейдера на нескольких доверенных ему счетах. Размер лота для каждого инвесторского счета может устанавливаться на усмотрение трейдера - вручную или автоматически. Механизм управления аккаунтами предоставляется брокером, обычно - в виде отдельного торгового ПО. Варианты таких проектов активно практикуются на европейских торговых площадках, так как по местному законодательству считаются не доверительным управлением, а обычной работой по найму.

Само собой, прямого доступа к средствам клиентов трейдер не имеет. Управляющий имеет шанс открывать сделки на сотнях клиентских счетов при полном контроле со стороны инвестора. Инвестор в любой момент может прекратить сотрудничество, если его не устраивают результаты работы управляющего.

MAM-счета выбирают те, кто не хочет уделять много времени не только торговле, но даже анализу работы управляющих. Вопросы ответственности управляющего перед инвесторами в таком случае оговариваются индивидуальными договорами, брокер в этом никак не участвует и ничего не гарантирует.

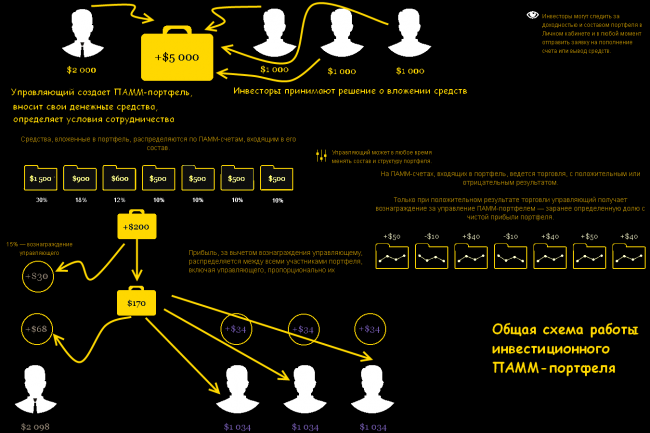

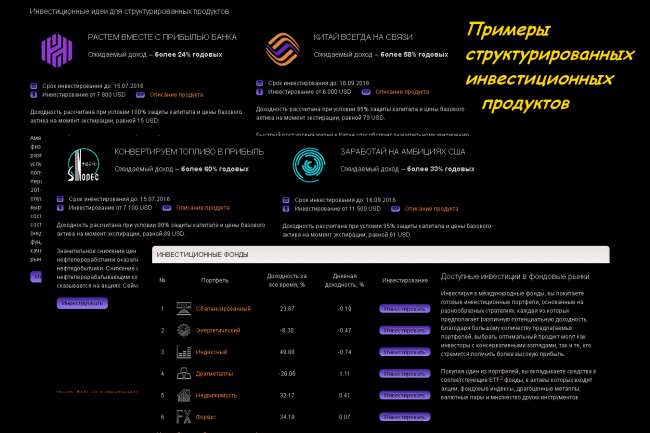

Инвестиционный ПАММ-портфель

Практический пример разумной диверсификации - инвестирование сразу в несколько типов ПАММ-счетов с различными условиями и параметрами торговли, что значительно повышает шансы на успех и снижает риски. Брокерами обычно предлагаются готовые варианты успешных портфелей или специальные «конструкторы», позволяющие примерно оценить эффективность различных комбинаций торговых счетов. Если на основе личного практического опыта вам удалось сформировать прибыльный ПАММ-портфель, то можно открыть к нему доступ для других инвесторов и получать за это дополнительную прибыль.

Индекс ПАММ-счетов или как торговать корзиной

Индекс ПАММ-счетов или как торговать корзиной

Идея Индекса Памм-счетов в том, что он должен (при корректном расчете) отражать средний процент доходности по отдельной группе проектов. Сделки с данным индексом как обычным торговым активом автоматически распределяют деньги инвестора по ПАММ счетам, входящим в базу индекса. Это позволяет формировать полноценный инвестиционный портфель из самых перспективных и стабильных Управляющих.

Индексы рассчитываются брокером на основе данных по счетам с высокими базовыми и торговыми показателями (срок работы, доходность, риски, условии оферты, капитал управляющего и пр.). Работа с индексами обычно предполагает очень низкий уровень входа, короткий период для фиксации результата, а также возможности быстрого реинвестирования прибыли.

Кроме перечисленных вариантов, брокеры предлагают множество инвестиционных проектов с различными механизмами получения дохода, например:

И в качестве заключения …

Современная реклама пытается доказать, что сегодня инвестирование в основные типы ПАММ-счетов - это модно, просто и супервыгодно:

- для брокера: брокер всегда в плюсе: в результате роста торгового оборота увеличиваются обычные доходы компании (http://dewinforex.com/ru/osnovy-foreks/spredy-svopy-komissii-prekrashchaem-kormit-brokera.html) и дополнительная плата за предоставление услуг ПАММ-сервиса;

- для трейдера: доля от прибыли от торгов на средства инвесторов, вознаграждение согласно оферте (независимо от результата), доход от включения в Индекс ПАММ-счетов, а если управляющий еще и партнер брокера то и доход от рибейт-сервиса. Кроме того, высокие результаты в рейтинге обеспечивают трейдеру бесплатную активную рекламу;

- для инвестора: в ПАММ-проекте Вы нанимаете на работу профессионала и получаете возможность высокого пассивного дохода. Риски тоже высоки, но в данной ситуации самый большой риск - это ваше необоснованное решение об инвестировании.

То есть, если вы правильно выбираете:

- управляющего (http://dewinforex.com/ru/osnovy-foreks/kak-vybrat-treidera-ishchem-cheloveka-i-professionala.html);

- брокерскую компанию (http://dewinforex.com/ru/osnovy-foreks/spredy-svopy-komissii-prekrashchaem-kormit-brokera.html );

- не забываете о диверсификации рисков (http://dewinforex.com/ru/osnovy-foreks/effektivnoe-upravlenie-kapitalom-diversifikatciia-riska-na-foreks.html

то шансы заработать могут быть очень высокими. Помните, что, прежде всего, это - ваши деньги и кроме вас их защищать некому. Думайте, инвестируйте и зарабатывайте! Источник: Dewinforex

Социальные кнопки для Joomla

71544

71544